法人税を計算する際には、一定のルールにしたがって、会計上の利益金額を調整する必要があります。その際にポイントとなるものが「損金算入」「損金不算入」などの項目です。これらの項目は税法特有の項目であるため、

「損金算入、損金不算入ってなに?」

「そもそも損金ってなに?」

「損金と経費はなにがちがう?」

と疑問に思っている人は多いのではないでしょうか。

そこで今回は、

- 損金とはいったいなに?

- 損金になるものとは

- 損金にならないものとは

これらの疑問について徹底解説していきます。

法人税を計算する際には、「損金」だけではなく、「益金」という言葉も出てくるため、記事の後半では、具体的な事例を踏まえながら益金についても解説しています。

「会計上の収益や費用」と「税務上の損金と益金」は、勘定科目によって取り扱いが異なる場合があり、会計上は費用として処理できた場合でも、法人税を計算する際には、その費用が認められないこともあります。

そのため、勘定科目ごとの税務上の取り扱いについて、しっかりと把握しておく必要があり、正しく理解することで法人税の仕組みや、計算の流れを把握することができます。

まずは損金と費用、経費などとの違いを理解し、法人税に関する知識を深めていきましょう。

損金とは

法人税の計算の元となる課税所得を計算する際に、収益から差し引かれる費用を「損金」といいます。

損金として処理できるものは法人税法に定められており、具体的には次のとおりです。

①当該事業年度の収益にかかる売上原価※1など原価の額

②当事業年度の販売費および一般管理費※2その他の費用の額

(償却費以外の費用で当該事業年度終了の日までに債務の確定しないものを除く)

③当該事業年度の損失の額※3で資本等取引以外の取引にかかるもの

※1 売上原価とは

売上原価は、

・商品の販売収益

・サービス提供による収益

といった収益を得るために直接必要とする費用のことをいいます。

たとえば、商品販売における売上原価は商品仕入代金などが該当します。 ※2 販売費および一般管理費とは

販売費および一般管理費は、事業活動に必要な費用のうち、売上原価を除いた費用のことをいいます。

たとえば、次のような費用が該当します。

・広告宣伝費

・役員報酬や給料

・水道光熱費

・通信費

・交際接待費

・租税公課

など

ただし、上記の費用については、当該事業年度終了の日までに債務が確定しているものに限られています。 ※3 損失の額とは

損失の額の具体的な内容については、法人税法上は特に明記されていないため、一般的に公正妥当と認められる費用を処理することになります。

実務においては、

・貸倒損失 (取引先に対する債権が回収できなくなった場合など)

・固定資産売却損 (所有する固定資産を売却することによって発生した収益)

・災害による損失 (台風や地震といった災害にともない所有する資産などの損失など)

などが損失の額として処理されます。

損金と費用はなにがちがう?

損金とは、会計上の費用や損失をベースに、法人税法上の独自の調整を加えたものです。

そのため、損金と経費はそれぞれ、事業活動に必要な費用であるという意味では同じ取り扱いですが、勘定科目によっては取り扱いが異なる場合があります。

これらの違いを理解するためには、会計処理と税務処理の仕組みを理解しておく必要があります。

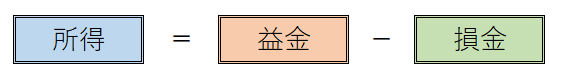

会計処理においては、最終目的である当期純利益を算出するために以下の数式で計算されます。

それに対し、税務処理においては、最終目的である法人税の計算元となる課税所得を算出するために以下の数式で計算されます。

ただし、会計処理上の費用と、税務処理上の損金の取り扱いは異なるため、必ずしも

「 会計上の費用 = 税務上の損金 」になるとは限りません。

そのため、実務においては、「会計上は費用として収益から差し引くことができても、税務上は益金から差し引くことができない」という現象が発生します。

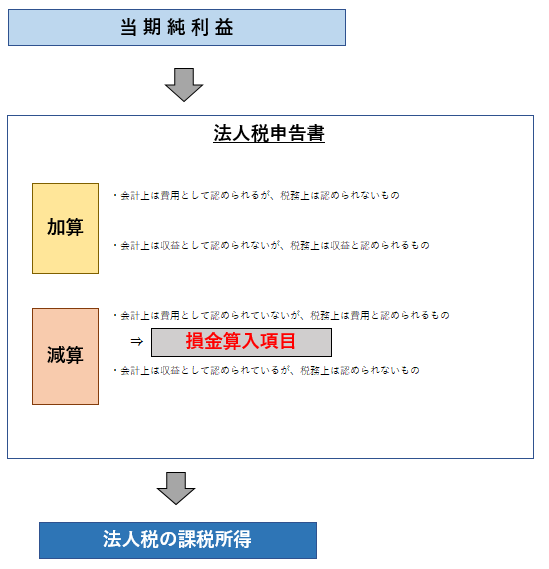

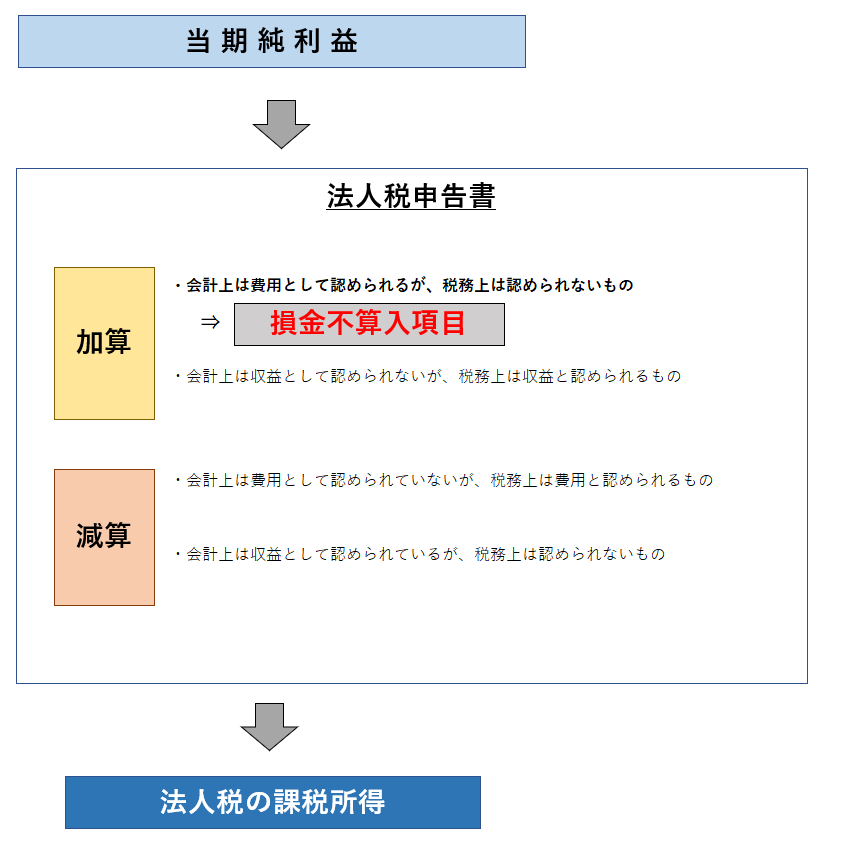

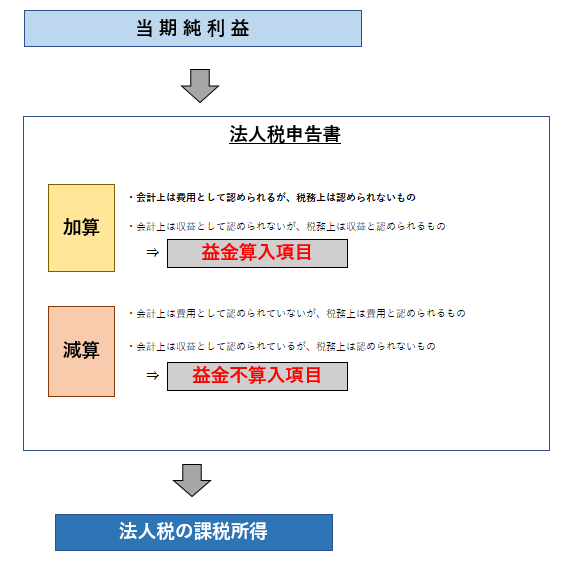

法人税の申告調整とは

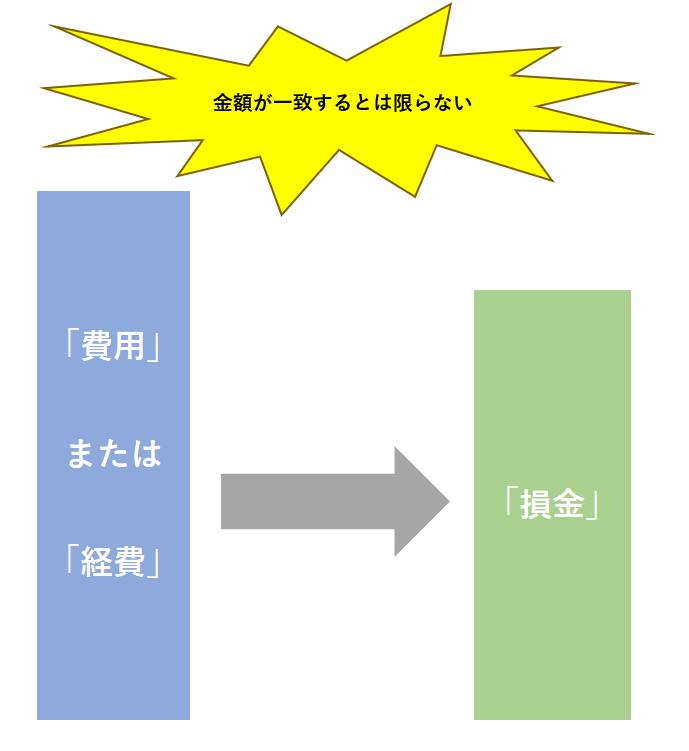

会計処理で算出した当期純利益の金額を、法人税法などにもとづいて調整することを「申告調整」といいます。

上記では、会計上の費用と、税務上の損金は一致しない場合があると解説しましたが、

「費用と損金が一致しない」=「当期純利益と課税所得が一致しない」と言い換えることもできます。

そのため、会計上の当期純利益から、

- 会計処理において、すでに計上している費用を足し戻す調整処理

- 会計処理において、計上されていない収益を計上する調整処理

これらの処理をおこなう必要があり、この処理のことを「加算処理」といいます。

反対に、会計上の当期純利益から、

- 会計処理において、計上されていない費用を計上する調整処理

- 会計処理において、計上されている収益を差し引く調整処理

これらの処理をおこなう場合もあり、この処理のことを「減算処理」といいます。

損金算入とは

法人税の課税所得を計算する際に、事業活動によって発生した費用を事業年度の益金(収益)から差し引くことを「損金算入」といい、申告調整時における減算項目の1つを「損金算入項目」といいます。

一般的には、会計処理において費用計上されたものが、そのまま損金算入されますが、一部の費用については、一定の計算にもとづいて損金算入されるため、注意が必要です。

損金不算入とは

会計処理において費用に計上したものを、法人税の課税所得を計算する際に、損金から除外することを「損金不算入」といい、申告調整時における加算項目の1つを「損金不算入項目」といいます。

ここでは、損金不算入項目として申告調整をおこなう必要がある勘定科目の具体例として、次の勘定科目について、解説していきます。

- 役員報酬など

- 交際接待費

- 寄付金

- 税金関係

- 減価償却費

- 引当金の繰入額

- 固定資産や棚卸資産の評価損

- 貸倒損失

役員報酬など

法人の役員などに対する給料は「役員報酬」と呼ばれ、一定のルールにしたがって支給しなければ損金不算入となってしまいます。

役員報酬は下記の3つの種類に区分され、それぞれに応じて一定のルールが設けられています。

- ①定期同額給与

- ②事前確定届出給与

- ③利益連動給与

実務においては、①~②の役員報酬が支給されるケースが多いため、ここでは①~②における、損金不算入となってしまう条件を中心に解説していきます。

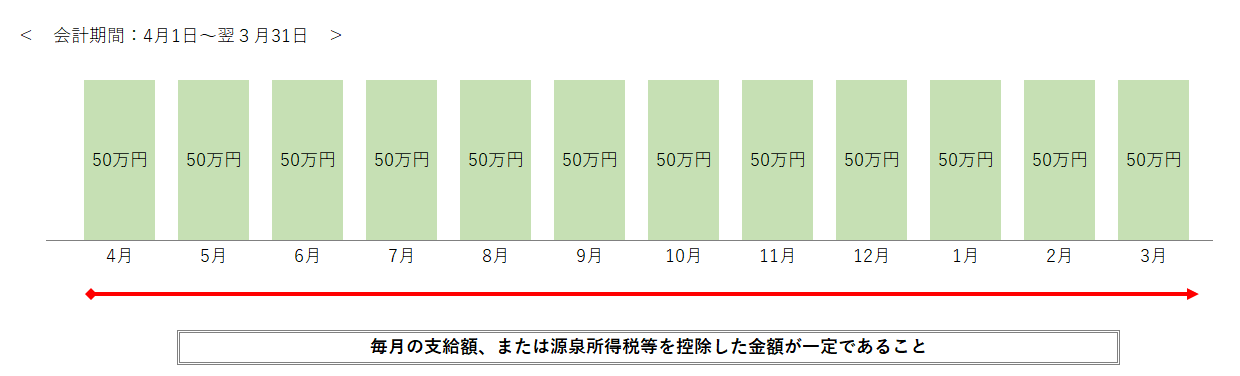

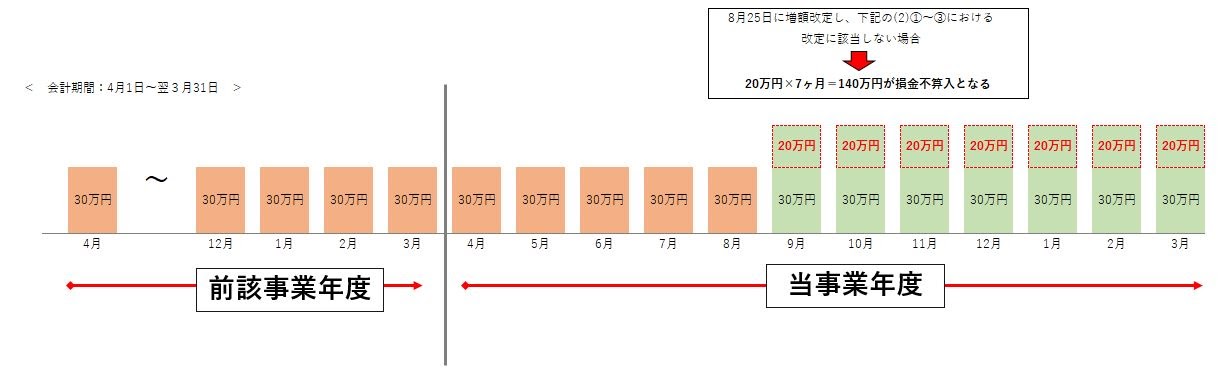

①定期同額給与

役員に対して従業員と同様に給料を支払う場合は、毎月一定額(定期同額給与)を継続して支払う必要があります。定期同額給与を超える金額を支給した場合には、その超える部分について、法人税申告書にて申告調整をおこなわなければなりません。

具体的に、定期同額給与とは次のような給与のことをいいます。

(1)毎月支給する給与の額について、その事業年度内の各月の支給額、または源泉所得税などを控除した金額が同額となっている場合

(2)定期同額給与の額が改定された場合※1において、

- その事業年度開始の日、または給与改定前の最後の支給時期の翌日から、給与改定後の最初の支給時期の前日、またはその事業年度終了の日までの間の各支給時期における支給額、または支給額から源泉所得税などを控除した金額が同額となっている場合

※1定期同額給与の改定については、次に揚げる改定に限ります。

①その事業年度開始の日の属する会計期間の日から3か月を経過する日までに改定する場合

②その事業年度において、職制上の地位の変更や、職務内容の重大な変更などにより支給する給与の額が改定される場合

③その事業年度において、経営状況が著しく悪化したことにより給与の額が改訂される場合

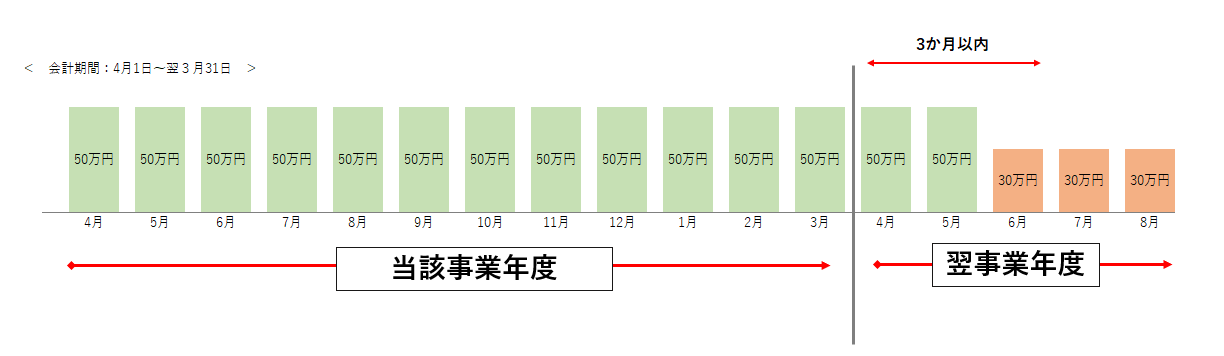

一般的には①における改定がよく見受けられ、①における役員報酬の改定イメージは下記のようになります。

(3)継続的に供与される経済的利益※2のうち、その供与される利益の額が毎月おおむね一定であるもの

引用:No.5211 役員に対する給与(平成29年4月1日以後支給決議分)1.定期同額給与|国税庁

※2 経済的利益とは、金銭を支給する代わりに、債務の免除による利益や資産を贈与した場合など、実質的に役員に対して給与を支給した場合と同様の経済効果をもたらすことをいいます。経済的利益の法人税法上の取扱いについては下記を参考にしてください。

また、役員報酬における損金不算入の具体的な事例については、下記に掲載されているため、一度確認しておくとよいでしょう。

②事前確定届出給与

事前確定届出給与は事前に、

- 受給者

- 支給日

- 支給額

これらを決めておき、一定期間内に税務署に報告している給与のことをいいます。

事前確定届出給与は、いわゆる「役員に対する賞与」であり、その支給額などを事前に税務署に報告する必要があるというものです。

そのため、届出書に記載している

- 受給者

- 支給日

- 支給額

にもとづいて支給しなければ、事前確定届出給与に該当せず、損金に算入することができないため注意が必要です。

事前確定届出給与として役員報酬を支給するための条件は、次のとおりです。

①その給与が次の(1)~(2)のいずれにも該当しない場合、届出書※1を税務署に提出していること

(1)定期給与を支給しない役員に対して、同族会社に該当しない法人が支給する金銭による給与である場合

(2)株式などによる給与で、将来の役務の提供にかかる一定のもの※2

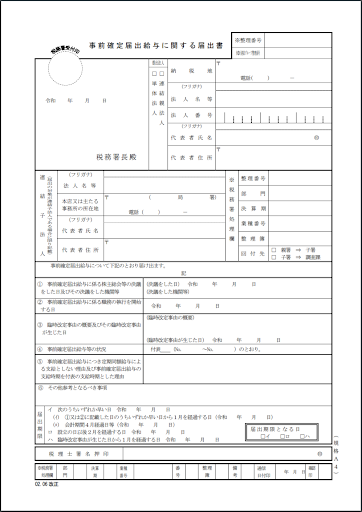

※1 事前確定届出給与を支給するためには、

「事前確定届出給与に関する届出書」

引用:事 前 確 定 届 出 給 与 に関す る 届 出 書|国税庁

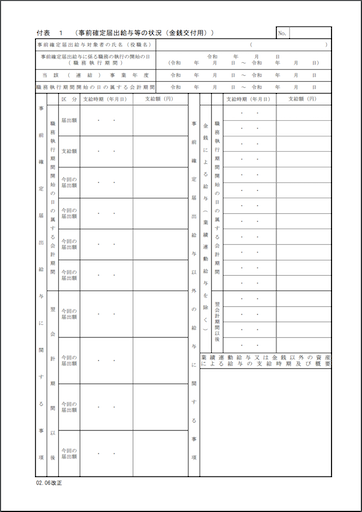

「付表1 (事前確定届出給与等の状況(金銭交付用))」

引用:付表 1 (事前確定届出給与等の状況(金銭交付用))|国税庁

または、

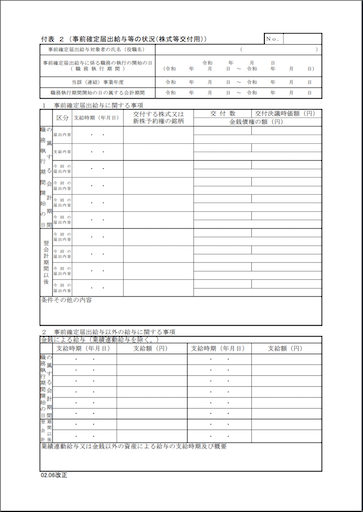

「付表1 (事前確定届出給与等の状況(株式交付用))」

引用:付表 2 (事前確定届出給与等の状況(株式等交付用))|国税庁

これらの書類を事前に提出する必要があります。

また、届出書の提出期限も定められており、提出期限が過ぎてしまうと事前確定届出給与として認められないため注意が必要です。

原則的な提出期限は下記のうち、いずれか早い日です。

・株主総会等の決議の日から1か月を経過する日

・その会計期間開始の日から4か月を経過する日

※2 将来の役務の提供にかかる一定の給与とは、役員の職務につき株主総会、社員総会その他これらに準ずるものの決議により、事前確定届出給与に関する定めをした場合のその定めに基づいて交付される特定譲渡制限付株式、または特定新株予約権による給与をいいます。

役員報酬と事前確定届出給与については、支給条件や届出書の提出期限など、上記のほかにもさまざまなルールがあります。支給した役員報酬や事前確定給与を損金に算入し、節税対策とするためにも、必ず国税庁のホームページで制度の詳細を確認するようにしましょう。

一部引用により抜粋:No.5211 役員に対する給与(平成29年4月1日以後支給決議分)|国税庁

交際接待費

交際接待費についても一定のルールにもとづき、損金に算入できる限度額が設けられています。

限度額については、法人の資本金などの金額などによって異なり、具体的には下記のとおりです。

<期末の資本金の額又は出資金の額が1億円以下である等の法人>

損金不算入額は、次の①~②のいずれかの金額

- ①飲食その他これに類する行為のための費用の50%を超える部分

- ②交際接待費のうち、「800万円×当事業年度の月数÷12か月」を超える部分

<上記以外の法人> ※平成26年4月1日以後に開始する事業年度

損金不算入額は、次の①の金額

- ①飲食その他これに類する行為のための費用の50%を超える部分

<上記以外の法人> ※令和2年4月1日以後に開始する事業年度

損金不算入額は、次の①、または②の金額

| ①期末の資本金、または出資金の額が 100億円を超える法人の場合 |

支出する交際接待費などの額の全額 |

| ②上記の①以外の法人 | 飲食その他これに類する行為のための費用の 50%を超える部分 |

交際接待費の損金不算入額を計算する際には、交際接待費に該当する内容であるかも確認しておく必要があるため、注意が必要です。具体的な交際接待費の内容については、下記を参考にしてください。

一部引用により抜粋:No.5265 交際費等の範囲と損金不算入額の計算|国税庁

寄付金

法人の寄付金については、寄付金の種類に応じて

- 支払った全額が損金となる

- 支払った一部の金額が損金となる

といったように取り扱いが異なります。

法人がおこなう寄付金は大きく区分すると、主に次の4つの種類に区分され、それぞれについて、定められた方法で損金算入限度額を計算します。

- ①一般の寄付金

- ②国等に対する寄付金

- ③指定寄付金

- ④特定寄付金

それぞれの区分で取り扱いが異なるため、まずは寄付金がどの区分に該当するのかを調べなければなりません。

①一般の寄付金

法人がおこなった寄付金が「一般の寄付金」に該当している場合は、その法人の、

- 資本金等の金額

- その年の所得金額

に応じて計算をおこないます。

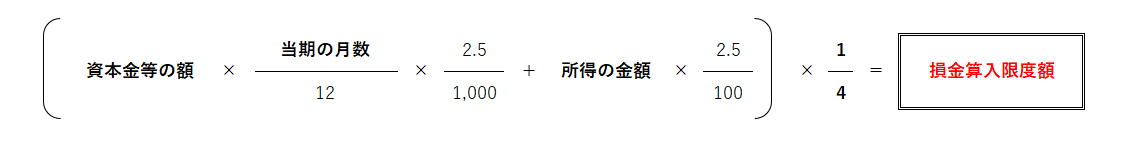

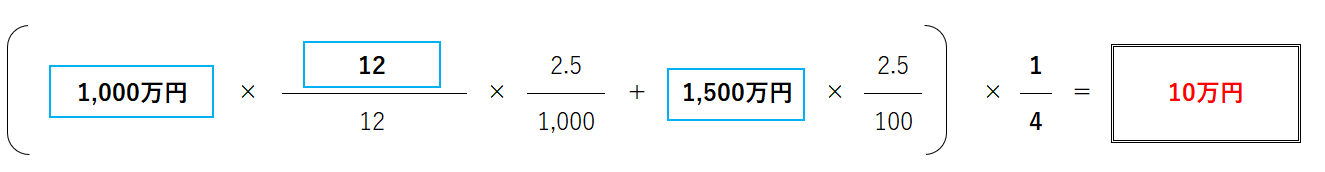

具体的には次の計算式でおこないます。

例えば、下記の条件で法人が寄付をおこなった場合における、損金算入限度額の計算は下記のようになります。

| 名称 | 法人A |

| 資本金 | 1,000万円 |

| 所得金額 | 1,500万円 |

| 会計期間 | 令和1年1月1日~令和1年12月31日(1年決算法人) |

上記のとおり、この場合における損金算入限度額は10万円であるため、10万円を超える部分については、損金に算入されません。

②国等に対する寄付金

法人がおこなった寄付金が「国等に対する寄付金」に該当している場合は、寄付をおこなった全額が損金に算入されます。

そのため、「一般の寄付金」のように、資本金や所得金額などによって損金算入限度額を計算する必要はありません。

③指定寄付金

法人がおこなった寄付金が「指定寄付金」に該当している場合は、寄付をおこなった全額が損金に算入されます。

そのため、「国等に対する寄付金」のように、損金算入限度額を計算する必要はありません。

④特定寄付金

法人がおこなった寄付金が「特定寄付金」に該当している場合は、「一般の寄付金」とは別の取り扱いとなり、次のうち、いずれか少ない金額が損金算入限度額となります。

- ①特別損金算入限度額

- ②特定公益増進法人に対する寄付金の額

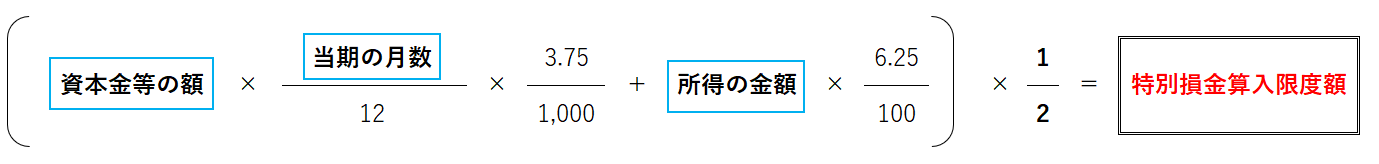

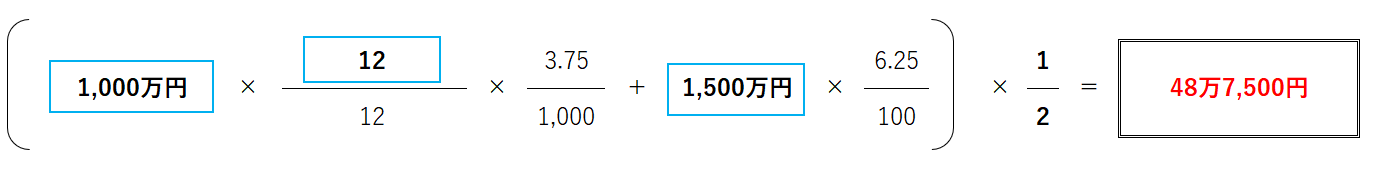

特別損金算入限度額の計算は次の数式でおこないます。

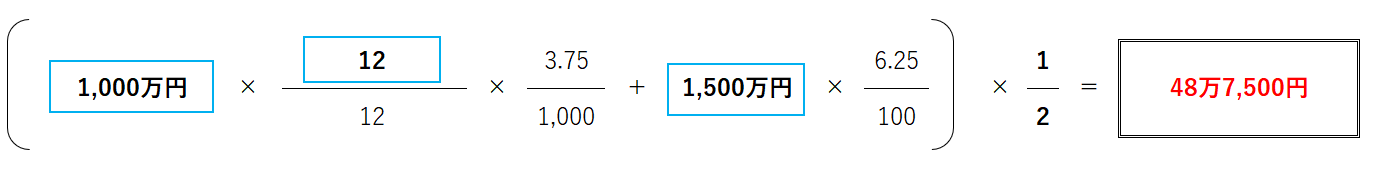

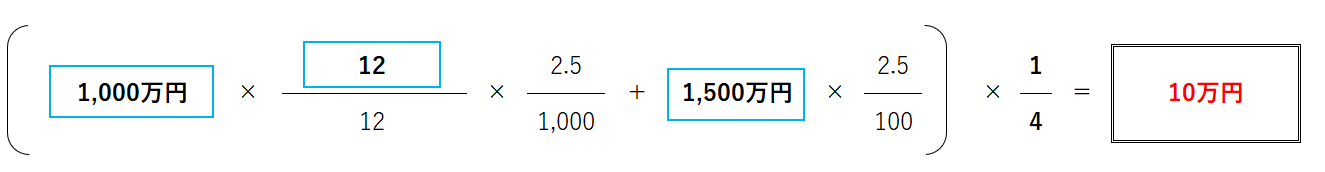

例えば、下記の条件で法人が寄付をおこなった場合の損金算入限度額の計算は、下記のとおりです。

| 名称 | 法人A |

| 資本金 | 1,000万円 |

| 所得金額 | 1,500万円 |

| 会計期間 | 令和1年1月1日~令和1年12月31日(1年決算法人) |

<特別損金算入限度額の計算>

損金に算入されなかった寄付金については、「一般の寄付金」の金額に含めて限度額の計算をおこないます。

そのため、特定寄付金のみで、特別損金算入限度額以上の寄付金額である場合には、

- 特別損金算入限度額

- 「一般の寄付金」の計算式にもとづいた損金算入限度額

この2つの合計額が損金算入限度額となります。

上記の例において、法人Aが特定寄付金のみを60万円おこなっている場合、

損金算入される金額は次の①~②の合計額である「58万7,500円」となります。

①特別損金算入限度額

②「一般の寄付金」の計算式にもとづいた損金算入限度額

税金関係

法人が支払う税金のなかにも、

「損金に算入できる税金」

「損金に算入できない税金」

この2種類に区分されます。

具体的には次のとおりです。

| 損金に算入されるもの | 損金に算入されないもの |

| 固定資産税および都市計画税 | 法人税および地方法人税 |

| 印紙税 | 法人都道府県民税および法人市町村民税 |

| 法人事業税 | 各種加算金および加算税 |

| 不動産取得税 | 各種延滞税および延滞金 (地方税の納期限延長にかかる延滞金は除く) |

| 自動車税および自動車重量税、軽油税 | 罰金および科料 |

| 国税の利子税 | 法人税額から控除する所得税、復興特別所得税 |

引用:No.5300 損金の額に算入される租税公課等の範囲と損金算入時期

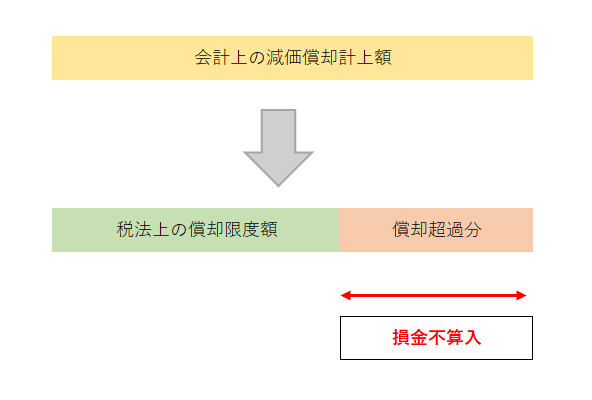

減価償却費

原則として、10万円以上の資産を購入した場合には、国税庁が定める償却方法にもとづいて、法定耐用年数に応じて償却しなければなりません。 この法人税法上の償却限度額を超える金額を償却した場合、法人税申告書において、償却限度額を超える部分が損金不算入となります。

しかし、青色申告をおこない、一定の要件を満たす法人については、取得した資産の価格が30万円未満である場合、その取得した事業年度において全額を損金算入することができます。

これを「少額減価償却資産の取得価額の損金算入の特例」といいます。この特例については、法人の資本金等の額などにより適用できるかどうかが決まるため、国税庁のホームページを参考に確認しておくとよいでしょう。

参考:No.5408 中小企業者等の少額減価償却資産の取得価額の損金算入の特例|国税庁

減価償却費については、上記のほかにも償却費として損金処理したものとみなされる取り扱いなどもあり、具体的な取り扱いについては下記を参考にしてください。

引当金の繰入額

「引当金の繰入」とは、将来、費用が発生することが見込まれる場合に、その費用の当該事業年度に帰属する金額を当事業年度において費用計上することをいいます。 たとえば、10年後に100万円の費用が発生することが見込まれる場合に、「毎年10万円を費用計上する」といった考え方の会計処理です。

しかし、引当金については、あくまでも予定の金額であり、費用が確定しているわけではありません。

法人税法では、適切な課税所得を計算するために見積額による損金計上を原則として認めていませんが、例外的に一部の引当金については損金算入を認めています。

ここでは、実務においてよく発生する

- 退職給与引当金

- 貸倒引当金

について、それぞれの取り扱いを解説します。

①退職給与引当金

退職給与引当金は、従業員などへ支払う将来の退職金に備えて繰り入れる引当金のことです。

しかし、退職給与引当金は法人税法上、損金算入が認められていません。

また、賞与引当金についても損金算入が認められていません。

②貸倒引当金

貸倒引当金は、取引先の倒産などにより、債権が回収できない場合に備えて繰り入れる引当金のことです。

貸倒引当金については、法人税法上、一定額までの繰り入れについては、損金算入が認められています。

しかし、貸倒引当金を損金算入できる法人には制限があり、具体的には下記の法人に限られています。

- ①期末資本金(出資金)の額が1億円以下である普通法人

(ただし、資本金が5億円以上である法人等と完全支配関係のある普通法人等を除く) - ②資本若しくは出資を有しない法人

- ③公益法人等又は協同組合等

- ④人格のない社団等

- ⑤銀行・保険会社等

- ⑥金融に関する取引に係る金銭債権を有する法人

引用:No.5501 一括評価金銭債権に係る貸倒引当金の設定|国税庁

貸倒引当金の繰入限度額は、

- 個別評価金銭債権

- 一括評価金銭債権

この2つに区分して計算することとされています。詳しい計算方法については、下記を参考にしてください。

No.5501 一括評価金銭債権に係る貸倒引当金の設定|国税庁

No.5500 一括評価金銭債権に係る貸倒引当金の対象となる金銭債権の範囲|国税庁

貸倒引当金の繰入対象となる個別評価金銭債権の範囲について(法人預金者の有する預金の該当性)|国税庁

固定資産や棚卸資産の評価損

法人が所有する土地や建物などの固定資産や棚卸資産などについては、国内の景気や経済環境の移行によって、時価が変動することがあります。

しかし、法人が所有する資産の評価損益については、法人税法上、一定の要件を満たす場合を除いて、損金に算入できません。

一定の要件については、具体的に次のとおりです。

固定資産

- ①災害により著しく損傷した場合

- ②1年以上にわたり遊休状態である場合

- ③本来の用途に使用できないため、他の用途に使用された場合

- ④所在する場所の状況が著しく変化した場合

- ⑤上記に準ずる特別の事実がある場合

(やむを得ない事情により、取得から1年以上事業の用に供されないために

固定資産の価額が低下したことが認められる場合など)

引用:法人税法施行令第68条第1項第3号|電子政府の総合窓口 e-Gov

棚卸資産

- ①災害により著しく損傷した場合

- ②著しく陳腐化※1した場合

- ③上記に準ずる特別の事実がある場合(破損、型崩れ、棚ざらしなど)

引用:法人税法施行令第68条第1項第1号|電子政府の総合窓口 e-Gov

※1 著しく陳腐化とは、棚卸商品自体の欠陥がないにもかかわらず、経済状況の変化などによってその価値が著しく減少し、今後も回復しないと認められる状態である場合のことを指します。

貸倒損失

法人が所有する金銭債権のうち、次の①~③の貸倒れに該当する場合は、貸倒損失として損金に算入できます。

- ①法律上の貸倒れ

- ②事実上の貸倒れ

- ③形式上の貸倒れ

それぞれの種類に応じて起因となる事実が異なるため、どの種類の貸倒れに該当するのかを確認する必要があります。

| 区分 | 起因となる事実 |

|---|---|

| 法律上の貸倒れ | 会社更生法、更生手続の特例等に関する法律、会社法の規定などにより、切り捨てられた金額 |

| 債権者集会の協議決定、および行政機関や金融機関などのあっせんによる協議で合理的な基準により切り捨てられた金額 | |

| 債務超過の状態が相当期間継続し、その金銭債権の弁済を受けることができない場合において、債務者に対して書面で明からにした債務免除額 | |

| 事実上の貸倒れ | 債務者の資産状況や支払能力などを考慮して、その債権が回収できないことが明らかになった場合 |

| 形式上の貸倒れ | 債務者との取引停止後、最終弁済日から1年以上経過した場合 |

| 一地域の債務者に対する売掛債権の総額が取立費用より少なく、支払を督促しても弁済がない場合 |

益金にも算入・不算入がある?

益金についても損金と同様に、益金算入、益金不算入があります。

会計処理において収入に計上していないものを、法人税の課税所得を計算する際に、益金に加算することを「益金算入」といい、申告調整時における加算項目の1つを「益金算入項目」といいます。

また、会計処理において収入に計上したものを、法人税の課税所得を計算する際に、益金から除外することを「益金不算入」といい、申告調整時における減算項目の1つを「益金不算入項目」といいます。

益金算入と益金不算入の具体的な事例については、下記のようなものがあげられます。

| 益金算入項目 | 益金不算入項目 |

|---|---|

| 貸倒引当金の取崩不足 | 受取配当金 |

| 売上の計上もれ | 法人税・地方法人税還付金 |

| 固定資産などを無償で譲渡された場合における受贈益の計上もれ | 法人県民税・法人市民税還付金 |

| 利子税・法人事業税の還付金 | 固定資産や棚卸資産の評価益 |

| 還付加算金 | 損金不算入の附帯税等に関する還付金 |

益金は損金と同様で、法人税などの金額に影響をあたえる重要な項目であるため、法人税申告書において、加算漏れや減算漏れがないように気をつけましょう。

まとめ

法人税を計算するうえで必須ともいえる、

- 損金算入

- 損金不算入

- 益金算入

- 益金不算入

などの申告調整項目については、適切に計算をおこなわなければ税務調査時において、追徴課税などのペナルティが発生する可能性があります。

そのため、これらの申告調整項目については、正しい知識のうえで処理していかなければなりません。

しかし、申告調整については、別表の作成が必要なケースがあることや、税制改正により、取り扱いが変化することもあるため、素人が容易におこなえるものではありません。

そのため、法人の申告業務については、最新の税務情報を持っている税理士に業務を依頼することをおすすめします。税理士に申告業務を依頼することで、適切な申告をおこなうことができるだけでなく、最新の税制を活用した節税対策もおこなうことができます。