老後資金や教育・結婚費用の準備や、余剰資金の有効活用など、日本でも資産運用への気運が高まってきました。中でも国が推奨する制度で、私たちの身近でよく聞くのがNISA制度と確定拠出年金です。

NISA制度と確定拠出年金は、どちらも資産運用のための制度です。しかし、仕組みや特徴がまったく異なります。「自分はどちらを利用すればよいのか」と、悩む方も多いのではないでしょうか。

当記事ではNISA制度と確定拠出年金(iDeCo・企業型DC)の仕組みやメリット・デメリットから、両者の違いを比較しました。NISA制度・確定拠出年金に向いている人も解説しているので、ぜひご覧ください。

NISA制度と確定拠出年金は別の制度!仕組みの違いを解説

NISA制度(少額投資非課税制度)と確定拠出年金(DC)は、どちらも金融商品へ投資を行う資産運用に関する制度です。NISA制度と確定拠出年金の概要・仕組みの違いを見ていきましょう。

NISA制度(少額投資非課税制度)とは

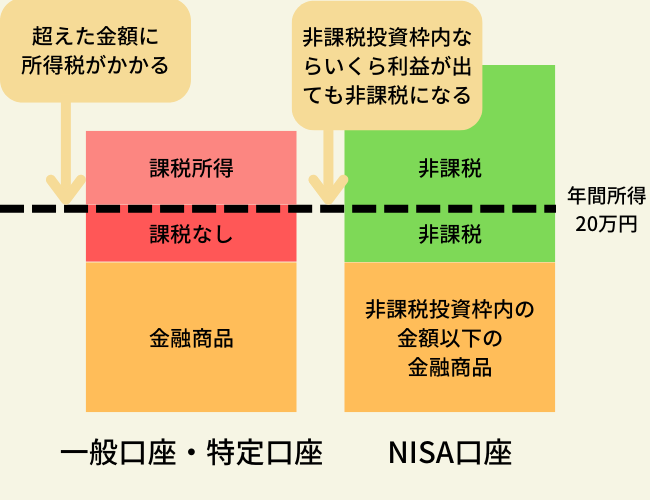

NISA制度とは、一定の上場株式や投資信託から発生した利益が非課税になる制度です。

NISA制度には「非課税投資枠」が設けられており、この枠内に収まる金額の金融商品から出る売買益や配当金は、その全額において税金(税率20.315%)がかかりません。

NISA制度は、主に「一般NISA」と「つみたてNISA」の2種類があります(ジュニアNISAは2023年に廃止)。

NISA口座は1人1口座のみであるため、NISAかつみたてNISAのいずれかしか運用できません。開設する際は、「どの金融機関を利用するか」「どちらを選ぶか」を事前によく検討しましょう。

一度にまとめて投資したい方は一般NISA

一般NISAはつみたてNISAと比べて、非課税投資枠や投資対象が多い代わりに非課税期間が短くなっています。概要は次のとおりです。

| 対象者 | ・日本在住の20歳以上の方 ・2023年1月1日以降は18歳以上の方 |

|---|---|

| 年間の非課税投資枠 | 120万円/年 |

| 非課税期間 | 5年(合計で600万円分の非課税投資枠) |

| 対象となる金融商品 | 上場株式、ETF、公募株式投資信託、REITなど |

| 買付の方法 | スポット(普通の買い方)、積立投資(定期的に定額で購入する方法) |

なお一般NISAは2023年末で終了し、2024年1月からは新NISAに生まれ変わります。年間非課税投資枠が122万円となる代わりに、2階建て構造による制限がかかります。

改正後のNISAの詳細は、「2024年から始まる新しいNISA制度!現行からの変更点や改正後の詳細」の記事もご覧ください。

数十年単位のコツコツ投資をした方はつみたてNISA

つみたてNISAは、一般NISAと比べて非課税期間が長い代わりに1年あたりの非課税投資枠が少なくなっています。また、購入できる金融商品も金融庁へ届出を行った投資信託のみです。

つみたてNISAは自由度が低いのと引き換えに、リスク低減が意識された制度といえるでしょう。概要は次のとおりです。

| 対象者 | ・日本在住の20歳以上の方 ・2023年1月1日以降は18歳以上の方 |

|---|---|

| 年間の非課税投資枠 | 40万円/年 |

| 非課税期間 | 20年(合計で800万円分の非課税投資枠) |

| 対象となる金融商品 | 長期・積立・分散投資に適し金融庁への届出を行った投資信託のみ |

| 買付の方法 | 積立投資(定期的に定額で購入する方法) |

確定拠出年金(DC)とは

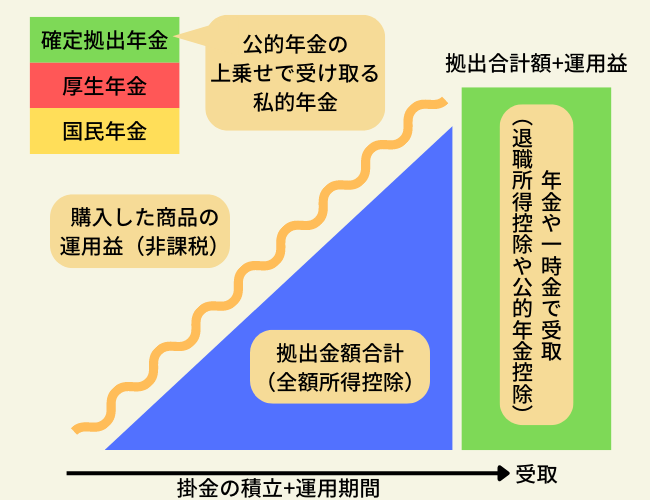

確定拠出年金とは「年金」の名称の通り、将来受け取る公的年金(国民年金・厚生年金)に金額をプラスする目的で拠出・運用する私的年金制度です。

自分で設定した掛金を毎月拠出し、拠出した金額分の金融商品を運用します。その後、60歳以降で年金形式や一時金として積み立てた金額+運用益を受け取れます。

「拠出した金額」「購入した商品の運用益」「積み立て分の受取」の3つの場面において、税制上の優遇措置を受けられるのが大きなメリットです。

確定拠出年金は、「個人向けのiDeCo」と「企業が積み立ててくれる企業型DC」の2種類に分けられます。

個人向けのiDeCo(個人型確定拠出年金)

iDeCo(個人型確定拠出年金)とは、個人で掛金を拠出し、個人で金融商品を選定・運用する確定拠出年金制度です。手数料は、iDeCoを利用する個人が負担します。老後資産の自助努力の促し要素が強い制度です。

加入対象者は、次の4パターンです。

- 自営業者やその家族(国民年金第1号被保険者)

- 会社員・公務員(国民年金第2号被保険者)

- 会社員・公務員に扶養されている専業主婦(夫)(国民年金第3号被保険者)

- 国民年金の任意加入被保険者

掛金は5,000円/月から、1,000円単位で自由に設定できます。年単位拠出も可能です。掛金の限度額は、拠出する方の状況によって変わります。

- 自営業者や国民年金の任意加入被保険者:81.6万円/年

- 企業年金に加入していない会社員:27.6万円/年

- 企業型DCのみに加入している会社員:24万円/年

- 確定給付企業年金(DB)と企業型DCに加入している会社員:14万4,000円/年

- 確定給付企業年金のみに加入している会社員:14万4,000円/年

- 公務員:14万4,000円/年

- 専業主婦(夫):27万6,000円/年

iDeCoは原則として60歳、最大で65歳まで加入できます。運用益の受取は、60~75歳の間で選択します。59歳以前では、原則として積立分を引き出せません。

企業が積み立ててくれる企業型DC(企業型確定拠出年金)

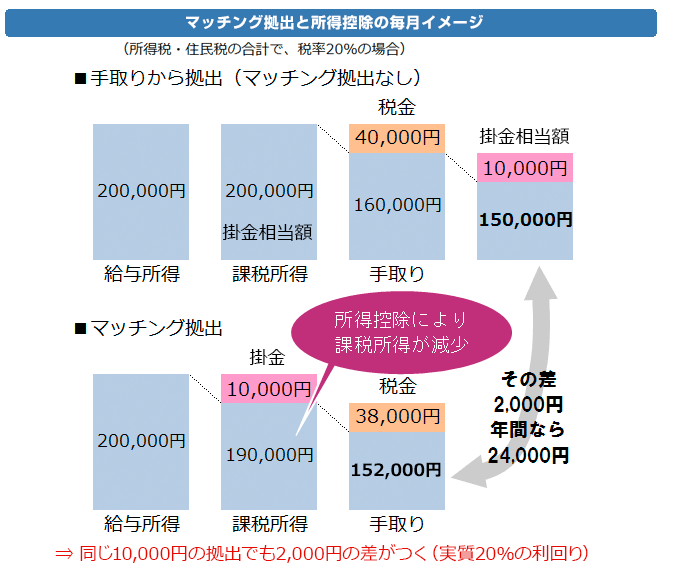

企業型DC(企業型確定拠出年金)とは、企業が従業員の給与から拠出する確定拠出年金制度です。手数料は企業側の負担になります。拠出額は企業側が全額損金扱い、従業員側が全額非課税扱いです。

商品の選定・運用は従業員の自己責任で行います。企業の福利厚生の側面が強い制度です。

企業型DCには従業員が自動的に加入となるタイプと、従業員が任意に加入を選べるタイプが存在します。加入条件は、「企業の従業員であること」「厚生年金被保険者」であることです。

月々の掛金額は、自由に金額を設定できるiDeCoと違い、給与比例や当該従業員の役職・貢献度などを見て、企業側が決めるケースがほとんどです。拠出限度額は次の2パターンがあります。

・他の企業年金に未加入:66万円/年

なお、企業によっては「マッチング拠出」を採用し、従業員の意思でさらに追加で掛金を拠出できる場合があります。拠出分は全額従業員の所得控除扱いです。

マッチング拠出の限度額は、「企業が拠出する金額まで」および「企業の拠出分と従業員の拠出分の合計額が拠出限度額を超えない」を満たす金額です。

企業型DCも、原則として60歳になるまで積立分を引き出せません。加入できる期間や受取開始時期は、企業の制度によって異なります。事前に確認しておきましょう。

NISA制度の商品の特徴とメリット・デメリット

NISA制度で購入できる商品の特徴と、NISA制度のメリット・デメリットを解説します。

NISA制度で運用できる商品の特徴

一般NISAで運用できるのは、株式(国内・海外)、株式投資信託、ETF(国内・海外)、不動産投資信託(国内・海外)などです。

比較的ハイリスク・ハイリターンの投資商品も揃っており、つみたてNISAより選択幅が広くなっています。非課税限度額120万円と高いことも相まり、比較的自由な投資が行えます。

一方でつみたてNISAの対象となるのは、金融庁に届出をした投資信託のみです。選択の自由度は一般NISAに劣ります。

しかし、事前に運営元や商品の安全性が保証された商品が揃っていること、投資信託という比較的ローリスクな金融商品であることなどから、初心者でも始めやすいのが特徴だといえます。

なおNISA制度で運用できる商品は、原則として元本保証がありません。NISA制度を利用したからと言って必ず利益が出るわけではなく、大きな損害を被るリスクがある点は事前に知っておきましょう。

NISA制度のメリット・デメリット

NISA制度のメリットは次のとおりです。

- 非課税投資枠の範囲で購入した金融商品の利益がすべて非課税と税制効果が高い

- 利益が全額非課税になった場合は原則として確定申告の必要がない

- 一般NISAであれば大きな利益を丸々非課税にできる可能性がある

- つみたてNISAであればローリスク・ローリターンで長期的に運用しやすい

- 資産の引き出しに制限がなくいつでも現金化できる

一方でNISA制度のデメリットは次のとおりです。

- 非課税限度額を超えた分の金融商品から出た利益は課税対象になる

- 購入できる商品はNISA制度対応のもののみと、通常の投資より限られている

- 損益通算ができない

- 大きな利益を狙うのは難しい

確定拠出年金の商品の特徴とメリット・デメリット

確定拠出年金で購入できる商品の特徴と、確定拠出年金のメリット・デメリットを解説します。

確定拠出年金で投資できる商品の特徴

NISA制度にはない確定拠出年金が持つ大きな違いとして、「元本確保型」の商品が購入できる点が挙げられます。

元本確保型とは、拠出して積み立てた掛金(元本)が保証され、元本割れが発生しない商品のことです。定期預金や保険商品などが当てはまります。極端に言えば、掛金をすべて元本確保型に回すことで、確定拠出年金の満期には必ず掛金の全額が受け取れるということです。

ただし元本確保型は低金利であるため、「元本より増やす」という運用には向いていません。また、保険商品を購入したときは満期になる前に運用商品を変更すると、解約控除金が差し引かれてしまいます。

NISA制度のように、運用成績に応じた利益を得たい場合は「価格変動型」の商品を購入します。確定拠出年金で購入できる商品は、主に投資信託です。

元本確保型と価格変動型をどのくらいのバランスで購入するか、事前にしっかりと検討しておきましょう。

商品ラインナップは、iDeCoが「個人で選んだ運営管理機関(証券会社や銀行など)が選定しているもの」、企業型DCが「企業の委託を受けた運営管理機関が選定しているもの」に準拠します。

確定拠出年金のメリット・デメリット

確定拠出年金のメリットは次のとおりです。

- 拠出金額の全額がすべて所得控除(小規模企業共済等掛金控除)となる

- 運用益がすべて非課税なので積立期間中・後に運用益に関する申告・納税が発生しない

- 一時金で受け取るときは退職所得控除、年金形式で受取るときは公的年金等控除と、節税効果が大きな所得控除を適用できる

一方で確定拠出年金のデメリットは次のとおりです。

- 原則として60歳まで積立分を引き出せず使いたいときに使えない

- 毎月の掛金拠出で現在の生活が圧迫される可能性がある

- iDeCoの場合は各種手数料の支払いが必要になる

なお企業型DCには、iDeCoにはない経営者目線でもメリット・デメリットがあります。

メリットは自社の福利厚生として、採用活動時のアピールポイントとなったり既存従業員の満足度向上につながったりする点です。拠出した金額は、全額企業の損金として計上できます。

一方でデメリットは、手数料の負担や掛金納付・掛金額の計算・その他の管理などの事務負担が発生することです。

NISAと確定拠出年金はどちらがよい?違いを比較

NISAと確定拠出年金、いざ自分が始めようと思ったときは、どちらにすべきか迷う方も多いと思います。以下の表では、NISAと確定拠出年金のあらためて比較をしています。

| NISA | 確定拠出年金 | |

|---|---|---|

| 税制 | ・非課税投資枠内での金融商品の運用益が非課税 | ・拠出金額分の所得控除 ・商品の運用益全額が非課税 ・受取時に退職所得控除や公的年金控除 |

| 月々の支払い | 数百円~数千円単位から | 5,000円から |

| 年間の運用額の上限 | ・一般NISA:120万円 ・つみたてNISA:40万円 |

・iDeCo:14万4,000円~81万6,000円 ・企業型DC:33万円または66万円 |

| 資産の流動性 | いつでも引き出せる | 原則として60歳まで引き出せない |

| 運用可能期間 | ・一般NISA:5年(ロールオーバー可能) ・つみたてNISA:20年間 |

・iDeCo:65歳まで ・企業型DC:70歳まで |

| 運用できる金融商品 | 株式、投資信託、REITなどのややリスクがある金融商品 | 投資信託、定期預金、保険商品などの元本確保型を含めた金融商品 |

以下ではそれぞれの違いを踏まえ、NISA制度と確定拠出年金が向いている人を考察しました。

NISA制度は資産運用しつつお金を動かしたい人向け

資金の流動性を考慮すると、NISA制度は60歳に到達する前のライフイベントの必要な資金準備や、投資家としての投資活動でお金を動かしたい現役世代向けです。

例えば個人確定拠出年金だと、子どもや親の緊急時にお金が必要になったとしても、積立分を引き出せません。一方でNISA制度であれば、すぐに現金化して緊急時の備えとできます。

また、他の投資に興味を持ち「NISAやiDeCo以外の資産運用に回したい」という場合でも、NISA制度であればすぐに対応できます。非課税枠や商品の安全性を踏まえると、NISA制度は初心者の投資家活動の第一歩として利用しやすい資産運用といえるでしょう。

確定拠出年金は老後資金を貯めたい人向け

老後資金を貯めるという場合、各種税制上の優遇措置や商品の安定性を踏まえると、NISA制度より確定拠出年金のほうが向いているといえます。

とくに確定拠出年金の受取時の退職所得控除や公的年金等控除の効果は非常に大きいです。一時金として受け取るときは、数千万円が全額非課税となることも珍しくありません。

これは退職所得控除額が、制度加入が20年未満であれば「40万円×加入年数」、20年以上であれば「800万円+70万円×(加入年数-20年)」と、控除金額が高額であるためです。

また、毎月の掛金がすべて所得控除扱いになる点も、余剰資金で運用している場合は有効な節税効果につながるといえます。

ただし、毎月の掛金を大きく設定しすぎて支出が増えると、「老後を優先しすぎて現在が疎かになる」という事態になるので注意しましょう。

NISA制度と確定拠出年金は併用できる

NISA制度と確定拠出年金の併用は可能です。NISA制度で現役時代用の資産運用をしながら、確定拠出年金で老後資金の対策を行えます。

とはいえ、両方への投資に回す分だけ現金が必要になります。やりすぎると現在の生活を圧迫しかねないため、併用を検討する場合はキャッシュフローを確認し、投資に回せるだけの余剰資金が豊富にあるかどうかを見てから決めましょう。

iDeCoと企業型DCの併用について

個人確定拠出年金の制度改正により、企業型年金規約の定めによってiDeCoとの併用ができなかった企業型DCの加入者も、2022年10月よりiDeCoへの加入が可能となりました。

ただし、iDeCoと企業型DCの拠出金額を合算して5万5,000円または2万7,500円を超えないこと、マッチング拠出を利用していないことなどが条件です。

この制度改正も考慮しつつ、NISA制度とどちらを利用するか、または併用するかを検討してみてはいかがでしょうか。

NISAと確定拠出年金をうまく利用し資産運用を成功させよう!

NISA制度と確定拠出年金は、どちらもそれぞれにメリット・デメリットがあります。どちらの制度が自分に合っているのか、資産状況やライフプランと照らし合わせてじっくりと検討してみてください。

「自分がどちらを利用すべきか、本格的に相談したい」という場合は、FA(ファイナンシャルプランナー)やIFA(独立系ファイナンシャルアドバイザー)や銀行・証券会社の窓口、資産運用に強い税理士などの資産運用の専門家への相談がおすすめです。

の違いを比較!どちらの制度を利用すべき?-1.png)