消費税の納税義務の判定においては、基準期間(前々事業年度)や、特定期間(前事業年度の前半期間)といった一定期間での課税売上高などによって判定をおこなっていきます。そのため、新たに法人を設立した場合は前年以前の期間が存在しないため、原則として消費税の納税義務は生じません。

しかし、消費税の納税義務の判定方法は、基準期間や特定期間における判定以外にもさまざまな判定があり、

そのような中でも「特定新規設立法人」に該当するかどうかの判定は、内容が複雑であることから、判定が難しい項目の1つとなっています。

また、「特定新規設立法人」はあまり聞きなれない言葉であるため

「特定新規設立法人とはなに?」

「どのような条件を満たせば特定新規設立法人に該当する?」

と疑問に思う人は多いのではないでしょうか。

そこで今回は、

- 特定新規設立法人とはいったいなに?

- どのような状態であれば特定新規設立法人に該当する?

これらの疑問について、徹底的に解説していきます。

記事の前半では、特定新規設立法人以外の消費税の納税義務の判定方法についても簡単に解説していますので、おさらいしておきましょう。

納税義務の判定方法とは

まずは、消費税の納税義務の判定方法について、簡単におさらいしておきましょう。

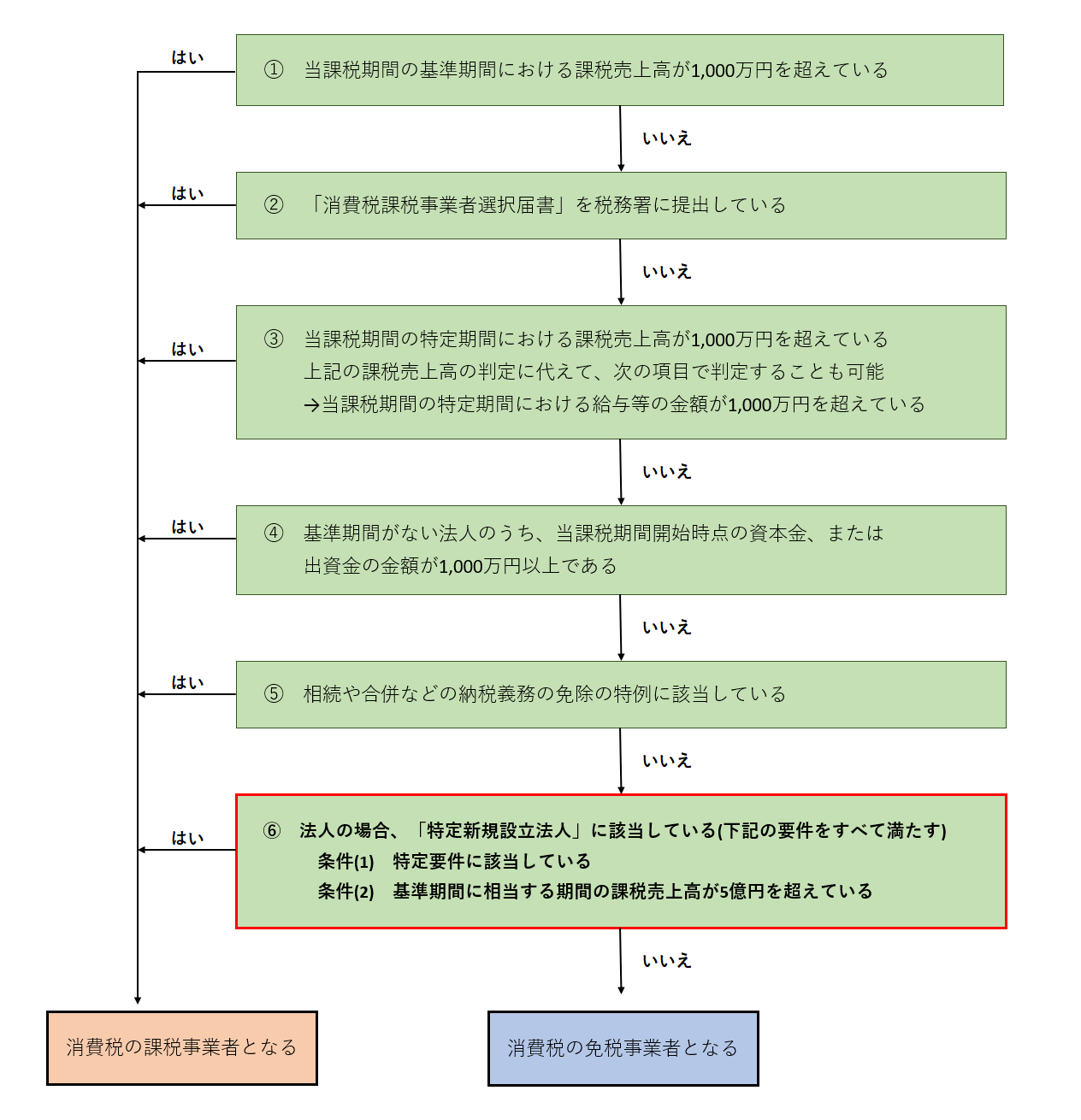

消費税の納税義務の判定方法は、「特定新規設立法人」も含めて下図の流れで確認します。まずは、消費税の納税義務の基本的な下記の判定項目について確認していきましょう。

- 基準期間における課税売上高による判定

- 特定期間における課税売上高、給与などの支払額による判定

- 当該事業年度の資本金などの金額による判定

- 相続などをおこなった場合の判定

<消費税の納税義務の判定フローチャート>

基準期間における課税売上高による判定

基準期間とは「前々事業年度」のことをいいます。法人と個人事業主では事業年度が異なるため、具体的には次のような期間となります。

基準期間における課税売上高※1が1,000万円を超える場合は、その事業年度については消費税の納税義務が生じます。

法人・・・その事業年度の前々事業年度

個人事業主・・・その年の前々年度

基準期間については、法人の設立日や開業日などによって、12か月に満たない場合もありますが、そのような場合は月数に応じて取り扱いが異なります。

それぞれの月数に応じた基準期間の取り扱いについては下記を参考にしてください。

※1 課税売上高とは

消費税の課税対象となる取引のことをいいます。

具体的には次のような取引が課税取引となります。

・商品の販売

・機械や建物等の事業用資産の売却

・事業のための資産の譲渡・貸付け

・サービスの提供

など

反対に、次のような取引は課税取引となりません。

・土地の譲渡、貸付け(一時的なものを除く。)など

・有価証券、支払手段の譲渡など

・利子、保証料、保険料など

・特定の場所で行う郵便切手、印紙などの譲渡

・商品券、プリペイドカードなどの譲渡

・住民票、戸籍抄本等の行政手数料など

・外国為替など

・社会保険医療など

・介護保険サービス・社会福祉事業など

・お産費用など

・埋葬料・火葬料

・一定の身体障害者用物品の譲渡・貸付けなど

・一定の学校の授業料、入学金、入学検定料、施設設備費など

・教科用図書の譲渡

・住宅の貸付け(一時的なものを除く。)

など

参考:非課税となる取引|国税庁

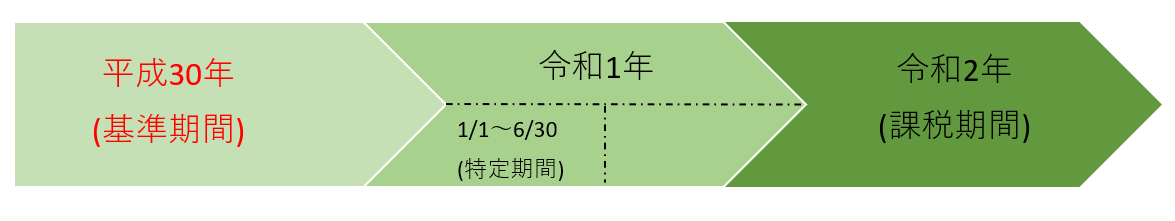

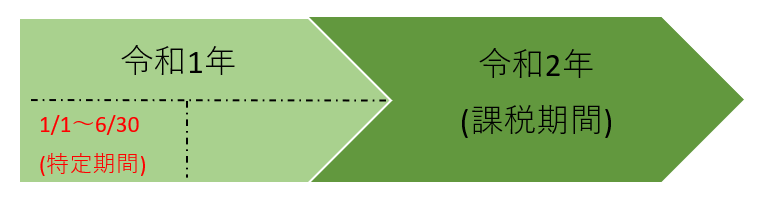

特定期間における課税売上高、給与などの支払額による判定

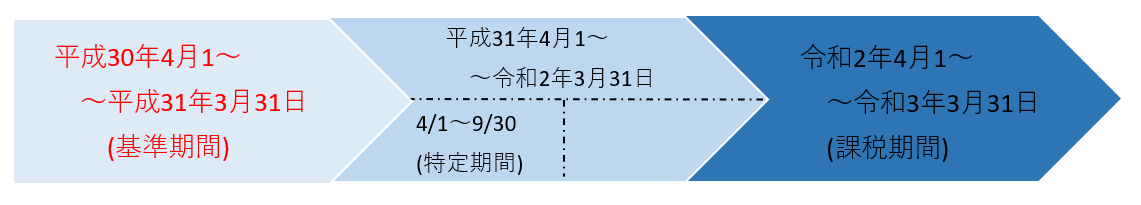

特定期間は「前事業年度の開始の日から6か月間」のことをいいます。基準期間と同様で法人と個人事業主では事業年度が異なるため、具体的には次のような期間となります。

法人・・・その事業年度の前事業年度の開始の日から6カ月間

個人事業主・・・その年の前年1月1日~6月30日までの間

この特定期間における消費税の納税義務の判定については、次の2つの条件から選択できます。

- 課税売上高が1,000万円を超える場合

- 給与等※1の支払いが1,000万円を超える場合

そのため、特定期間における課税売上高が1,000万円を超える場合であっても、給与などの支払いが1,000万円を超えなければ消費税の納税義務は生じません。

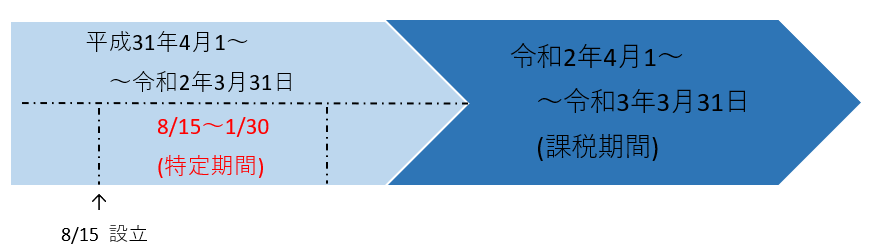

また、消費税の特定期間については、法人の設立日や開業日によって、12か月に満たない場合もありますが、そのような場合は月数に応じて取り扱いが異なります。

それぞれの月数に応じた特定期間の取り扱いについては、下記を参考にしてください。

※1「給与等」に含まれるものは給与のほかに、賞与も含まれます。通勤手当などに関しては所得税の課税対象となる部分(非課税限度額を超える通勤手当)に関しては給与等の金額に含まれます。

当該事業年度の資本金などの金額による判定

その事業年度の基準期間がない法人であっても、当該事業年度開始の日時点の資本金、または、出資金の金額が1,000万円以上である法人については、無条件で消費税の納税義務が発生します。

これは「新設法人の特例」と呼ばれる制度によるものであり、そのため、法人を設立する際には、資本金などの金額にも注意しておく必要があります。

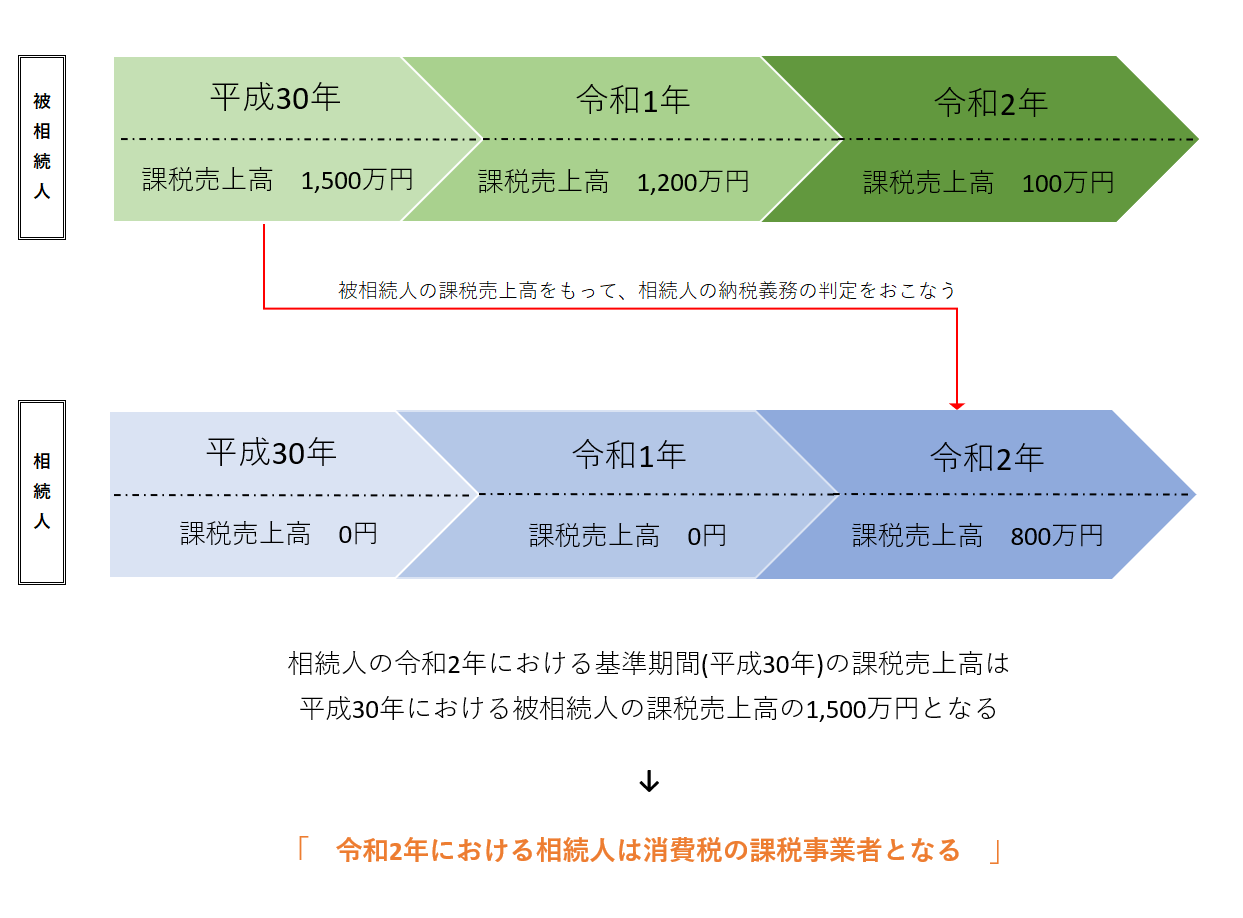

相続などをおこなった場合の判定

新たに設立した法人や新たに開業した個人事業主は、その課税期間について、

- 基準期間における課税売上高がない場合

- 基準期間がない場合

これらの場合には、原則として消費税の納税義務はありません。しかし、次のような場合には消費税の納税義務が生じるため、注意が必要です。

- 相続によって相続人※1が被相続人※2の事業を承継した年において、基準期間となる前々年の被相続人の課税売上高が1,000万円を超えている場合

※1 相続人・・・・亡くなった人の財産などを受け取る人

※2 被相続人・・・亡くなった人

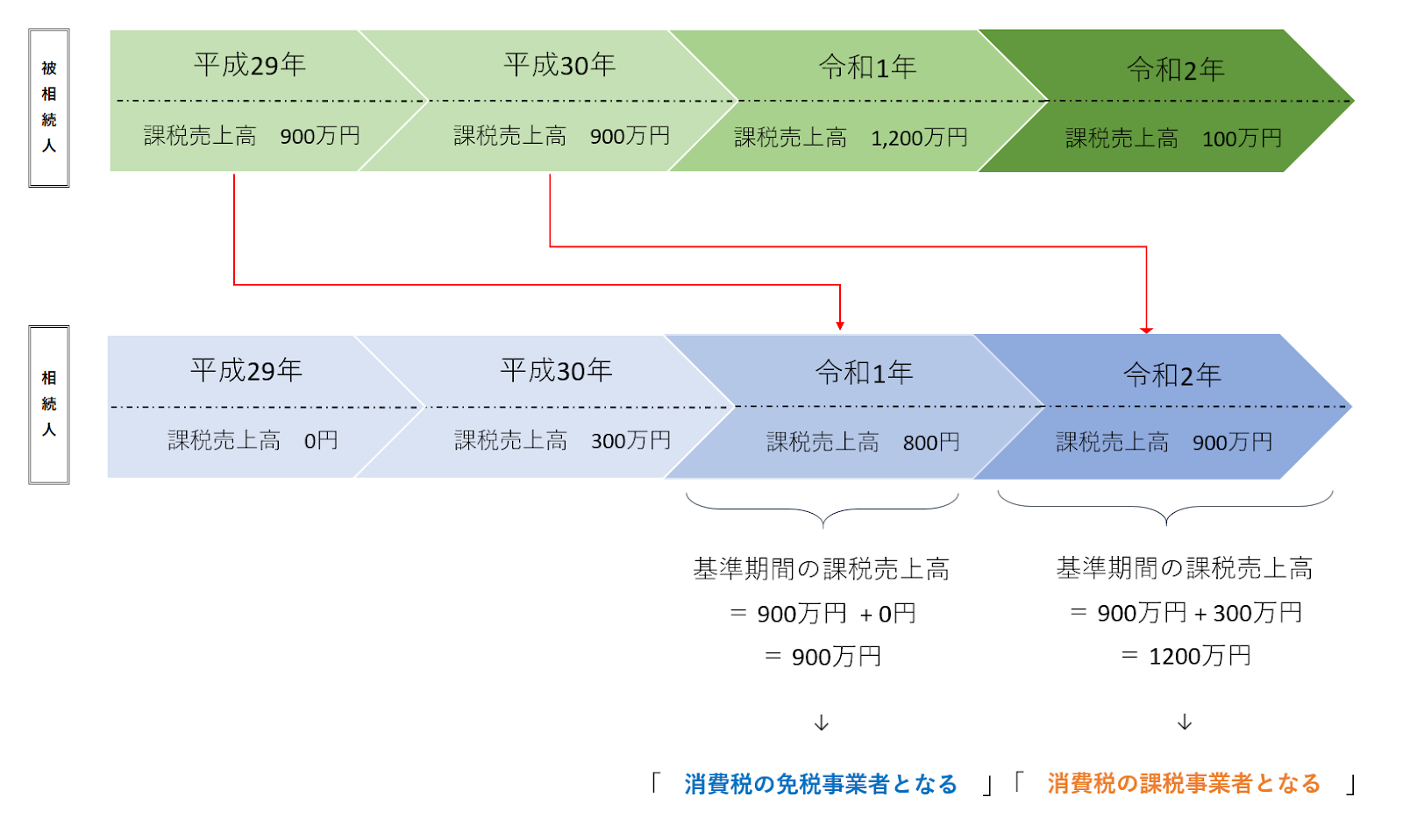

<事例>

被相続人の死亡日:令和1年5月31日

相続人の開業日:令和1年5月31日

- 相続によって相続人が被相続人の事業を承継した年の翌年、および翌々年において、被相続人のその基準期間の課税売上高と相続人のその基準期間の課税売上高の合計額が1,000万円を超える場合

<事例>

被相続人の死亡日:平成30年5月31日

相続人の開業日:平成30年5月31日

これらのケース以外にも、分割や合併などによって設立される法人については、取り扱いが異なるため、注意が必要です。

特定新規設立法人とは

特定新規設立法人は、新たに設立された法人のうち、特定の要件を満たした法人のことをいいます。この特定の要件を満たしている場合は、設立初年度から消費税の納税義務が生じます。

通常であれば、その事業年度の基準期間がない法人で、その事業年度開始の日における資本金の額、または、出資金の額が1,000万円未満である場合は、設立初年度および、2期目は消費税の納税義務は生じません。

しかし、次の①および②の要件に該当する場合は、「特定新規設立法人」となり、消費税の納税義務が生じてしまいます。

特定新規設立法人に該当するかどうかの判定については、

- ①特定要件に該当しているかどうか

- ②基準期間に相当する課税売上高が5億円を超えるのか

という2つの要件を満たす場合に限られます。

判定基準① 特定要件に該当しているかどうかの判定

特定新規設立法人の判定項目の1つである「特定要件に該当しているかどうか」の「特定要件」とは具体的に次の要件のことをいいます。

(1)他の者により新規設立法人の

- 発行済株式の総数 または

- 出資の総額

の50%を超える数、または、金額を直接、または間接に保有される場合

(2)その他の他の者により新規設立法人が支配される場合

消費税法第十二条の三より

と定められています。

これだけの説明だけでは、

「結局どういう意味?」とよくわらかない人がほとんどだと思います。

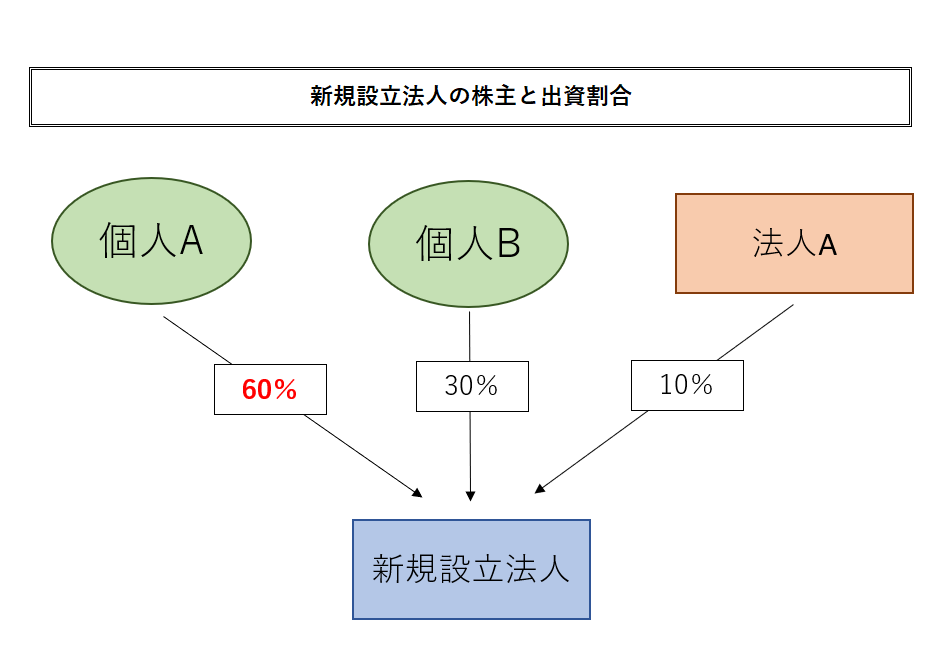

この要件は簡単にいうと、「新たに設立した法人の半数以上の株式などを一定の要件を満たす法人や個人が所有している場合」ということになります。

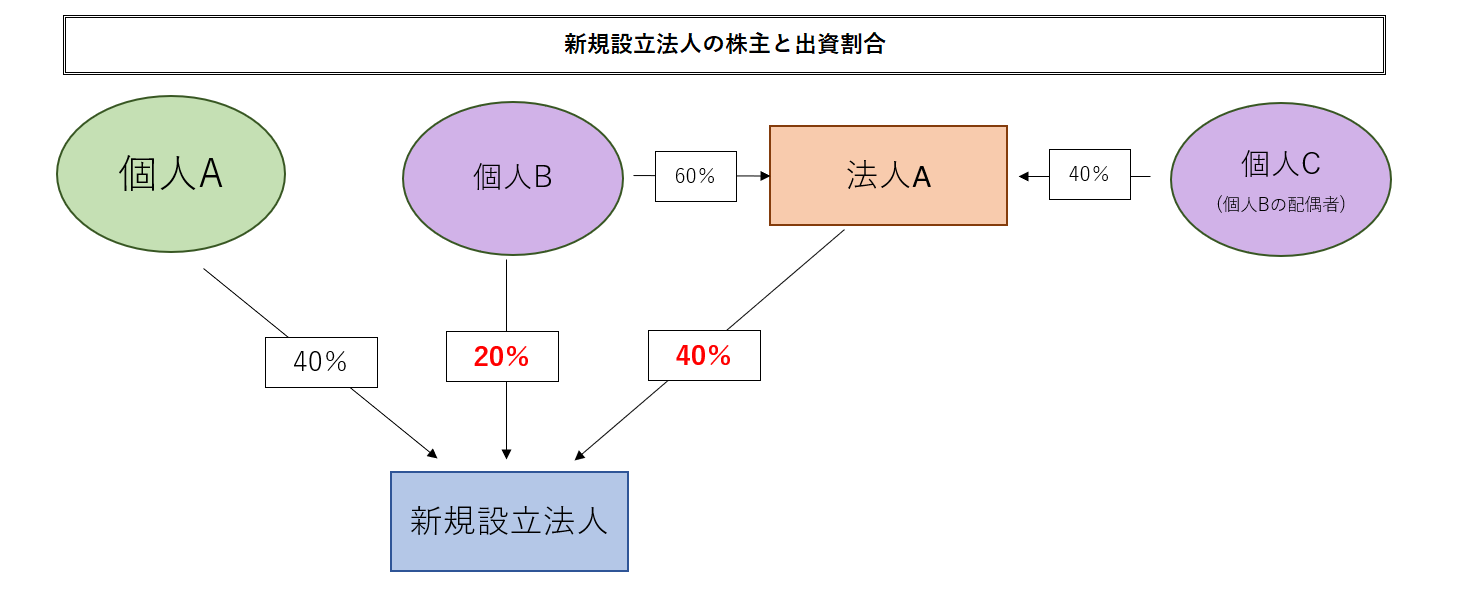

たとえば、次のような場合、「個人A」の出資割合が60%となっているため、特定要件に該当します。また、この「個人A」が法人であっても取り扱いは同じとなります。

ただし、株主については親族や支配関係などのある法人の状況によって、取り扱いが異なるため、特定要件の判定対象株主がどの範囲までになるのか、ということをしっかりおさえておく必要があります。

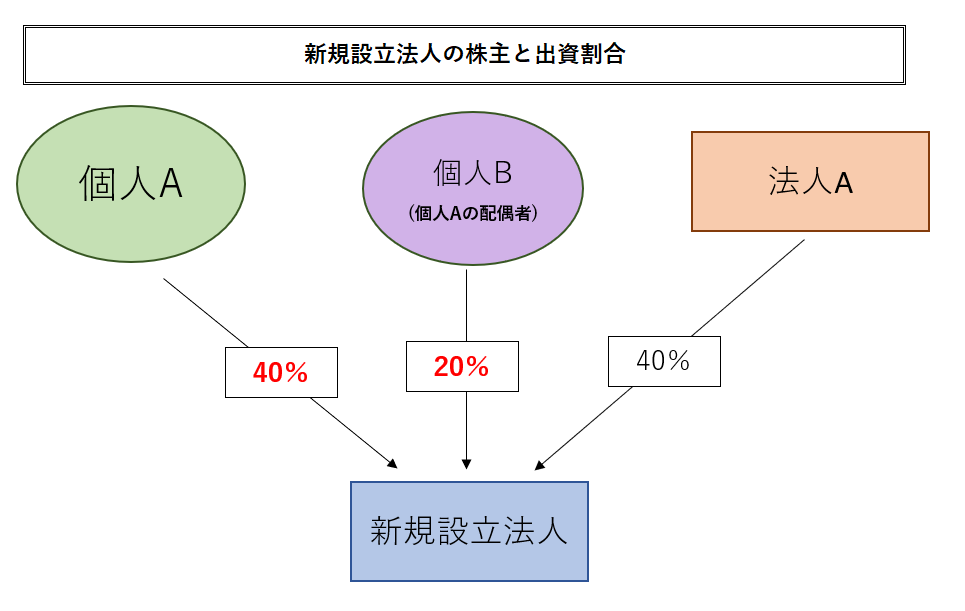

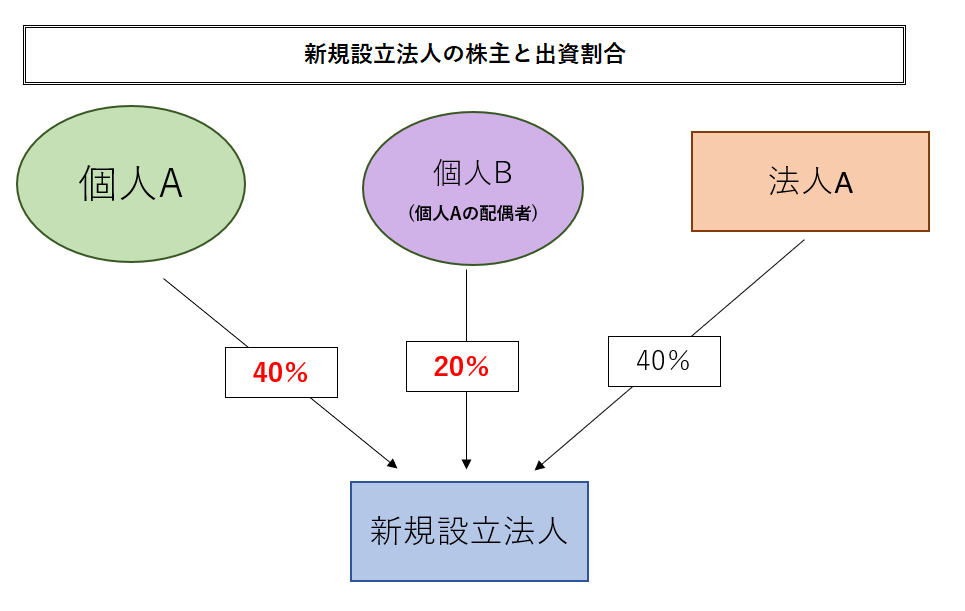

ポイント(1) 株主は個人の親族も含めること

株主の範囲については、個人や法人となりますが、株主である個人の親族である別の株主についても、その個人と同一グループとして株式の所有割合を計算します。

たとえば、次のような場合、「個人A」と「個人B」は親族関係であるため、両者の株式所有割合を合算して全体の所有割合を計算します。

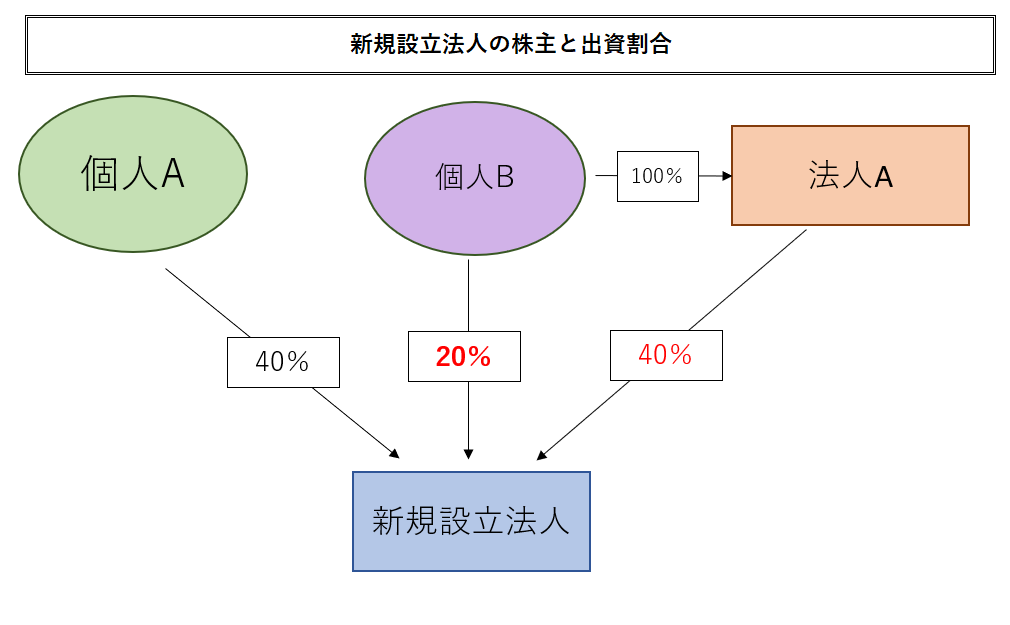

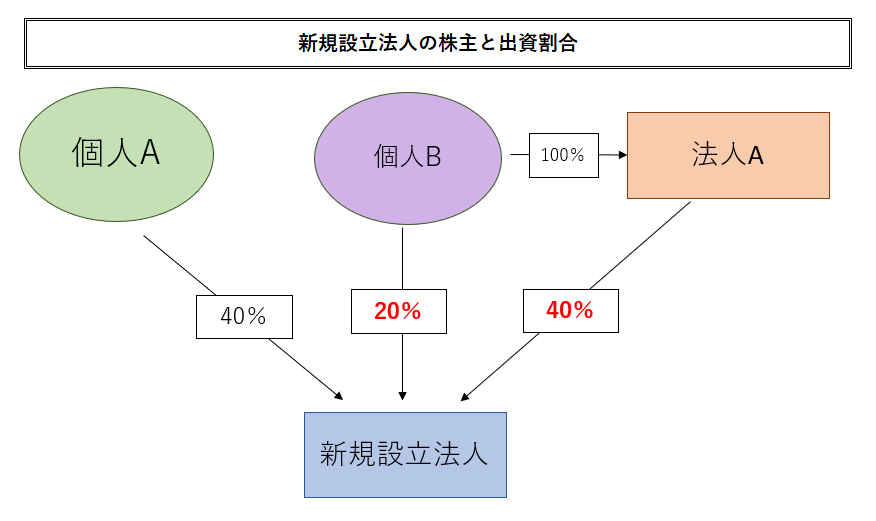

ポイント(2) 100%支配している法人も同一株主とすること

その株主から100%の出資を得ている法人は、完全支配されている法人に該当し、同一グループとして株式の所有割合を計算します。

たとえば、次のような場合、「個人A」だけでの株式所有割合では特定要件には該当しませんが、完全支配下にある「法人A」の株式所有割合を合算すると特定要件に該当することになります。

また、上記の「法人A」の株主について、「個人B」と親族関係にある「個人C」とで100%の支配関係にある場合についても、同一グループとして判定をおこないます

ポイント(3) 議決権割合も考慮すること

上記のポイント(2)において、完全支配下にある法人についても同一グループとして株式所有割合を計算すると解説しましたが、この完全支配下にあるという判断については、株式の所有割合だけでなく、次のような場合も完全支配下であると判断されます。

- ほかの法人が発行している株式などの全部を所有している場合

- ほかの法人の一定の議決権※1について、その総数のすべてを所有している場合

- ほかの法人の株主など(合名会社、合資会社、合同会社の写真に限る)のすべてを占める場合

※1 議決権とは株主総会などの会議において、決議に参加できる権利のことをいいます。

具体的には次のような決議に参加できる権利をいいます。

・事業の全部若しくは重要な部分の譲渡、解散、継続、合併、分割、株式交換、株式移転又は現物出資に関する決議に係る議決権

・役員の選任及び解任に関する決議に係る議決権

・役員の報酬、賞与その他の職務執行の対価として法人が供与する財産上の利益に関する事項についての決議に係る議決権

・剰余金の配当又は利益の配当に関する決議に係る議決権

参考:特定新規設立法人の納税義務免除の特例(特定要件の判定)

ポイント(4) 「他の者」の範囲に注意すること

特定要件に含まれる「他の者」についての範囲は、新規設立法人の株主である個人と法人を指します。

具体的には、次の①~④に該当する者のことをいいます。

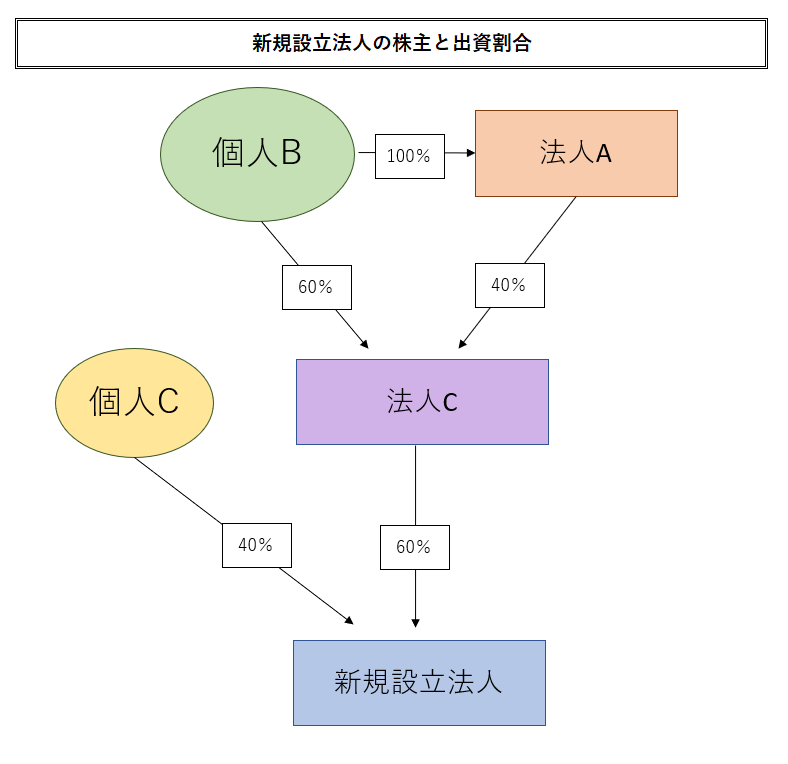

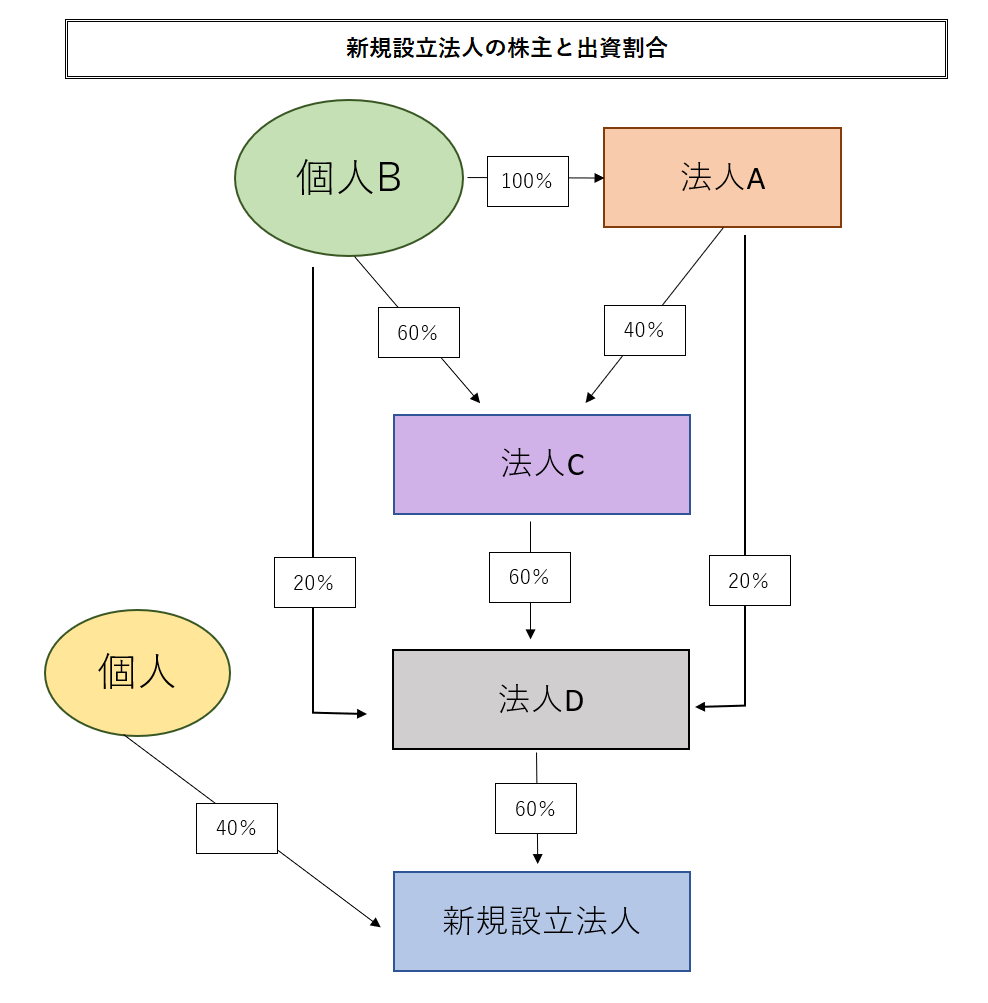

①他の者の親族など

この場合、「個人B」が他の者の親族ということになります。

②他の者が完全支配下においている他の法人

この場合、「法人A」が他の法人ということになります。

③他の者と②に規定する法人が、他の法人を完全に支配している場合における他の法人

この場合、「法人C」が他の法人に該当します。

④他の者と②及び③に規定する関係のある法人が、他の法人を完全に支配している場合における他の法人

この場合、法人Dが他の法人になります。

判定基準② 基準期間に相当する期間における課税売上高による判定

この判定では、上記の特定要件にもあった「他の者」と「他の者と特殊な関係にある法人」の基準期間に相当する期間の課税売上高が5億円を超えているかを判定します。

この判定における基準期間については、通常の基準期間のような「前々事業年度」だけを指している訳ではなく、具体的に次の3つの期間で判定をおこないます。

- ①新規設立法人の新設開始日の2年前の日の前日から同日以後1年を経過する日までの間に終了する各事業年度

- ②新規設立法人の新設開始日の1年前の日の前日から当該新設開始日の前日までの間に終了する各事業年度

- ③新規設立法人の新設開始日の1年前の日の前日から当該新設開始日の前日までの間に6か月の期間の末日が到来する年において、その6か月間

参考:消費税法施行令 第二十五条の四|電子政府の総合窓口eGov

上記の①~③の期間は具体的に下記のとおりです。(法人Aが特殊関係法人に該当する場合)

対象となる期間については上記のとおりですが、対象となる期間を見極めることに加えて、その法人や個人事業者が判定対象となるかどうかを判断することも重要です。

ポイント(1) 「他の者」と「他の者と特殊な関係にある法人」に注意すること

基準期間に相当する期間の課税売上高を判定する際には、「他の者」だけでなく、「特殊な関係にある法人」についても判定対象となります。

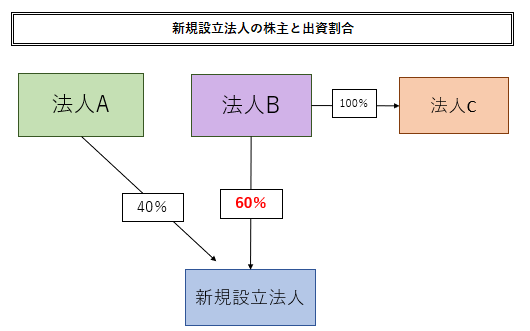

「特殊な関係にある法人」は「特殊関係法人」と呼ばれ、「他の者」や「他の者の親族」などにより完全に支配されている法人のことをいいます。具体的には、下図の場合における「法人B」や「法人C」のことをいいます。

この場合においては、「法人B」は特定要件に該当しますが、基準期間に相当する期間の課税売上高が5億円を超えるかどうかの判定については、特殊関係法人に該当する「法人C」も対象になります。

ポイント(2) 判定対象は議決権所有者、または株主だけに限られる

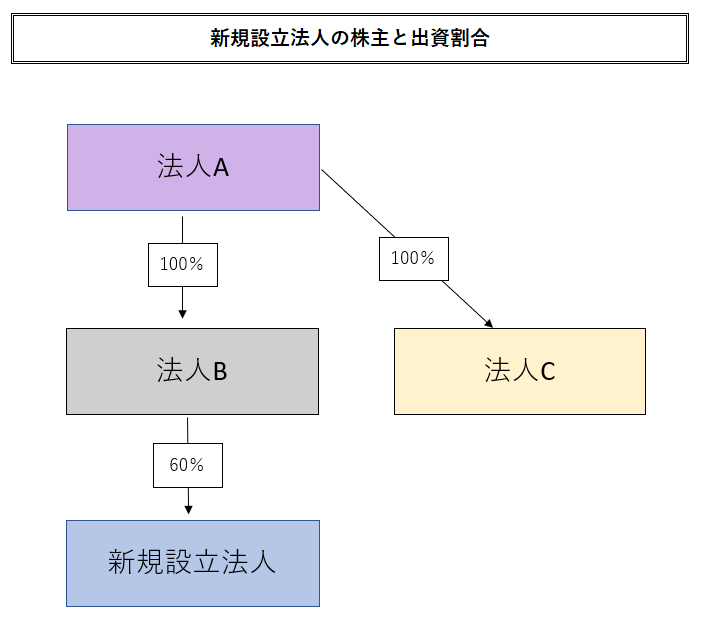

特定要件においては、「他の者」に該当するすべての個人や法人が判定対象となっていましたが、ここでの判定では「株式を直接所有している者」または、「議決権を直接有している者」に限られます。

そのため、下図のような場合、「法人A」は新規設立法人の株式を直接有していないため、「法人A」と「法人C」は判定対象外となり、「法人B」のみが判定対象となります。

ポイント(3) 非特殊関係法人は判定の対象外であること

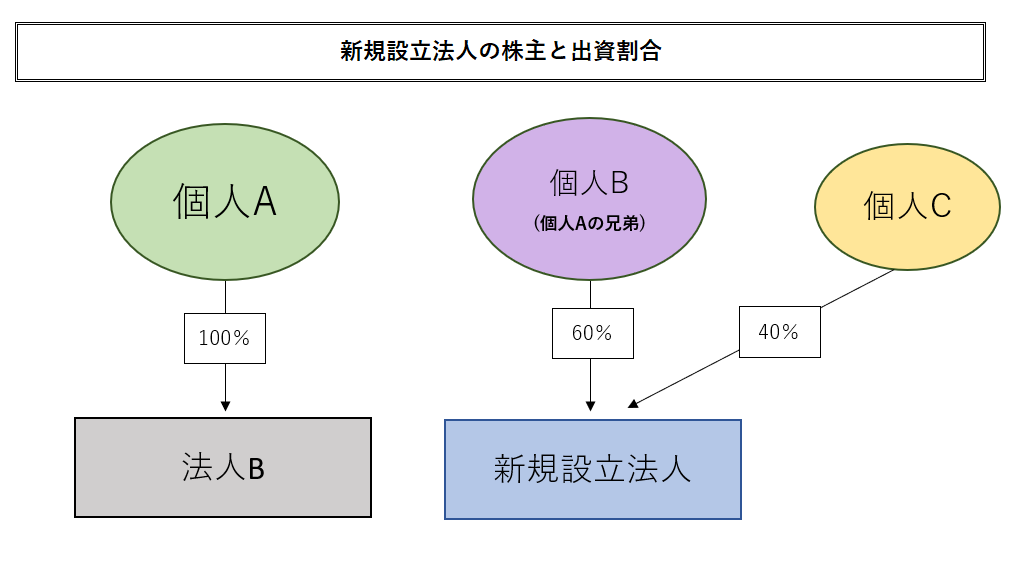

基準期間における課税売上高が5億円を超えるかどうかの判定についての条件には、「特殊関係法人」が含まれますが、この条件には、「非支配特殊関係法人」を除くこととされています。この非支配特殊関係法人は、生計が別の親族などが完全支配している法人などのことをいいます。

非支配特殊関係法人とは具体的に次の法人をいいます。

- 他の者と生計を一にしない他の者の親族などが他の法人を完全支配している場合における他の法人

- 別生計親族などおよび、これと上記に記載する法人が他の法人を完全支配している場合における他の法人

- 別生計親族などおよび、これと上記の2つに記載する法人が他の法人を完全支配している場合における他の法人

参考:特定新規設立法人の納税義務免除の特例(特殊関係法人の範囲)

たとえば、下記のような場合、「個人A」と兄弟関係にある「個人B」については、生計が別であれば「法人B」は基準期間における課税売上高が5億円を超えるかどうかの判定対象外となります。

反対に、「個人A」と「個人B」の生計が一緒であれば「法人B」も基準期間における課税売上高が5億円を超えるかどうかの判定対象となります。

特定新規設立法人における納税義務の判定事例

ここでは、国税庁のホームページに記載されている特定新規設立法人に関するQ&Aをもとに、判定事例を紹介します。

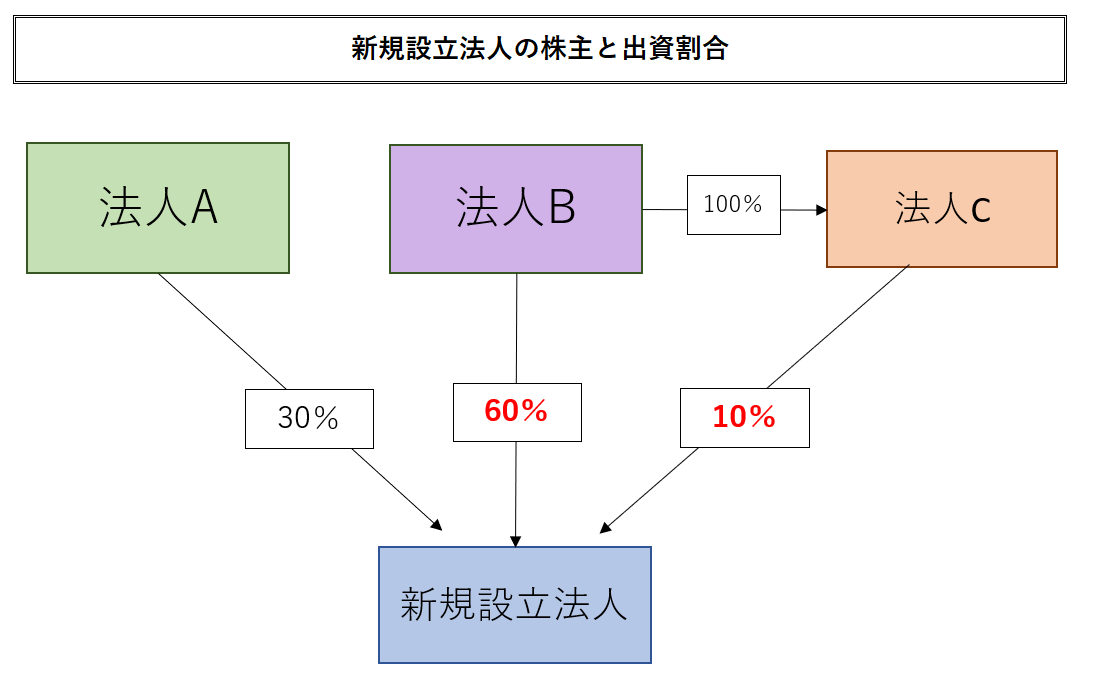

事例① 特定新規設立法人の納税義務免除の特例

<条件>

| 名称 | 課税売上高(通年) | その他 |

|---|---|---|

| 法人A | 5億円以下 | - |

| 法人B | 5億円以下 | - |

| 法人C | 5億円超 | 法人Bが100%出資し、完全支配されている |

※ 新規設立法人の資本金は1,000万円未満である

「 上記の場合、新規設立法人は特定新規設立法人に該当し、設立初年度から納税義務が生じます 」

この事例でのポイントは次のとおりです。

- 新規設立法人の資本金は1,000万円未満である(資本金の額による納税義務の判定対象外である)

- 「法人C」は「法人B」の特殊関係法人に該当している(特定要件に該当している)

- 「法人B」と「法人C」が新規設立法人の過半数の株式を所有している(特定要件に該当している)

- 「法人B」は毎事業年度。課税売上高が5億円以下である(基準期間に相当する期間における課税売上高が5億円を超えているかどうかの要件に該当していない)

- 「法人C」は毎事業年度、課税売上高が5億円を超えている(基準期間に相当する期間における課税売上高が5億円を超えているかどうかの要件に該当している)

以上のことから、新規設立法人は設立1期目および、2期目において納税義務が免除されないことになります。

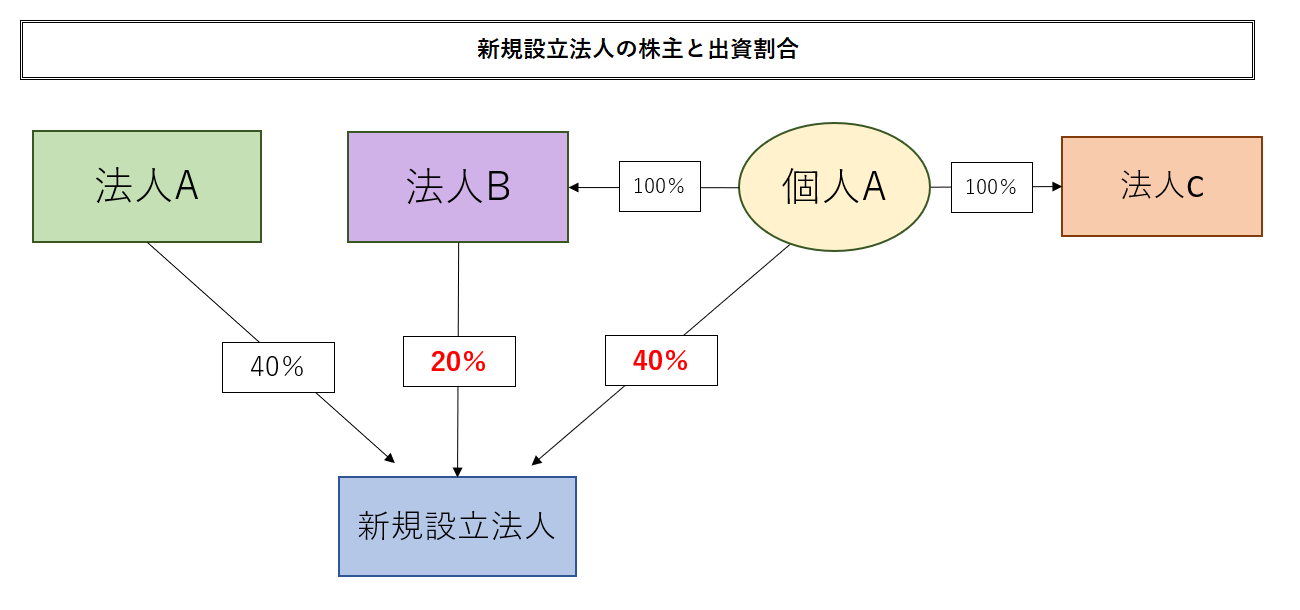

事例② 特定新規設立法人の納税義務免除の特例(特殊関係法人の範囲)

<条件>

| 名称 | 課税売上高(通年) | その他 |

|---|---|---|

| 法人A | 5億円以下 | |

| 法人B | 5億円以下 | 個人Aが100%出資し、完全支配されている |

| 法人C | 5億円超 | 個人Aが100%出資し、完全支配されている |

| 個人A | ― |

※ 新規設立法人の資本金は1,000万円未満である

「 上記の場合、新規設立法人は設立初年度から納税義務が生じます 」

この事例でのポイントは次のとおりです。

- 新規設立法人の資本金は1,000万円未満である(資本金の額による納税義務の判定対象外である)

- 「法人C」と「法人B」は「個人A」の特殊関係法人に該当している

- 「法人B」と「個人A」が新規設立法人の過半数の株式を所有している(特定要件に該当している)

- 「法人B」は毎事業年度。課税売上高が5億円以下である(基準期間に相当する期間における課税売上高が5億円を超えているかどうかの要件に該当していない)

- 「法人C」は毎事業年度、課税売上高が5億円を超えている(基準期間に相当する期間における課税売上高が5億円を超えているかどうかの要件に該当している)

以上のことから、新規設立法人は設立1期目および、2期目において納税義務が免除されないことになります。

参考:特定新規設立法人の納税義務免除の特例(特殊関係法人の範囲)|国税庁

まとめ

特定新規設立法人の制度のついては、

- 基準期間における課税売上高の判定

- 特定期間における課税売上高の判定

といった、消費税の納税義務の判定と比べると判断が難しい制度となっています。

また、事業をおこなっていくうえでは、「子会社などの設立」といった組織再編がおこなわれることは珍しくないため、そういった場合には判定が複雑になることから、特に注意が必要です。

事業者によっては株主について、

- その個人の親族はいるのか

- 特殊関係法人や非支配特殊関係法人となる法人はあるのか

といったように、状況に応じて判定する必要があります。そのような場合には、新たに設立する法人の株主の状況などを整理し、可視化することで判断しやすくなります。

しかし、自己判断だけでこれらの判定をおこなうことは「消費税の申告漏れ」などの税務トラブルを招きかねません。

そういったトラブルを避けるためにも自己判断だけに頼らず、一度、税理士に相談することをおすすめします。税理士に相談することで、法人設立に伴う最適なアドバイスをもらうこともできるため、自己判断が難しいと感じる場合は気軽に相談してみましょう。