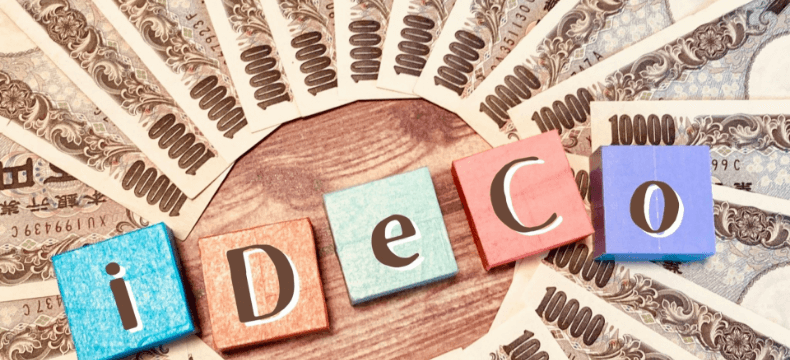

iDeCo(イデコ)とは、個人型確定拠出年金と呼ばれる私的年金制度です。各種の税制優遇措置を受けられるので、老後資金を形成する手段として活用されています。フリーランスなどの自営業者だけではなく、企業年金加入者や公務員等共済加入者・第3号被保険者と呼ばれる専業主婦(夫)も加入できる制度であり、iDeCo加入者は250万人を超えてさらに増え続けています。(2022年7月時点)

今回は、iDeCoのメリットである節税効果と資産形成するためのポイントについても解説しますので、ぜひ最後までお読みください。

iDeCoで得られる3つの節税効果

iDeCoのメリットは、高い節税効果を発揮しながら資産形成ができることです。次の3つの節税効果を得られるので、順に解説します。

- 【積立時】掛金が全額所得控除される

- 【運用時】利息や利益が非課税になる

- 【受取時】一定額まで税制優遇が受けられる

1.【積立時】掛金が全額所得控除される

iDeCoをはじめるには毎月の掛金が必要です。税制が優遇されているので、毎月の掛金全額が所得控除(小規模企業共済等掛金控除)の対象となります。所得税と住民税が軽減されるので、大変お得な制度です。

2.【運用時】利息や利益が非課税になる

通常の株式や投資信託などの金融商品を運用すると、その運用益に対して課税されます。源泉分離課税の場合は所得税と住民税・復興所得税を合わせて、20.315%の税率です。iDeCoなら非課税で運用できるので、節税メリットを受けながらの再投資も容易となります。

3.【受取時】一定額まで税制優遇が受けられる

運用が終わって60歳以降にiDeCoを受け取る際には、受取方法を年金か一時金どちらにするかを選択できます。(金融機関により併用も可)ほかの私的年金とは違い、次のような控除が受けられるので所得税と住民税が大幅に減額されるのがメリットです。

| 受取方法 | 適用される控除 |

|---|---|

| 一時金 | 退職所得控除 No.1420 退職金を受け取ったとき(退職所得)|国税庁 |

| 年金 | 公的年金等控除 No.1600 公的年金等の課税関係|国税庁 |

iDeCoの節税効果をシミュレーション

実際の節税額をシミュレーションする前に、掛金の整理をしておきましょう。iDeCo掛金の限度額は次のとおりです。

| 加入資格 | 掛金限度額 |

|---|---|

| 自営業者 | 月額68,000円 |

| 会社員(会社に企業年金がない場合) | 月額23,000円 |

| 会社員 (企業型確定拠出年金「企業型DC」のみに加入している場合) |

月額20,000円 |

| 会社員 ・確定給付型年金「企業型DB」のみ加入 または ・確定給付型「企業型DB」と企業型確定拠出年金「企業型DC」の両方に加入公務員 |

月額12,000円 |

| 専業主婦(夫) | 月額23,000円 |

これらの掛金限度額をもとに、積立時と運用時・受取時の3つの節税効果をシミュレーションしてしてみます。

1.積立時の節税効果

例えば、所得850万円でiDeCo掛金が年額上限816,000円の自営業者の場合は、所得税と住民税で年間269,280円の節税効果があります。加入期間が20年だとすると、節税効果は5,385,600円です。

2.運用時の節税効果

通常、株式投資や投資信託などの金融商品から得た利息や利益には、所得税等で20.315%が課税されます。iDeCoで運用した場合には、運用益のすべてが非課税となります。掛金の月額23,000円を年利3%で20年間運用した場合の運用益は2,031,000円となりますが、これが非課税となるのです。

3.受取時の節税効果

iDeCoで運用した資金は、一時金か年金あるいはその両方で受け取ることができます。年金で受け取る場合は、厚生年金や国民年金と同様に有利な公的年金等控除が適用されます。

また、一時金で受け取る場合でも、退職所得控除控除が認められます。控除される金額は次の算式で求めます。

| 勤続年数 | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円×勤続年数 (80万円に満たない場合には80万円) |

| 20年超 | 800万円+70万円×(勤続年ー20年) |

例えば、28年間積み立てたiDeCoの一時金で受け取った場合は、他の退職金などと所得と合算して1,360万円まで非課税となります。非課税枠を超えた場合は、所得金額に1/2を乗じ、通常の所得と分けて分離課税されます。

iDeCoのデメリット

高い節税効果を期待できるiDeCoですが、メリットばかりではありません。手持ち資金が必要な人や節税効果が低い人には、デメリットが大きくなるので注意が必要です。ここでは、iDeCoの代表的なデメリット4つを整理しておきます。

1.積立金は原則60歳まで引き出せない

iDeCoは老後のための資金形成が目的なので、原則として支給可能年齢までは引き出せません。老後資金以外に、途中で住宅資金や教育資金としては使えないので注意しましょう。預貯金など、iDeCo以外の金融資産が少ない人には向いていません。

2.投資信託で運用する場合は元本割れのリスクがある

iDeCoは、掛金が決まっている確定拠出年金です。将来の給付額は、自分で選んだ商品の運用成績により変動します。投資信託などの投資商品は、元本が保証されていません。リスクを避けたい方には、運用益の見込みが低い元本確保商品も用意されているので、商品の特徴をよく理解して運用先を選びましょう。

3.運用年数が限られている

iDeCoに加入できる年齢は60歳までとなっております。(国民年金の任意加入者など一定の要件を満たせば65歳まで加入できます)加入時期が遅いと運用年数が確保できず、十分な運用益を確保できない場合があります。高い運用益を上げるためには、加入開始年齢が大切なので留意しましょう。

4.専業主婦(夫)やパートで働いている人は節税効果が低い

iDeCoは掛金積立時と、運用時・受取時の節税効果が大きい制度です。専業主婦(夫)や扶養の範囲内で仕事をしている人は、所得税や住民税が課税されていないので、掛金積立時の節税効果がありません。運用益や受取時のメリットのみを重視することとなるので、節税効果が低くなることを理解しておきましょう。

iDeCoで資産形成がおすすめな人

iDeCoは、節税しながら将来の資産形成ができる有利な制度です。iDeCoでの資産形成が効果的な人は、どんな人なのでしょうか。前章のiDeCoのデメリットとあわせて読むと、より理解が深まるでしょう。

1.自営業者やフリーランス

iDeCoは、厚生年金や企業年金で資産形成ができない自営業者やフリーランスに手厚い制度となっています。会社員や公務員は国民年金のほかに厚生年金に加入しており、さらに企業年金にも加入できます。その一方で従来の自営業者は、国民年金制度にしか加入できませんでした。このためiDeCoでは、自営業者やフリーランスに対して会社員や公務員よりも掛金限度額が高く設定されています。

資金に余裕があり収入が安定している人や、老後のためにしっかりお金を貯めたい人にも、iDecoは効果的です。制度の恩恵を最大限に受けられるように、ぜひ検討してみてください。

2.将来に備えながら節税したい会社員・公務員

会社員や公務員は、厚生年金や企業年金に加えて、iDeCoに加入することができます。現在加入している年金制度と掛金額を調べて、iDeCoに加入できる枠が残っているか調べてみましょう。もし枠が残っていれば、iDeCoに加入するメリットがあります。3つの節税効果を得ながら資産形成ができるので、iDeCoへの加入を検討することをおすすめします。

3.自分で貯蓄するのが苦手な人

iDeCoの掛金は、給料から天引きや口座引落で掛金を積み立てることができます。商品を決めれば運用会社が運用してくれるので、簡単に資産形成ができます。自分で常に株価や為替・利回りなどを意識する必要もありません。単に貯蓄するよりも想定利回りが高い商品もあるので、どの商品が自分に合っているか比較検討しましょう。

iDeCoで節税するための手続き

iDeCoで節税するための手続きは難しくありません。これから説明する流れを理解して、手続きを進めましょう。

1.掛金や運用商品を選ぶ

iDeCoへの加入は、掛金や運用商品を選ぶことからスタートします。企業年金や国民年金基金などに加入している人は限度額が決まっているので、iDeCoに拠出できる金額を確認します。拠出できる金額を確認したら、iDeCoを利用できる金融機関と商品を探します。金融機関を選ぶ際には次の点に注意が必要です。

- 毎月支払う運営管理手数料が低額か

- 魅力的な商品が揃っているか

- ネット証券など使い勝手の良い金融機関か

運用商品を選ぶ際には次の点を確認しましょう。

- 元本確保型か変動型か

- 投資地域が国内のみか、先進国や新興国を対象にしているか

- 運用方法は安定性重視かリターン重視か

- 投資対象が、株式や投資信託・その他不動産などのいずれか

2.毎月の支払方法を選ぶ

iDeCoの掛金は、毎月自動で引き落とされます。引き落とし口座と引き落とし日を確認しておきましょう。残高が確保されていれば、自動で積み立てができるので簡単です。最初に指定した運用商品や金額は途中でも変更が可能なので、定期的に運用状況を確認しておきましょう。

3.年末調整や確定申告で忘れずに手続きをする

iDeCoの節税効果を得るためには、年末調整や確定申告で所得控除の手続きが必要です。所得控除を申請する方法は次のとおりです。

| 自営業 | 確定申告時に「小規模企業共済等掛金払込証明書」を添付し、 申告書の該当欄に記載する |

| 会社員・公務員の場合 (事業主払込みを除く) |

年末調整時に証明書を添付し、 「給与所得者の保険料控除申告書」に記載する |

4.受取時に受取方法を選択する

60歳以降にiDeCoを受け取る際には、受取方法を選択して必要な手続きを行います。iDeCoの受取方法は次のとおりです。

| 受取方法 | 必要な手続き |

|---|---|

| 一時金 | 勤務先に「退職所得の受給に関する申告書」を提出する (退職所得控除の対象) |

| 年金 | 他の公的年金と合わせて、必要に応じて確定申告を行う (公的年金等控除の対象) |

2022年の制度改正の概要

iDeCo制度に関して、2022年は3回の改正がありました。ますます便利になって、加入者も増えていくことが予想されます。はじめての方にも身近な内容が含まれているので、ぜひ押さえておきましょう。

2022年4月1日から

iDeCoの老齢給付金の受給開始時期が延長されました。上限が70 歳から75歳に延長されたので、60歳からの受給に余裕がある場合は75歳まで運用可能です。

2022年5月1日から

iDeCoに加入できる年齢の要件などが拡大されました。新たに加入できるのは次の方です。

- 会社員・公務員など(国民年金第2号被保険者)で60歳以上65歳未満の方

- 国民年金に任意加入している60歳以上65歳未満の方

- 国民年金に任意加入している海外居住の方

※公的年金の加入期間が120月に満たない等、国民年金第2号被保険者であれば65歳以上も加入可能

2022年10月1日から

企業型年金規約の定めによりiDeCoに加入できなかった企業型DCに加入している方も、iDeCoに加入できるようになりました。ただし、次の制約があるので理解しておきましょう。

- 各月の企業型の事業主掛金額と合算して月額5.5万円が上限

- 掛金(企業型の事業主掛金・iDeCo)の掛金が毎月拠出であること

- 企業型DCのマッチング拠出(事業主掛金に加えて従業員も掛金を負担すること)を利用していないこと

抜粋:業務状況|ライブラリ|iDeCo(イデコ・個人型確定拠出年金)【公式】

iDeCoとNISA(つみたてNISA)

iDeCoとよく比較される制度に、NISA(つみたてNISA)があります。それぞれの特徴を理解して、目的に合わせて使い分けるようにしましょう。特徴を整理すると次のようになります。

| 特徴 | |

|---|---|

| iDeCo |

|

| NISA(つみたてNISA) |

|

詳しくは次の記事をお読みください。

iDeCoで老後に備えよう

iDeCoは節税効果が大きく、老後の資産形成に有利な制度です。これまで解説してきたように、次の3つの点から老後の資産形成に効果があります。

- 掛金は積立時に全額所得控除の対象になる

- 運用した利益は全額非課税になるので、効率よく再投資できる

- 受取方法は一時金・年金・それらの複合を選択でき、それぞれ税制優遇措置が受けられる

iDeCoの節税効果を最大限に活用して老後に備えたい方は、制度の熟知と有利な商品選びが欠かせません。わからないことがあれば、専門家に相談することをおすすめします。興味を持たれた方は、老後のためにぜひ有利な資産形成をはじめましょう。