会社設立をしたいと考えている人にとって、令和3年はチャンスの年となるかもしれません。会社設立のタイミングにはさまざまな要素を検討すべきですが、令和3年はインボイスの関係で消費税の節税メリットを得るにはラストチャンスともいえる年です。

消費税とインボイスの仕組みを理解したうえで、会社設立をいつにするか、決めるようにしましょう。

<会社設立とインボイス、消費税の関係

まず結論の概要から伝えますと、令和5年10月にインボイス制度が開始することで、会社設立にともなう消費税の免税制度が使えなくなる可能性があります。

今まで会社設立をすると、設立から最大2年間は消費税を納めなくてもよい場合がありました。

しかしインボイス制度が始まると、会社の事業内容によってはインボイス発行のために消費税の納税義務が生じる場合がでてきます。

消費税の免税制度をうまく活用するためには、令和3年のうちに会社設立を検討しようというのが本記事の主旨です。

この点をこれから分かりやすく説明していきます。

消費税の仕組み

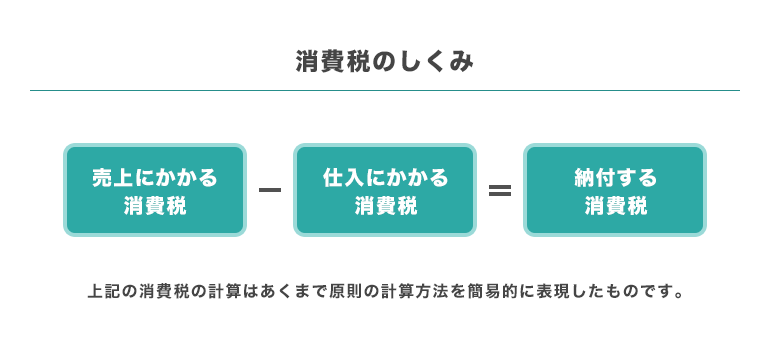

会社設立と消費税・インボイスの関係を理解するうえで、まずは簡単に消費税の仕組みを確認しましょう。

消費税の計算のしかた

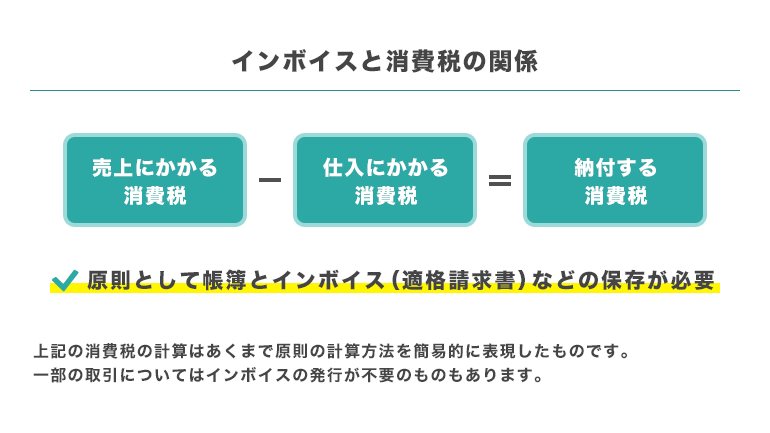

消費税は基本的に、事業者がお客への売上の際に消費税を預かり、仕入先への支払いの際に消費税を払います。

そして、売上の消費税から仕入の消費税を差し引いた残りを国などに納めます。

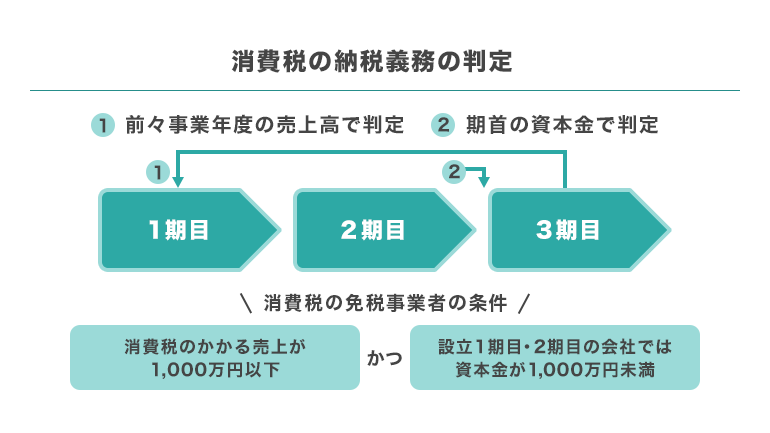

消費税の免税事業者とは

ただし、一部の事業者については消費税を納める義務がありません。免税事業者と呼ばれる、一定条件を満たした事業者は消費税を納める義務が免除されます。

原則として、次の2点に該当する場合は免税事業者となります。

- 前々事業年度(※)での消費税のかかる売上が1,000万円以下であること かつ

- 設立1期目・2期目の会社では期首の資本金の額が1,000万円未満であること(法人の場合のみ)

(※)個人事業主の場合は前々年

(参考:国税庁 納税義務の免除)

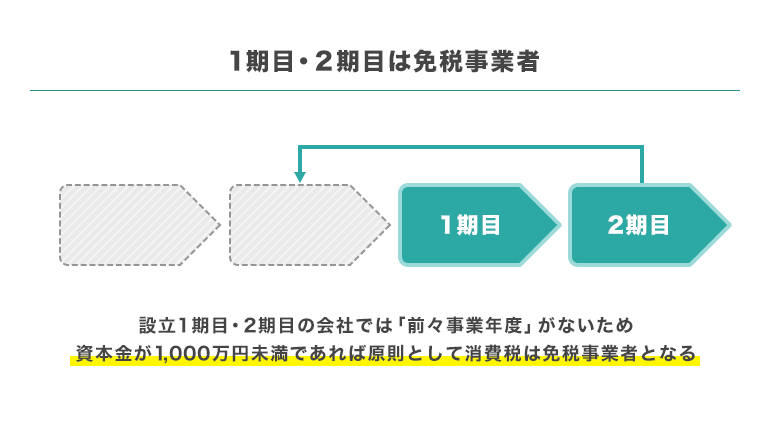

会社を設立すると最大2年間は消費税を納めなくてよい?

つまり設立1期目と2期目の会社はそもそも前々事業年度がないため、前々事業年度での消費税のかかる売上もありません。

そのため、1期目と2期目それぞれの期首の資本金が1000万円未満であれば、1期目と2期目の消費税の納税義務も原則としてありません。

(ただし、売上が急に伸びた場合や合併や相続などの特殊な場合は別に判定が必要です)

また、免税事業者であっても消費税を請求すること自体は認められていたので、売上に消費税を上乗せして、その消費税分を収益とする会社も多く見受けられました。

このように、会社を設立してから1期目・2期目の最大24か月間をうまく利用して、節税や収益改善にあてる仕組みが一般的に通用していました。

しかしインボイス制度が開始されると、この仕組みが使えない場合がでてきます。

インボイス制度とは

つぎにインボイス制度と消費税との関係について簡単に説明していきます。

インボイス制度の概要

インボイスとは、取引の際に売り手から買い手に渡す、決められた内容を記載した領収書やレシート、請求書などの書類です。

インボイスは適格請求書とも呼ばれ、令和5年10月1日から導入されます。

(参考:国税庁 インボイス制度の概要)

さきほど消費税は売上にかかった消費税から、仕入にかかった消費税を差し引いた残りを納付すると説明しました。

インボイス制度が開始すると、消費税の計算上「仕入にかかった消費税」を計上するには、インボイスの保存が原則として必要となります。

そしてインボイスの発行ができるのは、消費税の課税事業者で登録を受けたものだけです。つまり免税事業者はインボイスの発行ができません。

取引のためには課税事業者にならないといけない?

取引の買い手からしてみると、免税事業者から仕入れても消費税の計算上は不利になるため、インボイスの発行事業者から仕入れたいと考えるでしょう。

そのため、手がける事業によっては取引のため、免税事業者もあえて課税事業者となり、インボイスの発行事業者となる必要がでてきます。

すべての免税事業者が課税事業者にならなければいけないわけではありませんが、事業者を主な顧客にする場合は、インボイスの発行の必要性が高いといえます。

もしインボイス制度が開始する令和5年10月1日からインボイスの発行事業者となる場合は、同日から消費税の納税義務も生じます。

つまり会社設立直後の免税期間のメリットを最大限受けるためには、インボイス制度が開始する2年前である、令和3年10月1日以前に会社設立をする必要があります。

このように会社設立に関して消費税の影響があるいっぽうで、消費税のみを会社設立の判断にするべきではありません。

会社の設立は重要な決断ですので、消費税だけでなく、総合的な判断が必要となります。参考までに会社設立のメリット・デメリットについても次から簡単に説明していきます。

会社設立のメリット

会社設立のメリットについてまとめると次のものが挙げられます。

【メリット】

- 会社設立のメリット① 節税効果が期待できる

- 会社設立のメリット② 社会的信用が上がる

- 会社設立のメリット③ 事業を拡大しやすい

一つずつ簡単に説明していきます。

会社設立のメリット① 節税効果が期待できる

会社設立のメリット1つ目は節税効果です。

節税効果とは、すでに説明した設立したての会社の消費税が免除されるもののほかに、所得税と法人税についても挙げられます。

個人事業主が納める所得税は累進課税、つまり儲かっているほど税率が高くなり、納める税額が増える制度です。

所得税の最低税率は5%ですが、最高税率は45%。

一方で法人税は年800万円の利益(所得)までの税率は15%、800万円超の部分は23.2%と一定の税率です。

つまり一定の利益をあげている場合であれば、法人のほうが納税額が少なくなります。

また、自身や家族を会社の役員や従業員にすることで、会社から給与を受け取れます。個人事業主のときより金銭の配分がしやすいです。

では具体的にどれほどの利益があれば会社設立をすべきかというと、事例によってさまざまなケースがあるため一概にはいえません。

一般的に年間の利益が600万円を超えたあたりから考えはじめる人が多いでしょう。

会社設立のメリット② 社会的信用が上がる

会社設立には法的な手続きが必要となります。

そのため会社組織は個人よりも存在の証明がしやすく、社会的信用が比較的得やすいといえます。

取引先によっては「個人事業主お断り」のところもあるので、会社組織のほうが営業でも有利な面があるでしょう。

会社設立のメリット③ 事業を拡大しやすい

個人事業主より会社組織のほうが事業を拡大しやすいといえます。

たとえば株式会社として会社を設立すれば、資金調達も金融機関からの融資だけでなく、出資によっても募ることができます。融資と異なり返済が資本金は返済が不要であり、資本家やベンチャーキャピタルからの出資は事業拡大に大きなはずみになるでしょう。

会社設立のデメリット

もちろん会社設立にはメリットだけではありません。

デメリットについても確認していきましょう。

【デメリット】

- 会社設立のデメリット① 社会保険料の負担がある

- 会社設立のデメリット② 赤字でも税金を納める

- 会社設立のデメリット③ 会社設立に費用がかかる

会社設立のデメリット① 社会保険料の負担がある

デメリットについてですが、まず法人は社会保険への加入義務があります。

個人事業主であれば一定規模までは社会保険への加入義務はありませんが、法人であれば原則加入が必要となります。

一般的に社会保険料は従業員と会社で負担するため、会社の金銭的な負担が増えるでしょう。

会社設立のデメリット② 赤字でも税金を納める

会社は事務所をおいている都道府県と市町村に法人住民税を納める義務があります。

この住民税のうちに「均等割」と呼ばれる、会社の資本金や従業員数の規模に応じた定額の税金があります。均等割は赤字であっても納めなければいけない定額の税金であるため、個人事業主のときにはなかった税負担が増えるでしょう。

会社設立のデメリット③ 会社設立に費用がかかる

会社設立には決められた手続きが必要です。

手続きを自らやるか、専門家に依頼するかによって費用相場は変わりますが、一般的に25万円前後が会社設立の費用相場。

手続き費用のほかに出資金なども用意しなければなりませんので、会社設立にはまとまったお金が必要といえます。

また、会社設立後にもさまざまな手続きも必要となるため、税理士をはじめとした専門家の力を借りることになります。

会社設立の手続きに関してはこちらの記事をご参照ください。

インボイスと会社設立は税理士へ相談を

それでは今回のまとめです。

- 条件にあえば会社設立から最大2年間は消費税を納める義務が免除される

- この免税制度はインボイス制度が始まる令和5年10月より前が使いやすい

- 消費税の免税制度にくわえ、会社設立のメリットデメリットはよく検討する

とくに会社設立は税金やメリットデメリットにくわえ、ビジネスのタイミングもあります。

金銭的なシミュレーションも欠かせませんので、ぜひきわみ事務所にご相談ください。