「新型コロナに関連する支援策で日本政策金融公庫の貸付制度があるらしい。資金繰りも苦しいので、ぜひ利用したい」

このように考える事業経営者も多いでしょう。新型コロナウイルス感染症特別貸付は、低利かつ返済期間が長めに設定されているため、事業経営者としては好条件な融資制度です。

本記事では、新型コロナウイルス感染症特別貸付を利用したい事業者に向けて、次のポイントを解説しています。

- 新型コロナウイルス感染症特別貸付とは

- 新型コロナウイルス感染症特別貸付のメリット

- 新型コロナウイルス感染症特別貸付の注意点

- 新型コロナウイルス感染症特別貸付の申請

ぜひ資金繰りを改善し事業の回復・発展を達成するためにも参考にしてください。

新型コロナウイルス感染症特別貸付とは

「新型コロナウイルス感染症特別貸付」とは、政府系金融機関である「日本政策金融公庫」の融資制度です。

ここでは、以下のポイントをそれぞれ解説します。

- どのような人が利用できるのか

- どのような用途に利用できるのか

- 融資限度額はいくらなのか

- 利率はいくらなのか

- 返済期間、据置期間はどの程度なのか

- 担保は必要なのか

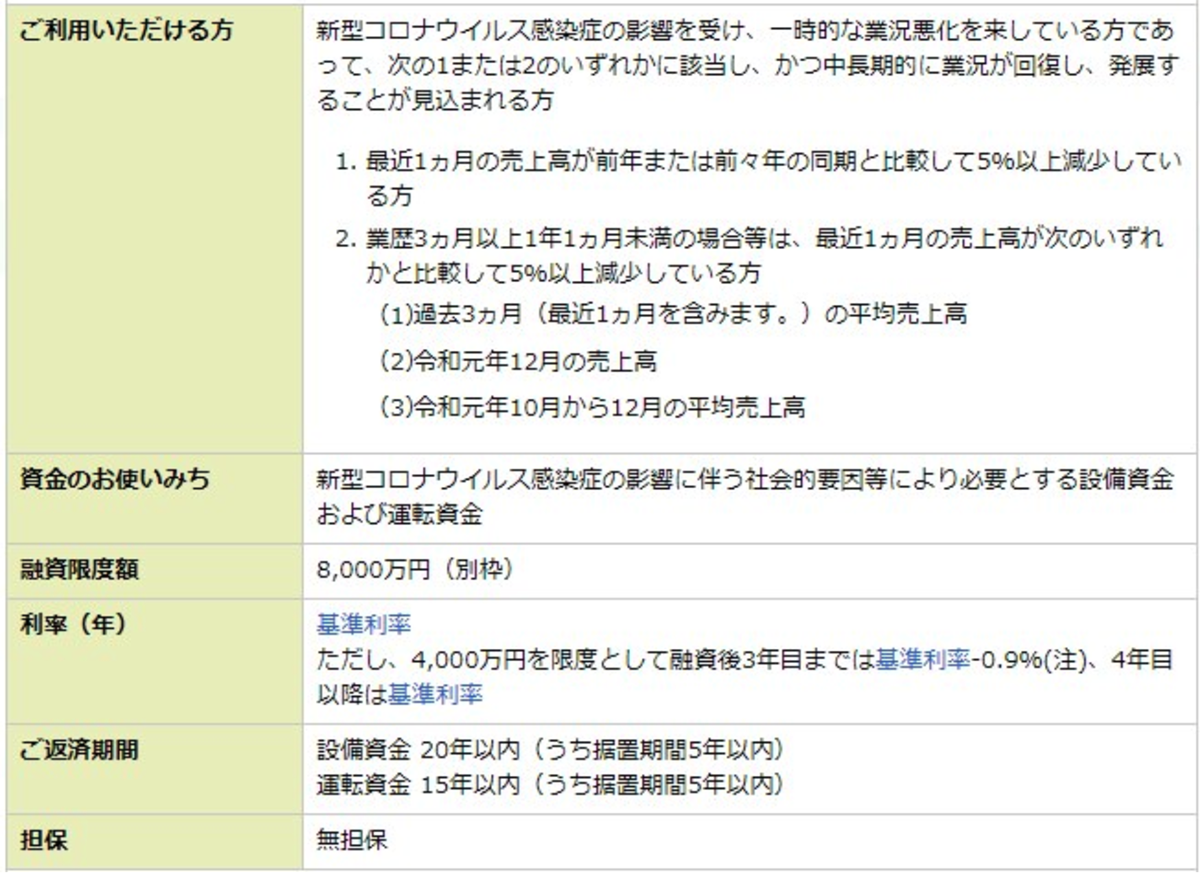

新型コロナウイルス感染症特別貸付の概要は、以下のとおりです。なお、本制度は「国民生活事業」と「中小企業事業」の2つの事業に分けられています。詳細は後述しますが、現段階では同一制度で2つの条件差があるというように考えておいて問題はありません。

<国民生活事業>

画像引用元:新型コロナウイルス感染症特別貸付|日本政策金融公庫

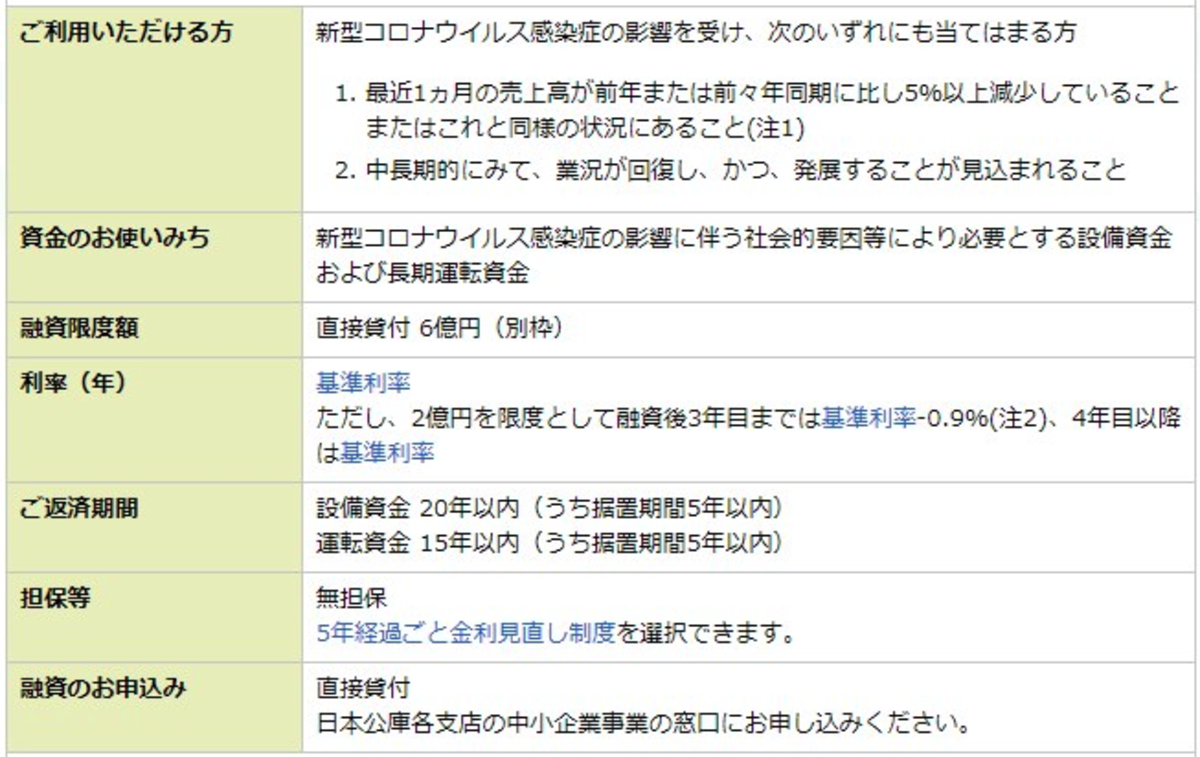

<中小企業事業>

画像引用元:新型コロナウイルス感染症特別貸付|日本政策金融公庫

対象

上述のとおり、新型コロナウイルス感染症特別貸付の認定要件は次の「いずれか」に該当する者です。

| 要件1 | 最近1ヵ月の売上高が前年または前々年の同期と比較して5%以上減少している方 |

| 要件2 | 業歴3ヵ月以上1年1ヵ月未満の場合等は、最近1ヵ月の売上高が次のいずれかと比較して5%以上減少している方(1)過去3ヵ月(最近1ヵ月を含みます。)の平均売上高(2)令和元年12月の売上高(3)令和元年10月から12月の平均売上高 |

売上高が前年同期比5%以上の減少が基本ですが、「最近1ヶ月の売上高が」とあります。

これは、例えば「7月20日」を基準とした場合、この日から1ヶ月間さかのぼって比較することも可能です。つまり、「6月19日から7月20日までの1ヶ月間の売上高」と比較が可能ということです。

そのため、今まで要件に該当しないと考え、本融資の利用を諦めていた事業者の方も、認定要件を満たしている可能性があります。しかし、この場合には該当期間における取引を、帳簿に記帳をしていることが前提です。

Q ご利用いただける方は「最近1ヵ月間等の売上高または過去6ヵ月(最近1ヵ月を含みます。)の平均売上高が前3年のいずれかの年の同期と比較して5%以上減少している方」とされていますが、新型コロナウイルス感染症の影響でここ2週間で売上が急減しているものの、今月の売上高としては前3年のいずれかの年の同期と比較すると増加しています。このような場合は、新型コロナウイルス感染症特別貸付は利用できないのでしょうか。

A 「最近1ヵ月間等(※)の売上高または過去6ヵ月(最近1ヵ月を含みます。)の平均売上高」は、単純な前3年のいずれかの年の同期の売上高との比較だけでなく、売上高の確認日を基準として、①確認日の前月の売上高又は②確認日の前日や直近の売上集計日から遡って1ヵ月の売上高等を確認させていただきます。たとえば、確認日が令和2年7月 18 日の場合は、最近1ヵ月の売上高は、①令和2年6月の売上高又は②令和2年6月 18 日から令和2年7月 17 日までの合計売上高などで確認させていただきます。なお、その際には帳簿等を確認させていただくことがございます。

(※)「最近1ヵ月間等の売上高」には、最近1ヵ月間の売上高に加え「最近 14 日間以上1ヵ月間未満の任意の期間」の売上高を含みます。

新型コロナウイルス感染症特別貸付で得た資金の用途に、特に制限はありません。必要とする設備資金や運転資金に利用できます。

融資限度額

融資限度額は、国民生活事業による貸付の場合は「8,000万円(別枠)」で、中小企業事業の場合は「6億円(別枠)」です。

「別枠」というのは、「既存の融資制度の残高にかかわらない」という意味を持ちます。例えば、日本政策金融公庫の「一般貸付」の限度額である4,800万円をすでに借り入れていたとしても、本制度の融資限度額8,000万円もしくは6億円とは関係ありません。

もし別枠でなかった場合は、国民生活事業を例にすると、すでに融資残高があると考えられ、通常「8,000万円」の限度額のところを、すでに借り入れている4,800万円を差し引いて「3,200万円」が限度額となってしまいます。

利率

新型コロナウイルス感染症特別貸付の利率は、当初3年間は「国民生活事業の場合は4,000万円、中小企業事業の場合は2億円を限度として基準利率に対して-0.9%」。4年目以降は「基準金利」です。

利率については変更される場合があります。詳しくは以下のリンクを参考にしていただいたうえで、最寄りの営業窓口にお問い合わせください。

参考:(国民生活事業)金利情報|国民生活事業(主要利率一覧表)|日本政策金融公庫

参考:(中小企業事業)金利情報|中小企業事業(主要利率一覧表)|日本政策金融公庫

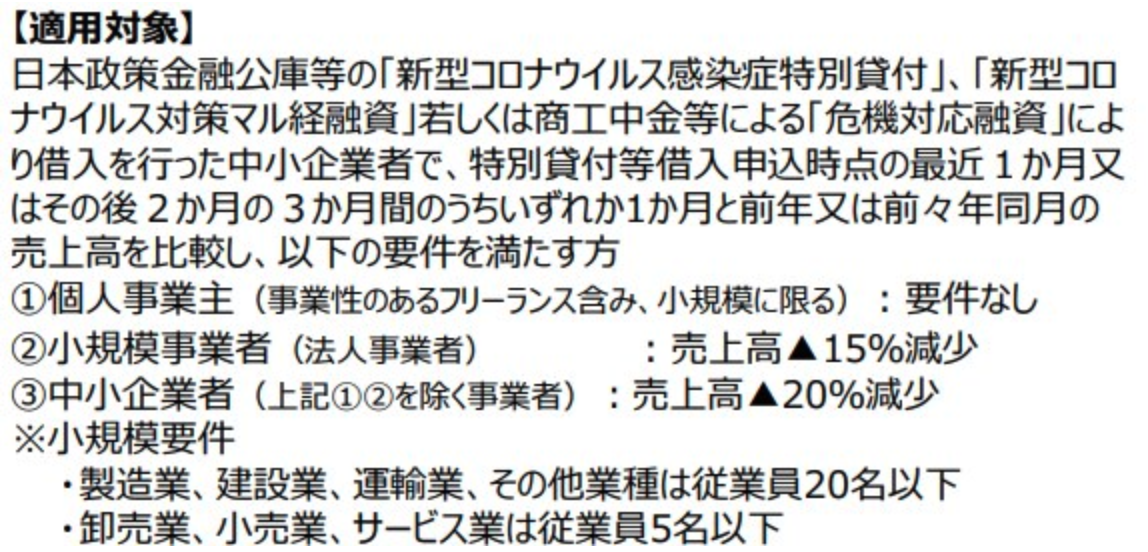

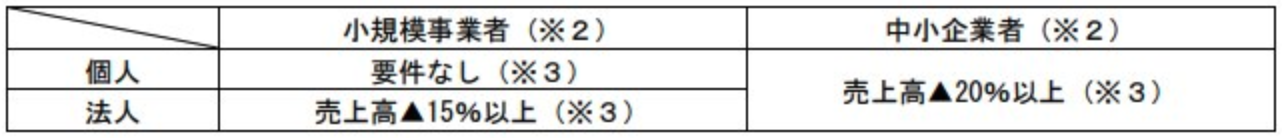

さらに、以下の条件に当てはまる場合、「特別利子補給制度」により「実質的に当初3年間分、4,000万円もしくは2億円を限度として実質的に無利子」となります。

画像引用元:新型コロナウイルス感染症で 影響を受ける事業者の皆様へ

画像引用元:【国民生活事業】新型コロナウイルス感染症特別貸付等に関するQ&A (令和2年7月1日現

業歴3ヶ月以上や1年以内に店舗拡大を行った事業者については以下のような比較も可能です。

画像引用元:新型コロナウイルス感染症で 影響を受ける事業者の皆様へ

しかし、利子補給は後日されるものであり、一度は利子を含めて返済しなければなりませんし、利子補給にも限度額があることには注意が必要です。

なお、利子補給制度については2020年7月11日現在で具体的な申請歩法や手続きは公表されていません。

返済期間

新型コロナウイルス感染症特別貸付の返済期間は設備資金20年以内(据置期間5年以内)、運転資金15年以内(据置期間5年以内)となっており、より長期的な融資資金の活用が可能です。

担保

新型コロナウイルス感染症特別貸付に必要な担保はありません。

新型コロナウイルス感染症特別貸付のメリット

新型コロナウイルス感染症特別貸付を受けるかどうか迷っている人などに向けて、他の融資制度と比較した新型コロナウイルス感染症特別貸付のメリットを紹介します。

新型コロナウイルス感染症特別貸付のメリットは以下のようなポイントが挙げられます。

- 資金繰りが改善し事業を立て直せる

- 借換特例制度の対象で、返済負担を抑えられる

- 無担保で融資を受けられる

- 低金利で長期間融資を受けられる

- 申込期限がない

これらについて、それぞれ解説します。

資金繰りが改善し事業を立て直せる

第一に、本融資制度の対象者は、新型コロナウイルス感染症による影響で「一時的に」業績が落ちていて、中長期的には回復・発展の見込みがある者です。

そのため、「今までは事業をうまく経営していたが、新型コロナウイルス感染症による影響で業績が落ちてしまった」という事業者が前提です。

今般の新型コロナウイルス感染症による影響で、資金繰りが苦しくなっている事業者は、ぜひ「つなぎ資金」として自らの今後の事業計画を策定し融資を受けましょう。

また、資金繰りが苦しくなっている場合に受けられる支援策は本融資制度のみではありません。例えば雇用調整助成金の特例措置、国税の猶予、家賃支援給付金、持続化給付金、セーフティネット保証などがあります。

これらの情報を常に仕入れながら事業経営を考えましょう。しかし本業に専念して余裕がないという人は、ぜひ専門家の活用も検討してみてください。

借換特例制度の対象で、返済負担を抑えられる

新型コロナウイルス感染症特別貸付は、借換特例制度の対象です。

これは、日本政策金融公庫、商工組合中央金庫など各機関の既往債務の借換を可能にするものです。具体的には以下の融資制度について借換ることができます。

- 新型コロナウイルス感染症特別貸付(本融資制度)

- 新型コロナウイルス対策マル経融資

- 生活衛生新型コロナウイルス感染症特別貸付

- 新型コロナウイルス対策衛経

- その他

借換により「なぜ返済負担を抑えられるのか」といった点については、「当初3年間実質無利子化」となる「特別利子補給制度」があるためです。

特別利子補給制度については前述のとおりですので、ここでの詳細説明は割愛します。

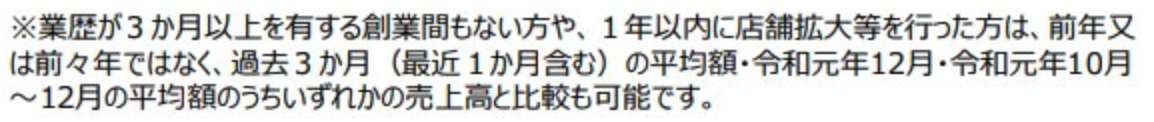

また、借換には限度額があります。借換限度額は以下のとおりです。

画像引用元:新型コロナウイルス感染症で 影響を受ける事業者の皆様へ

しかし注意点もあります。借換にあたっては、原則新規融資を受ける必要があります。つまり、返済負担を軽減する目的でも、結局借入残高が増える可能性もあります。

無担保で融資を受けられる

日本政策金融公庫の融資における担保の取り扱いは、多くの融資制度で以下のような記載があります。

お客さまのご希望を伺いながらご相談させていただきます。</q>

これに対して、新型コロナウイルス感染症特別貸付は「無担保」とはっきり記載があり、無担保で利用できます。

低金利で長期間融資を受けられる

これまで何度も紹介してきましたが、要件を満たせば限度額内において当初3年間実質無利子となります。そのため、本融資制度は通常の融資と比べて低金利です。

さらに、返済期間も設備資金が20年以内(据置期間5年以内)、運転資金が15年以内(据置期間5年以内)となっており、通常の融資制度と比べて返済期間が長めです。

これにより、事業者は融資を受けた後、より長期的な資金の活用が可能になります。

申込期限がない

新型コロナウイルス感染症特別貸付という制度名を聞くと、申込み期限が定められていると考える人も多いでしょう。しかし、現時点で申込み期限は定められていません。

Q 新型コロナウイルス感染症特別貸付には申込期限がありますか。また、早く申し込まないと申込受付枠に達してし まい、その後の申込受付が断られるといったことはありませんか。 A 新型コロナウイルス感染症特別貸付に申込期限はございません。また、本特別貸付は十分な融資規模に対応 できる予算が手当てされておりますので、ご安心ください。

新型コロナウイルス感染症特別貸付の注意点

新型コロナウイルス感染症特別貸付は、融資制度として事業者に嬉しい低利長期融資である反面、注意すべきポイントもあります。

ここでは、そのような注意すべきポイントを紹介していきます。さっそくですが、そのポイントは以下です。

- 融資を検討する前に助成・補助金、減免を検討すべき

- 融資審査に100%通るわけではない

- 創業3ヶ月未満の事業者は対象外

順に解説します。

融資を検討する前に助成・補助金、減免を検討すべき

事業経営の基本ともいえますが、融資を受けるのは「事業拡大の見込みがあるとき」です。拡大の見込みがない場合は、融資を受けても事業経営は良くなりません。

なぜなら、融資を受けても返済できなかった場合、結果的に事業経営者が困ってしまうからです。そのため、「現状の事業資金は不足しているが、今後の事業拡大に融資が欠かせない」と考える場合のみ融資を検討しましょう。

さらに、事業の資金繰り改善には固定費の削減検討も欠かせません。

現在では、新型コロナウイルス関連のさまざまな支援策が出されています。支援策一覧などまとめられていますので、ぜひ融資の前に検討すべきでしょう。

さまざまな支援制度を探すうえで参考になるサイトを以下に記載します。

参考:ミラサポplus 補助金・助成金 中小企業支援サイト|経済産業省 中小企業庁

融資審査に100%通るわけではない

これまで紹介してきた要件に当てはまったと思っていても、申請すれば必ず融資が受けられるわけではありません。

もちろん、小規模事業者などが資金繰りに困らず事業を存続できるよう、柔軟な融資審査が金融庁などから金融機関などに要請されています。しかし、審査をするのはあくまでも金融機関です。

新型コロナウイルス感染症特別貸付においては、制度紹介ページに「中長期的に業況が回復し、発展することが見込まれる方」と記載があります。

審査の際には、この回復・発展がキーとなるでしょう。そのために、事業の状況や今後の計画がわかる資料整備をしておくことが融資審査に通るうえで重要なポイントであると推測されます。

創業3ヶ月未満の事業者は対象外

本融資制度の要件は、基本的に「前年同期と比較した売上高が5%以上減少していること」です。そのため、創業1年未満の事業者は融資を受けられないのかといえば、そうではありません。

業歴3ヶ月以上であれば、令和元年12月の売上高もしくは過去3ヶ月の平均売上高と比較できます。

しかし、創業3ヶ月未満の事業者はこの要件が達成できません。創業してから最短でも、「過去3ヶ月の平均売上高」のデータが必要ですが、創業3ヶ月未満の事業者はこのデータが出せないためです。

以下、日本政策金融公庫が公表しているQ&A資料の引用です。

Q 創業して1ヵ月ですが、新型コロナウイルス感染症特別貸付の融資対象になりますか? A 誠に申し訳ございません。創業後3ヵ月未満の方は、新型コロナウイルス感染症特別貸付のご融資はご利用 いただけません。 創業して間もない方向けの新規開業資金や女性、若者/シニア起業家支援資金など、お客さまに応じたご融 資制度をご案内いたしますので、ご相談ください。

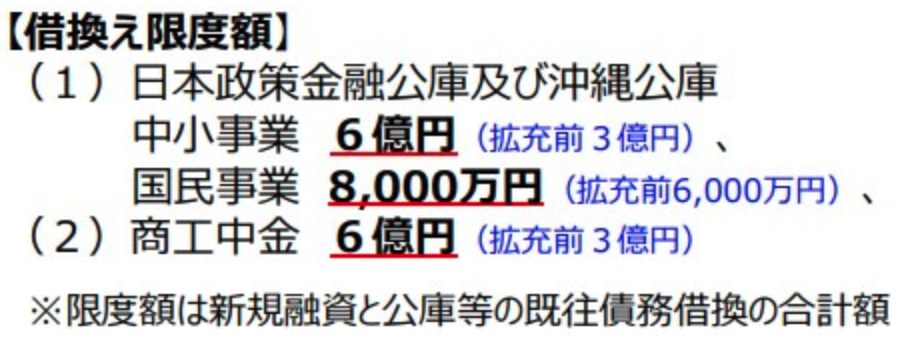

新型コロナウイルス感染症特別貸付の申請

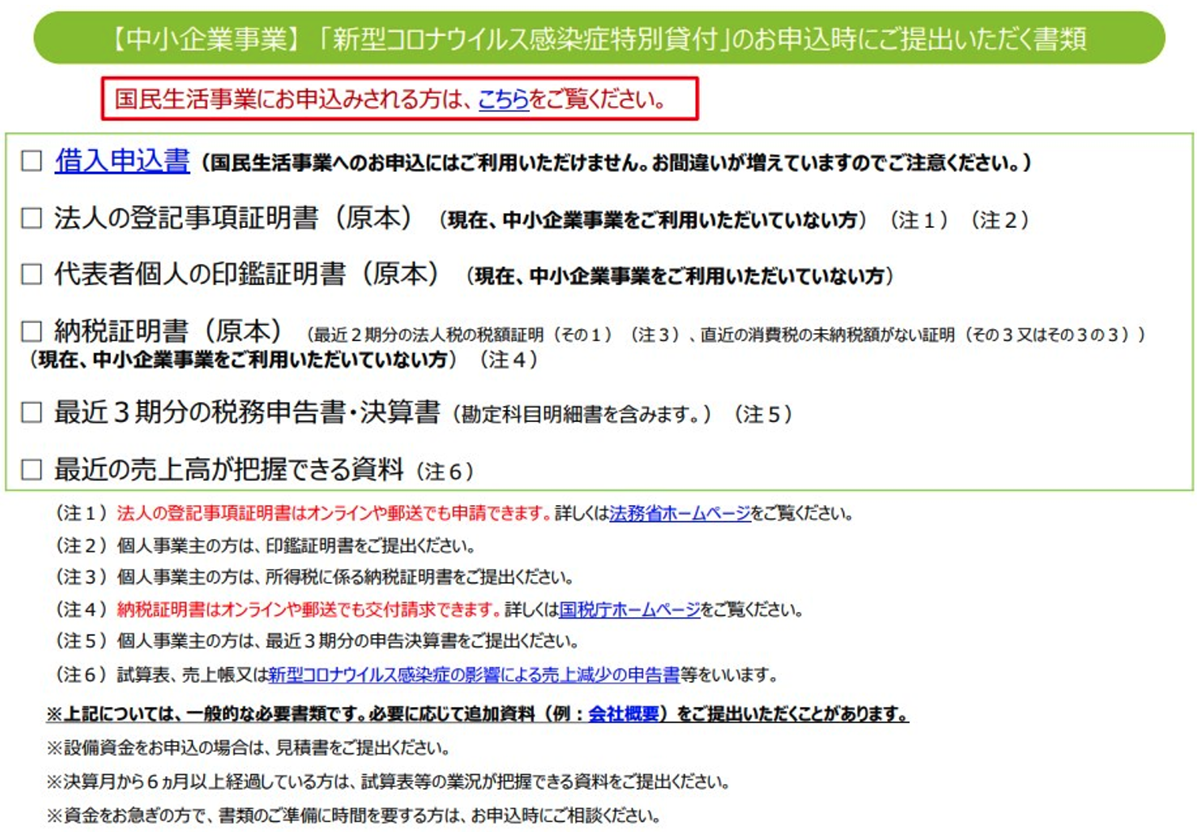

画像引用元:【中小企業事業】 「新型コロナウイルス感染症特別貸付」のお申込時にご提出いただく書類

以降では、実際に新型コロナウイルス感染症特別貸付を申請したい事業者に向けて、申請の順序に沿って解説します。

本制度の申請順序は以下のとおりです。

- 必要な書類の準備

- 最寄りの窓口に相談

- 申し込み

- 面談

- 融資

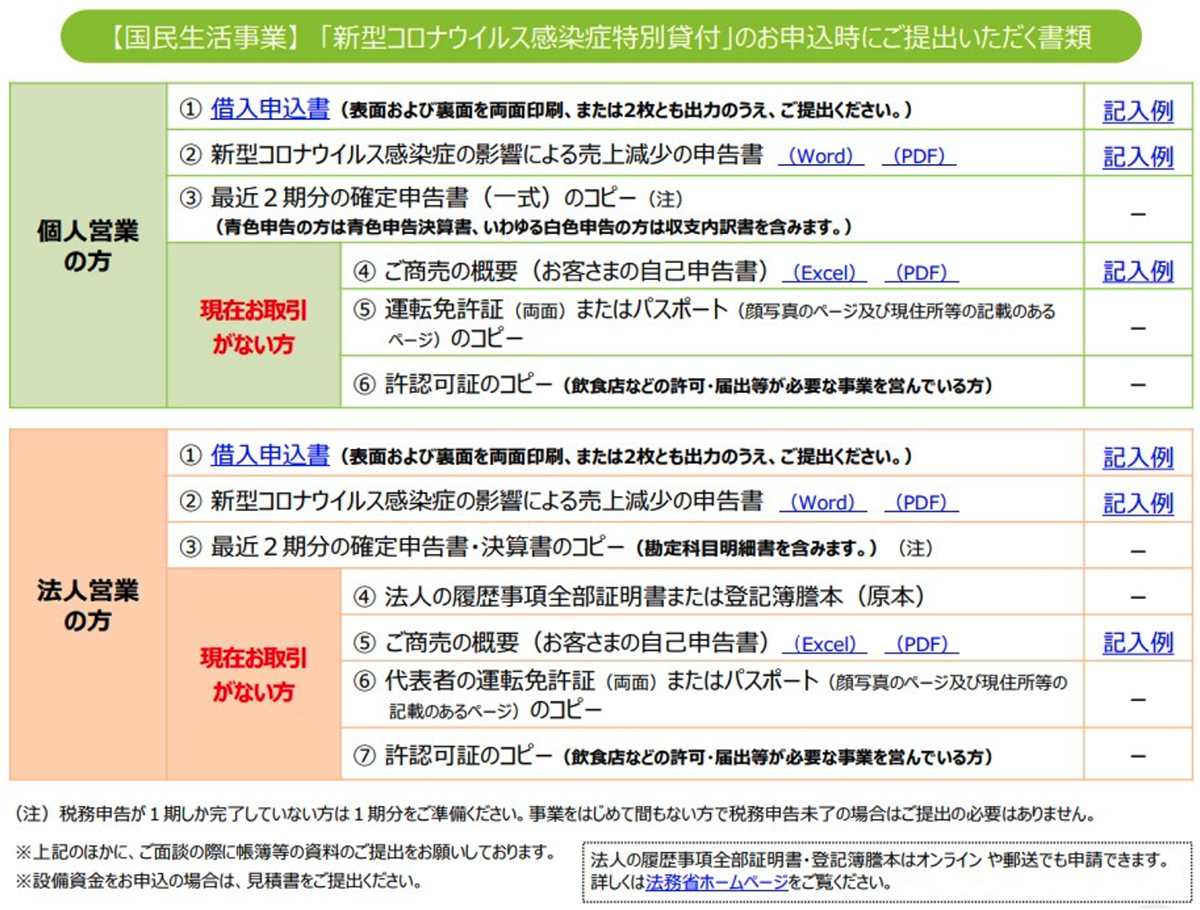

1.必要な書類の準備

申請に必要な書類は以下のとおりです。

【国民生活事業】

画像引用元:【国民生活事業】 「新型コロナウイルス感染症特別貸付」のお申込時にご提出いただく書類|日本政策金融公庫

【中小企業事業】

画像引用元:【中小企業事業】 「新型コロナウイルス感染症特別貸付」のお申込時にご提出いただく書類

なお、書類の準備にあたっては最近1ヶ月間の売上高や2ヶ月前の売上高などの記入にあたって帳簿などが必要になります。手元に準備してから記入しましょう。

帳簿については、面談時に原則提出が必要です。

「ご商売の概要」については、次のような項目を記入します。

- 営業開始時期など企業の沿革

- 経営者の略歴

- 許認可

- 従業員

- 借入状況

- 取扱商品・サービス

- 取引先・取引関係等

2.最寄りの窓口に相談

窓口に相談は、中小企業事業に関して日本政策金融公庫のサイトに記載がありましたが、国民生活事業では記載がありませんでした。そのため、国民生活事業においては必要な書類を準備して直接申し込んでも良いでしょう。

窓口への相談には、感染症対策を踏まえて電話相談も設けている場合があります。まずは以下のリンクから最寄りの窓口の連絡先を調べて、相談してみましょう。

3.申し込み

申し込みは必要書類の提出で行います。感染症対策の観点からも、窓口に持参ではなく郵送での提出が推奨されています。

また、書類提出の前に以下リンクでもう一度必要書類を確認ください。

参考:【国民生活事業】ご提出書類のチェックリスト|日本政策金融公庫

参考:【中小企業事業】ご提出書類のチェックリスト|日本政策金融公庫

4.面談

面談により、資金の使いみちや事業状況などを調査されます。もし対面を避けたい場合は、「代替手段を検討します」とあるため、一度相談すると良いでしょう。

しかし、これまでに日本政策金融公庫の利用が初めての場合は原則対面での面談となるようです。

5.融資

提出書類や面談で審査後、審査に通れば融資されます。

新型コロナウイルス感染症特別貸付まとめ

本記事では、日本政策金融公庫が実施する新型コロナウイルス感染症特別貸付について解説しました。

新型コロナウイルス感染症特別貸付は、低利かつ返済期間が長いため、事業者にとって事業の回復・発展に向けた資金繰りが改善する見込みがあります。

一方で、固定費の削減、給付金・補助金・助成金・減免などの支援策を検討せずまっさきに融資を検討することは事業経営上、得策とはいえません。くれぐれも慎重に事業計画を策定したうえで融資を検討しましょう。

また、融資にかぎらず諸機関の制度を利用するためには日頃からきちんと帳簿をつけておく必要もあるでしょう。記帳は事業経営の基本です。もし不安な点ありましたら専門家を活用することも検討しましょう。