はじめに

令和2年12月10日に「令和3年度税制改正大綱」が公表されましたが、今回の税制改正では具体的にどのような内容となっているのでしょうか。

税制改正は私たちの生活に大きな影響を与えることが多く、特に事業者にとっては税額控除などの創設や、これまでの税制の見直しなど事業をおこなっていくうえで必ず確認すべき内容ばかりとなっています。

しかし、税制改正の内容のすべてを正しく把握することは非常に難しいため、今回は事業者、特に法人企業にとって直接的に関係のある税制改正の概要を解説していきます。

最近では新型コロナウイルス感染症の影響により、さまざまな事業者が苦しい状況となっています。そのようななかで、「事業者にとって有効な税制が創設されていないのか」ということも併せて確認していきましょう。

令和3年の税制改正の特徴は?

令和3年度の税制改正においては、新型コロナウイルス感染症により国内における経済が落ち込んでいる状況を打開すべく、

- 研究開発にともなう投資に対する税額控除の上限引き上げ

- 繰越欠損金制度の拡充

- 雇用を守り、不景気の中でも賃上げをおこなう中小企業に対する税額控除

など、さまざまな税制改正がおこなわれています。

そのほかにも税制改正は多くあり、大きく区分すると、

- 「ウィズコロナ・ポストコロナの経済再生」

- 「デジタル社会の実現」

- 「グリーン社会の実現」

- 「中小企業の支援や地方再生」

- 「経済社会の構造変化をふまえた税制の見直し」

- 「経済のデジタル化への国際課税上の対応」

- 「円滑・適正な納税のための環境整備」

これらの7つに区分されています。

令和3年のおもな税制改正内容

令和3年度の税制改正における改正事項は下記のようになっています。

【法人課税に関する改正】

- 株式対価M&Aを促進するための措置の創設

- 中小企業の経営資源の集約化に資する税制の創設

- 研究開発税制の見直し

- 給与等の引上げ及び設備投資を行った場合の税額控除制度

- 中小企業における所得拡大促進税制の延長

- カーボンニュートラルに向けた投資促進税制の創設

- デジタルトランスフォーメーション投資促進税制の創設

- 地域未来投資促進税制の見直し及び延長

- 中小企業向け投資促進税制等の見直し及び延長

- 繰越欠損金の控除上限の特例の創設

- 中小企業者等に対する軽減税率の延長

- その他

【個人所得課税に関する改正】

- 住宅借入金等を有する場合の所得税額の特別控除(住宅ローン控除)

- 退職所得課税の適正化

- 企業年金および個人年金制度の見直し

- その他

【資産課税に関する改正】

- 教育資金の一括贈与に係る贈与税の非課税措置

- 結婚・子育て資金の一括贈与の非課税措置の見直し

- 住宅取得等資金に係る贈与税の非課税措置の据え置き等

- 国際金融都市に向けた税制上の措置

- 非上場株式等の相続税の納税猶予制度における後継者役員要件の緩和

- 土地の固定資産税等の課税標準額の据え置き(税額の据え置き)

- その他

【納税環境整備に関する改正】

- 押印義務の見直し

- 電子帳簿等保存制度の見直し

- 国税関係帳簿書類の電磁的記録等による保存制度の見直し

- 国税関係書類に係るスキャナ保存制度の見直し

- 電子取引の取引情報に係る電磁的記録の保存制度の見直し

- その他

上記以外にもさまざまな税制改正がおこなわれていますが、

ここでは、法人に関係のある下記の税制改正をピックアップして紹介していきます。

- 所得拡大促進税制の延長

- 給与等の引き上げおよび設備投資をおこなった場合の税額控除

- 中小企業向け設備投資促進税制の見直しおよび延長

- 繰越欠損金の控除上限の特例の創設

- 中小企業などに対する税率軽減の延長

- 研究開発税制の見直し

- カーボンニュートラルに向けた投資促進税制の創設

- デジタルトランスフォーメーション投資促進税制の創設

- 土地の固定資産税における課税標準額および税額の据え置き

- 退職所得課税の見直し

- 押印義務の見直し

- その他の改正

所得拡大促進税制の延長

令和3年度の税制改正において、中小企業における「所得拡大促進税制」の一部が見直され、適用期間が2年間延長されます。

所得拡大促進税制の概要については下記のとおりです。

| 制度名 | 所得拡大促進税制 |

| 制度趣旨 | 個人所得の拡大および所得拡大にともなう経済成長をうながす目的 |

| 制度の効果 | 一定の要件を満たす従業員の給与を増加させた事業者について、増加額の一部を当事業年度の法人税等から控除できる(税額控除) |

| 対象の法人 | 中小企業者等 |

今回の改正では、

①適用要件

②税額控除額

上記の項目が改正されており、具体的には下記のようになっています。

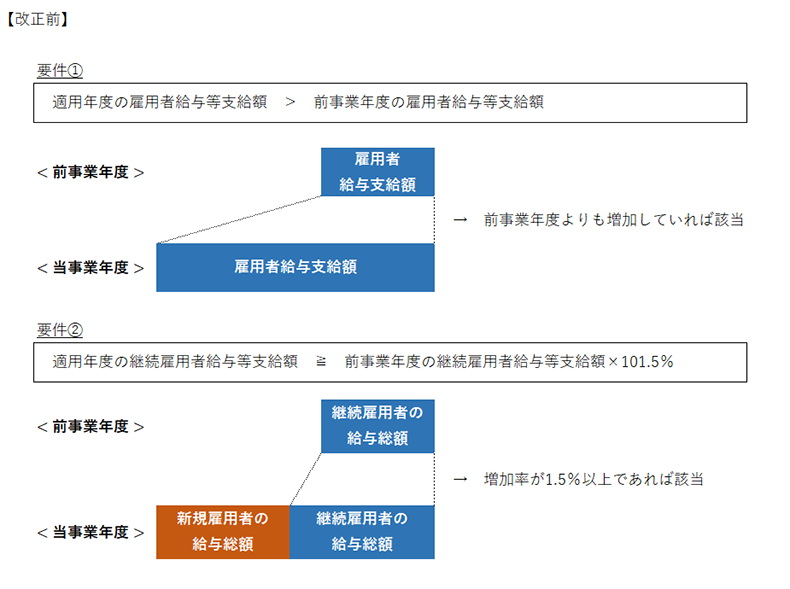

<①適用要件についての改正>

【改正前】

- 雇用者給与等支給額※1が前年度よりも多い場合

- 継続雇用者給与等支給額※2が前年度よりも1.5%以上増加している場合

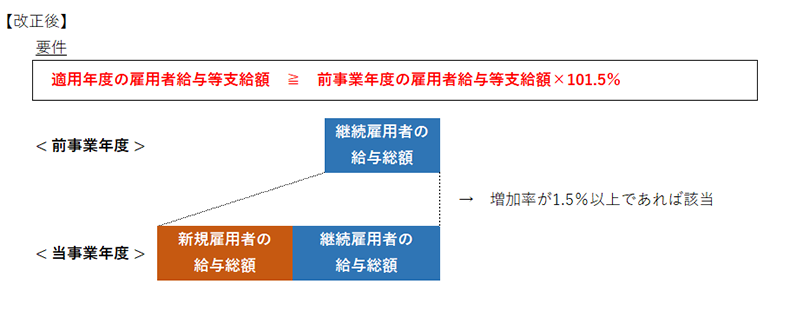

【改正後】

- 雇用者給与等支給額※2が前年度よりも1.5%以上増加している場合

※1 雇用者給与等支給額とは、国内雇用者(役員と役員の親族などを除く)に対する給与等の金額のことをいいます。

※2 継続雇用者給与等支給額とは、適用年度、および前事業年度における国内雇用者に対する給与等の金額のことをいいます。

継続雇用者給与等支給額の集計対象には条件があり、次のような条件となっています。

①継続雇用者に対する給与等であること

②次の条件を満たす一般被保険者であること

(1)雇用保険の加入対象となる人

(2)高年齢継続被保険者、短期雇用特例被保険者および日雇労働被保険者以外の人

<②税額控除額についての改正>

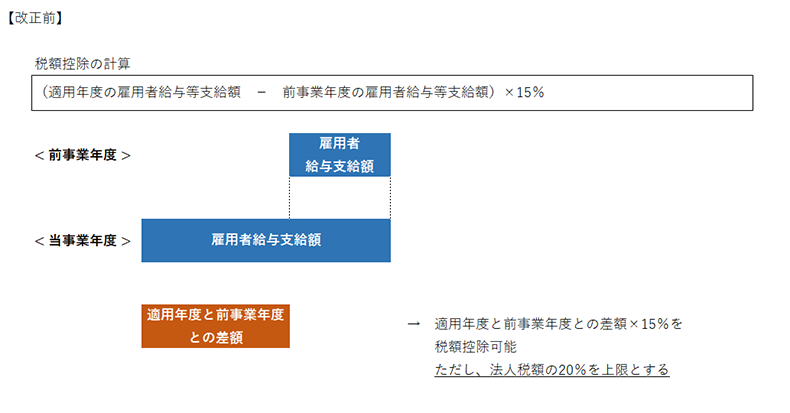

【改正前】

適用年度の雇用者給与等支給額から前事業年度の雇用者給与等支給額を控除した金額の15%

ただし、下記の条件を満たす場合は 15% → 25% となる

- 継続雇用者給与等支給額が前年度比2.5%以上増加していること

- 以下の要件のいずれかを満たすこと

(1)教育訓練(あらたなスキルなどを獲得するための研修など)が前年度比10%以上増加していること

(2)適用年度終了までに中小企業等経営強化法にもとづく経営力向上計画の認定を受けており、その計画にもとづいて経営力向上がおこなわれたことにつき、証明がなされている場合

【改正後】

適用年度の雇用者給与等支給額から前事業年度の雇用者給与等支給額を控除した金額の15%

ただし、下記の条件を満たす場合は 15% → 25% となる

- 雇用者給与等支給額が前年度比2.5%以上増加していること

- 以下の要件のいずれかを満たすこと

(1)教育訓練(あらたなスキルなどを獲得するための研修など)が前年度比10%以上増加していること

(2)適用年度終了までに中小企業等経営強化法にもとづく経営力向上計画の認定を受けており、その計画にもとづいて経営力向上がおこなわれたことにつき、証明がなされている場合

所得拡大促進税制は、

- 計算対象となる従業員の条件などを確認しなければならないこと

- 従業員ごとの給与支給額を集計しなければならないこと

など、控除を受けるためには時間と手間がかかりますが、

場合によっては非常に高い税額控除となる場合もあります。(税額控除額の上限は法人税額の20%)

そのため、従業員への給与支給額が前年度と比較し増加している場合には、一度検討してみることをおすすめします。

所得拡大促進税制について、詳しくは下記を参考にしてください。

給与等の引き上げおよび設備投資をおこなった場合の税額控除

令和3年度の税制改正によって、令和3年4月1日から令和5年3月31日までの各事業年度に、給与等の引き上げ、および設備投資をおこなった場合の税額控除の内容が見直されました。

今回の改正に関する当該税制の概要については下記のとおりです。

| 制度名 | 給与等の引き上げ、および設備投資をおこなった場合の税額控除制度等 |

| 制度趣旨 | 事業者の継続的な賃上げと生産向上のための設備投資を補助する目的 |

| 制度の効果 | 一定の要件を満たす従業員の給与を増加させた事業者について、増加額の一部を当事業年度の法人税等から控除できる(税額控除) |

| 対象の法人 | 大企業・中小企業者等 |

今回の改正では、 ①適用要件 ②税額控除額 が改正されており、具体的には下記のようになっています。

<①適用要件についての改正>

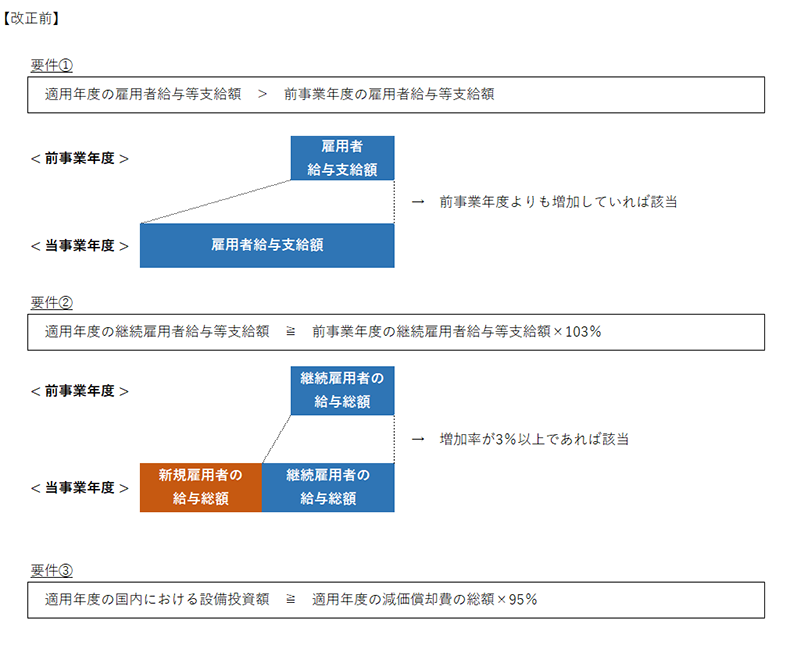

【改正前】

- 雇用者給与等支給額が前事業年度よりも多い場合

- 継続雇用者給与等支給額が全事業年度の継続雇用者給与等支給額よりも3%以上増加している

- 国内設備の金額が全事業年度の減価償却費総額×95%以上増加している場合

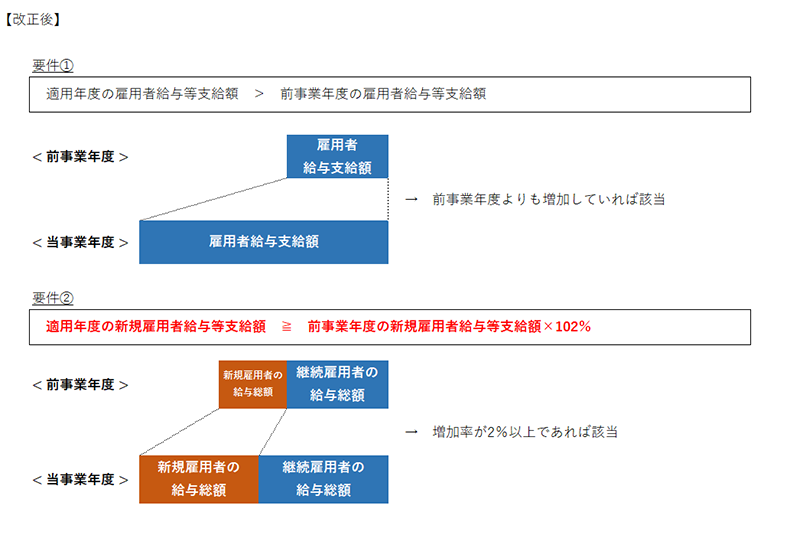

【改正後】

- 雇用者給与等支給額が全事業年度よりも多い

- 新規雇用者給与等支給額※1が全事業年度の新規雇用者給与等支給額よりも2%以上増加している

※1 新規雇用者給与等支給額とは、国内事業所の新規雇用者のうち、雇用保険の一般被保険者の雇用した日から1年以内に支給する給与等の金額のことをいいます。

<②税額控除についての改正>

【改正前】

適用年度の雇用者給与等支給額から前事業年度の雇用者給与等支給額を控除した金額の15%

ただし、下記の条件を満たす場合は 15% → 20% となる

- 教育訓練費(新たなスキルなどを獲得するための研修など)が前年度、前々年度の年平均額から20%以上増加していること

【改正後】

控除対象新規雇用者給与等支給額※1の15%

ただし、下記の条件を満たす場合は、15% → 20%となる

- 教育訓練費が前年度比20%以上増加していること

※1 控除対象新規雇用者給与等支給額とは、国内事業所の新規雇用者の雇用した日から1年以内に支給する給与等の金額のことをいいます。

給与等の引き上げ、および設備投資をおこなった場合の税額控除制度については、所得拡大促進税制と同様に、税額控除額の上限が法人税額の20%となっていますが、高い税額控除となる場合もあります。

そのため、要件に該当しそうな場合には一度検討してみるとよいでしょう。

給与等の引き上げ、および設備投資をおこなった場合の税額控除制度について、詳しくは下記を参考にしてください。

No.5927-2 給与等の引上げ及び設備投資等を行った場合等の税額控除(中小企業者等の特例)|国税庁

中小企業向け設備投資促進税制等の見直し

令和3年度の税制改正によって、中小企業者が設備投資をおこなった場合に活用できる投資促進税制等の内容が見直されました。中小企業者が設備投資をおこなった場合に活用できる税制として、「商業・サービス・農林水産業活性化税制」がありましたが、今回の改正で「中小企業投資促進税制」に取り込まれるかたちで一本化されています。

| 制度名 | 中小企業向け設備投資促進税制等 |

| 制度趣旨 | 事業者の生産向上をはかるための設備投資を補助する |

| 制度の効果 | 一定の要件を満たす機械装置などの対象設備を取得した場合に、

・取得価額の一定割合の特別償却 ・取得価額の一定割合の税額控除 を選択適用できる。 |

| 対象の法人 | 中小企業者等 |

具体的な改正点は下記のとおりです。

<中小企業経営強化税制>

| 改正前 | 改正後 | |

| 制度の効果 | 対象設備の

・即時償却 または ・税額控除(7%・10%) |

対象設備の

即時償却 または 税額控除(7%・10%) |

| その他 | ・工業会から発行される証明書の取得と同時並行で計画認定審査をおこなうことで手続きの迅速化をはかる

・対象設備のあらたな分類として D類型「経営資源集約化設備」を追加 |

<中小企業投資促進税制>

| 改正前 | 改正後 | |

| 制度の効果 | 対象設備の

・30%の特別償却 または ・税額控除(7%) |

対象設備の

・即時償却 または ・税額控除(7%・10%) |

| その他 | 不動産業、料亭、バーなど一部の業種を対象業種に追加する |

<商業・サービス業・農林水産業活性化税制>

| 改正前 | 改正後 | |

| 制度の効果 | 対象設備の

・30%の特別償却 または ・税額控除(7%) |

廃止 |

| その他 |

繰越欠損金の控除上限の特例の創設

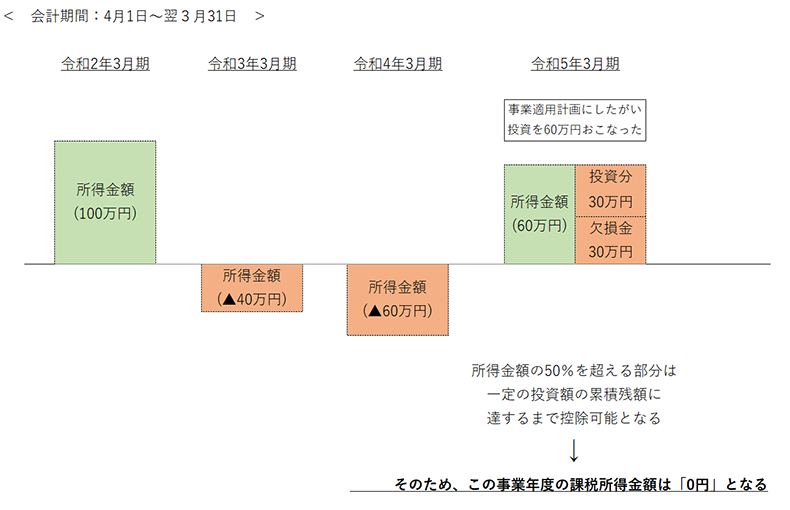

令和3年度の税制改正にて、繰越欠損金※1の控除限度額を引き上げる特例が創設されました。今回の特例では新型コロナウイルス感染症の影響を受ける企業のために創設されており、概要は以下のとおりです。

| 制度名 | 繰越欠損金の控除上限の特例 |

| 制度趣旨 | 新型コロナウイルス感染症による未曾有の事態を踏まえた臨時的な措置 |

| 制度の効果 | 一定期間に限り、条件ごとの範囲において最大100%の繰越欠損金控除をおこなうことができる |

| 対象法人 | 大企業 |

欠損金については、資本金1億円以下の中小企業などの場合、欠損金の全額を繰り越すことができますが、大企業の場合は、繰越欠損金控除前所得金額の50%が限度額とされていました。

しかし、令和3年度の税制改正において、大企業の繰越欠損金の控除限度額が100%に引き上げられました。

ただし、今回創設された特例における欠損金の控除限度額については、後述する「デジタルトランスフォーメーション投資促進税制」や「カーボンニュートラル投資促進税制」などに代表される、産業競争力強化法の事業適応計画(仮称)に従っておこなわれた投資額に応じて決定します。

※1 繰越欠損金とは

所得金額が赤字である場合の金額のことを「欠損金」といい、その欠損金については、翌事業年度以降において発生した黒字と相殺することができます。この場合における、翌事業年度に繰り越されている欠損金のことを「繰越欠損金」といいます。

中小企業などに対する税率軽減の延長

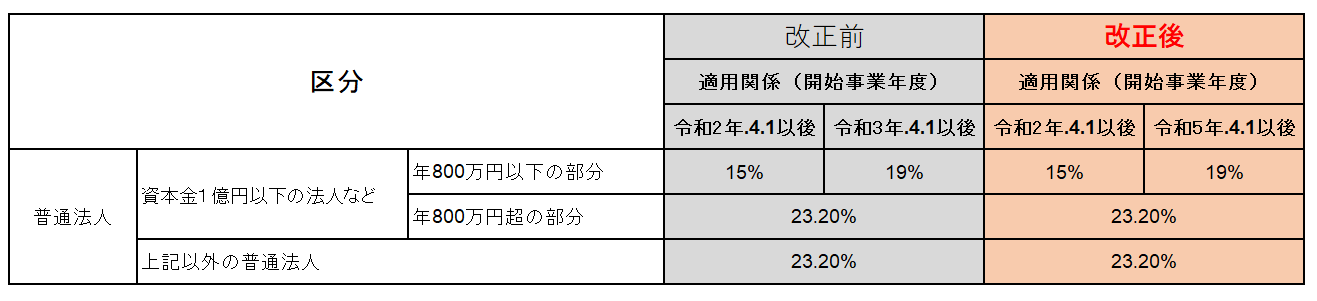

令和3年度の税制改正において、現在、中小企業者などを対象に適用されている法人税率の軽減措置について、適用期限が2年間延長されました。

| 制度名 | 中小企業者などに対する法人税軽減税率の適用期限の延長 |

| 制度趣旨 | 新型コロナウイルス感染症による未曾有の事態を踏まえた臨時的な措置 |

| 制度の効果 | 中小企業者等の年間所得800万円以下の部分に適用される法人税率の軽減措置が2年間延長され、「令和5年3月31日までに開始する事業年度」までが対象となる |

| 対象法人 | 中小企業等 |

今回の改正にともない、中小企業者などに対する法人税率は下記のようになりました。

上記では普通法人のみの記載ですが、公益法人や協同組合など、そのほかの法人形態についても法人税の軽減税率が延長されています。

研究開発税制の見直し

令和3年度の税制改正にともない、研究開発税制が見直されることになりました。

研究開発税制とは、事業者が研究開発をおこなっている場合、法人税額から研究開発費の金額に応じて税額控除を受けることができる制度です。

| 制度名 | 研究開発税制の見直し |

| 制度趣旨 | 民間企業の研究開発投資を維持・拡大することにより、国内における成長力・国際競争力を強化する |

| 制度の効果 | 試験研究費の金額に税額控除割合を乗じた金額を法人税額から控除できる |

今回の改正では、おもに次の点が改正されています。

- 税額控除率の見直し

- 税額控除上限率の見直し

- オープンイノベーション型の対象範囲の追加

- 事務手続きの簡素化など

- 試験研究費の定義の見直し

などがおこなわれています。

ここでは、下記の改正内容について解説していきます。

- 税額控除率の見直し

- 税額控除上限率の見直し

税額控除率の見直し①

試験研究費の総額に一定割合をかけた金額を法人税額から控除できる「総額型」と呼ばれる内容が見直されています。

改正されたのは控除額の計算式で、具体的に下記のように改正されています。

【改正前】

- 増減試験研究費割合が8%を超える場合(上限率は14%)

→ 9.9% + ( 増減試験研究費割合 ー 8% ) × 0.3 - 増減試験研究費割合が8%以下の場合(下限率は6%)

→ 9.9% ー ( 8%-増減試験研究費割合 ) × 0.175 - 試験研究費割合が10%を超える場合は以下の計算式で求めた値を上乗せする(上限率は10%)

→ 上記の数式で求めた控除率 × ( 試験研究費割合 ー 10% ) ×0.5

【改正後】

- 増減試験研究費割合が9.4%を超える場合(上限率は14%)

→ 10.145% + ( 増減試験研究費割合 ー 9.4% ) × 0.35 - 増減試験研究費割合が9.4%以下の場合(下限率は2%)

→ 10.145% ー ( 9.4%-増減試験研究費割合 ) × 0.175 - 試験研究費割合が10%を超える場合は以下の計算式で求めた値を上乗せする(上限率は10%)

→ 上記の数式で求めた控除率 × ( 試験研究費割合 ー 10% ) ×0.5

②税額控除率の見直し

中小企業がおこなった試験研究費の総額に一定割合をかけた金額を法人税額から控除できる中小企業技術基盤強化税制の内容が見直されています。

改正されたのは控除額の計算式で、具体的に下記のように改正されています。

【改正前】

- 増減試験研究費割合が8%を超える場合(上限率は17%)

→ 12% + ( 増減試験研究費割合 ー 8% ) × 0.3 - 増減試験研究費割合が8%以下の場合(下限率は6%)

→ 12% - 試験研究費割合が10%を超える場合は以下の計算式で求めた値を上乗せする(上限率は10%)

→ 上記の数式で求めた控除率 × ( 試験研究費割合 ー 10% ) ×0.5

【改正後】

- 増減試験研究費割合が9.4%を超える場合(上限率は17%)

→ 12% + ( 増減試験研究費割合 ー 9.4% ) × 0.35 - 増減試験研究費割合が9.4%以下の場合(下限率は6%)

→ 12% - 試験研究費割合が10%を超える場合は以下の計算式で求めた値を上乗せする(上限率は10%)

→ 上記の数式で求めた控除率 × ( 試験研究費割合 ー 10% ) ×0.5

税額控除上限率の見直し①

上記の「総額型」、および「中小企業基盤強化税制」の税額控除率の見直しにともない、それぞれの税額控除上限率についても見直されています。

「総額型」の税額控除率は具体的に、下記のように改正されています。

【改正前】

- 法人税額 × 25%

- 増減試験研究費割合が10%を超える場合は下記の値を上乗せする

(上限率は法人税額の10%)

→ 法人税額 × ( 試験研究費割合 ー 10% ) × 2

ただし、上乗せ措置を合わせた控除上限額は、「法人税額 × 35%」とする

【改正後】

- 法人税額 × 25%

- 増減試験研究費割合が10%を超える場合は下記の値を上乗せする

(上限率は法人税額の10%)

→ 法人税額 × ( 試験研究費割合 ー 10% ) × 2 - 以下の要件をすべて満たしている場合は、「法人税額 × 5%」を上乗せする

(上限率は法人税額の40%)

(1)当事業年度の売上が基準年度※1に比べて2%以上減少していること

(2)当事業年度の試験研究費が基準年度に比べて増加していること

※1 基準年度とは令和2年2月1日前に最後に終了した事業年度のことをいいます。 税額控除上限率の見直し② 「中小企業基盤強化税制」の税額控除率は具体的に、下記のように改正されています。

【改正前】

- 法人税額 × 25%

- 増減試験研究費割合が8%を超える場合は下記の値を上乗せする

(上限率は法人税額の10%)

→ 法人税額 × 10% - 増減試験研究費割合が8%以下の場合は下記の値を上乗せする

(上限率は法人税額の10%)

→ 法人税額 × ( 試験研究費割合 ー 10% ) × 2

ただし、上乗せ措置を合わせた控除上限額は、「法人税額 × 35%」とする

【改正後】

- 法人税額 × 25%

- 増減試験研究費割合が9.4%を超える場合は下記の値を上乗せする

(上限率は法人税額の10%)

→ 法人税額 × 10% - 増減試験研究費割合が9.4%以下の場合は下記の値を上乗せする

(上限率は法人税額の10%)

→ 法人税額 × ( 試験研究費割合 ー 10% ) × 2 - 以下の要件をすべて満たしている場合は、「法人税額 × 5%」を上乗せする

(上限率は法人税額の40%)

(1)当事業年度の売上が基準年度に比べて2%以上減少していること

(2)当事業年度の試験研究費が基準年度に比べて増加していること

※1 基準年度とは令和2年2月1日前に最後に終了した事業年度のことをいいます。

今回の改正では、上記の改正以外にも、対象となる試験研究費の範囲なども改正されているため、一度確認しておくことをおすすめします。

カーボンニュートラルに向けた投資促進税制の創設

令和3年の税制改正においては、「2050年のカーボンニュートラル※1」という目標にむけて、事業者の投資を促進するための税制が創設されました。

| 制度名 | カーボンニュートラルに向けた投資促進税制 |

| 制度趣旨 | 2050年のカーボンニュートラルを実現するために、事業者がおこなう一定の設備投資を補助する |

| 制度の効果 | 一定の要件を満たす設備投資について、

・特別償却 ・税額控除 を選択適用することができる |

| 対象法人 | 中小企業および大企業 |

カーボンニュートラルに向けた投資促進税制は、中長期環境適応計画(仮称)にもとづいて、

「生産プロセスにおいて脱炭素化に寄与する設備を導入すること」

「脱炭素化を加速する製品を早期に市場投入することにより、あらたな需要の開拓に寄与することが見込まれる製品を生産する設備を導入すること」

などの一定の設備投資について適用することができます。

対象となる具体的な資産と、税制上の優遇措置については下記のとおりです。

<対象となる資産>

次の(1)~(2)のいずれかの対象資産(取得価額の合計額のうち、500億円を限度とする)

- 中長期環境適応生産性向上設備

→ 生産工程の効率化による温室効果ガスの削減、その他の中長期環境対応(仮称)に用いられる一定の設備 - 中長期環境適応需要開拓製品生産設備

→ 温室効果ガスの削減に資する事業活動に特に寄与する製品

→ 事業者による新たな需要の開拓に寄与することが見込まれる製品として、主務大臣が定める製品の生産に専ら使用される設備

<税制上の優遇措置>

次の(1)~(2)のいずれかの税制措置を選択することができる

- 特別償却 → 該当する設備投資の取得価額 × 50%

- (2)税額控除 → 該当する設備投資の取得価額 × 5%

(温室効果ガスの削減に著しく資するものは10%)

ただし、税額控除限度額はデジタルトランスフォーメーション投資促進税制の税額控除制度による税額控除との合計額の20%とする。

※1 カーボンニュートラルとは、地球全体での炭素(カーボン)の総量に目を向け、二酸化炭素の排出と吸収のバランスが、プラスマイナスゼロになるような社会を目指す概念のことで、いわゆる「脱炭素社会」を目指す考え方のことです。

デジタルトランスフォーメーション(DX)投資促進税制の創設

令和3年度の税制改正において、デジタルトランスフォーメーション(DX)投資促進税制が創設されました。

| 制度名 | デジタルトランスフォーメーション(DX)投資促進税制 |

| 制度趣旨 | 投資の促進、デジタル技術を活用したビジネスモデルの変革の推進などのため |

| 制度の効果 | 一定の要件を満たす設備投資について、

・特別償却 ・税額控除 を選択適用することができる |

| 対象の法人 | 中小企業および大企業 |

デジタルトランスフォーメーション(DX)投資促進税制については、

- 産業競争力強化法の事業適応計画(仮称)について、同法の認定を受けていること

- 事業適応(仮称)の用に供するために必要なソフトウェアなどの事業適応設備(※1)を新設、または増設していること

これらの条件を満たす場合に適用することができます。

税制上の措置としては、

- 特別償却( 該当する設備の取得価額 × 30% )

- 税額控除( 該当する設備の取得価額 × 3% )

→ ただし、親子会社などの特殊関係にあたるグループ外の事業者とデータ連携をおこなう場合は、5%

これらのいずれかを選択適用することができます。

※1 事業適応設備とは、事業適応計画にもとづいて新設、または増設されるソフトウェアや、その事業計画を実施するために必要なソフトウェアとともに使用する機械装置や器具備品のことをいいます。 ただし、事業適応計画については、生産性の向上や、需要の開拓に特に資するものとして主務大臣の確認をうけたものに限られます。

土地の固定資産税における課税標準額および税額の据え置き

令和3年度の税制改正において、土地の固定資産税における課税標準額、および固定資産税額を据え置くことになりました。

| 制度名 | 土地の固定資産税における課税標準額および税額の据え置き |

| 制度趣旨 | 新型コロナウイルス感染症の影響による納税者の負担感に配慮する観点などより |

| 制度の効果 | 令和3年度に限り、土地の固定資産税額を据え置く |

固定資産税は地方税法の規定により、3年ごとに課税標準額の評価替えが実施されており、令和3年度については評価替えの年となっていますが、今回の改正により、固定資産税が据え置かれることになっています。

また、固定資産税については、令和3年度から令和5年度までの間、負担調整措置※1が継続されることになっています。

※1 負担調整措置とは、固定資産税の課税標準額が急激に上昇した場合において、固定資産税額を段階的に引き上げる措置のことをいいます。

退職所得課税の見直し

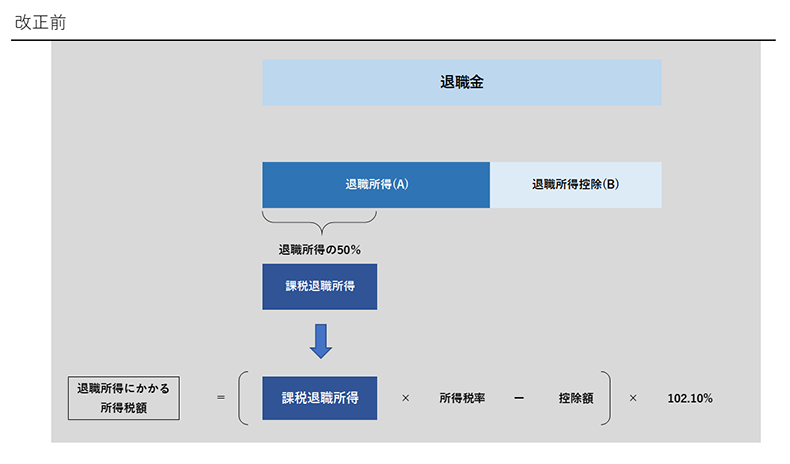

令和3年度の税制改正において、退職金にかかる所得税の課税方法が見直されました。

| 制度名 | 退職金に対する課税方式の見直し |

| 制度趣旨 | 退職金に関する所得税などの税負担軽減対策を是正するため |

| 制度の効果 | 退職金に対する課税方式の変更により、

・勤続年数によっては所得税などの税負担が大きくなる可能性がある ・経理担当者による退職時の諸手続きについて、考慮する必要がある |

退職金に対する所得税の従来の計算方法については下記のとおりです。

※ 役員等における退職所得(A)から課税退職所得への50%の控除については、勤続年数によって取り扱いが異なります。

勤続年数5年以下・・・適用なし

勤続年数5年超え・・・適用あり

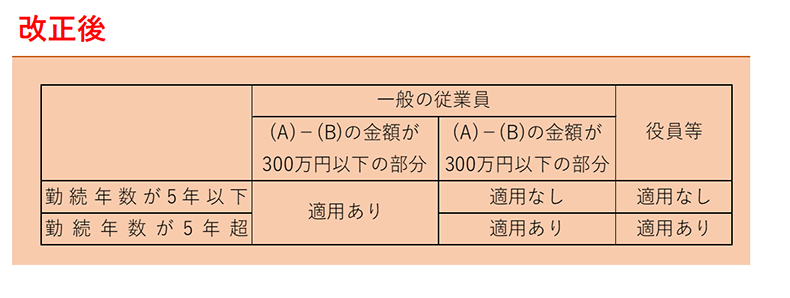

今回の改正では、上記の課税退職所得を計算する際の、「50%控除」に関して改正がおこなわれています。

50%を控除できるかどうかは、

- 勤続年数

- 退職所得(A)から退職所得控除(B)を差し引いた金額

- 役員であるかどうか

によって決定します。

具体的には下記の取り扱いとなります。

退職金を支給する際には、退職金の支給を受ける人から「退職所得の受給に関する申告書(退職所得申告書)」の提出を受けなければなりません。

この申告書の提出がない場合は、退職金にかかる源泉徴収の税率が変更するため、注意が必要です。

また、今回の改正において、源泉徴収しなければならない所得税額の計算方法が上記のように変更になっているため、これまでと同様の方法で計算しないように注意が必要です。

押印義務の見直し

令和3年の税制改正において、提出者の押印しなければならないことになっている税務関係書類について、一部の税務関係書類を除き、押印を要しないことになりました。

これまでに引き続き、押印義務がある税務関係書類には下記のような書類があげられます。

- 担保提供関係書類、および物納手続関係書類のうち、実印の押印、および印鑑証明書の添付を求めている書類

- 相続税、および贈与税の特例における添付書類のうち財産の分割の協議に関する書類

上記の改正については、令和3年4月1日以後に提出するものに限り、適用されます。

また、押印を要しないこととする税務関係書類については、施行前においても押印がされていない状態であっても改めて押印を求めないことになっています。

その他の改正

上記の改正以外にも、電子帳簿等保存制度やスキャナ保存制度など、国税関係書類の保存制度に関する改正もおこなわれています。

近年の経済社会におけるデジタル化をふまえ、経理の電子化による生産性の向上などをはかるため、国税関係帳簿書類の電子的保存に関する手続きが抜本的に見直されています。

また、デジタル化やキャッシュレス化に対応する税制、や納付方法の多様化についても検討されていく予定となっています。

まとめ

毎年おこなわれる税制改正については、その年の経済状況などにあわせて税制の創設や、税制の見直しなどがおこなわれるため、事業者にとっては非常に重要な事項であるといえます。

しかし、税制改正のすべての内容を正しく理解するためには、非常に多くの専門知識を必要とします。そのため、税務に関する知識が豊富な税理士に、普段の会計業務などをはじめとする税務関連業務を依頼しておくことで、最新の税制を活用できることや、早期の節税対策をおこなうことができます。

また、税理士に業務を依頼することで、本業である業務に集中できるため事業効率の向上をはかることもできます。 税務に関して疑問がある場合や、最新の税制を活用した節税対策などをおこないたい事業者は、まずは気軽に相談してみてはいかがでしょうか。

記事内容一部引用により抜粋:令和3年度税制改正大綱|自由民主党・公明党