税制改正は毎年おこなわれますが、改正内容の多さや難しさから、毎年の改正内容について細かく把握している人は少ないのではないでしょうか。

しかし、税制改正は、サラリーマンや個人事業者などだけでなく、法人にとっても大きな影響を与える場合があります。

税制改正においては、

- 新たな税制の創設

- これまでの税制の内容の見直し

- これまでの税制の廃止

といったことがおこなわれます。

古い税制の知識のまま、申告業務などを進めていると、思いがけないところで多額の税金が発生してしまうだけでなく、

本来、適用できたはずの税制を使わないまま申告をおこない、無駄な税金を納めてしまう場合など 事業者にとって、デメリットしかありません。

そのため、毎年の税制改正の内容を知ることは、事業者にとって非常に重要であるといえます。

そこで今回は、

- 2020年の税制改正の内容とは

- 2020年の税制改正により、これまでと何が変わる?

これらの疑問について、徹底解説していきます。

2020年については、サラリーマンや企業の給与計算担当者、事業者にとっても重要な「年末調整」についての改正もおこなわれています。

身近な税制改正から新たに創設された税制などを中心に解説していますので、ぜひ参考にしてみてください。

2020年の税制改正の内容とは

2020年の税制改正における主な改正点の特徴として、

- 年末調整など従来の税制の見直し

- 設備投資などを促す税制の創設

- 従来の制度の見直し

などがあげられます。

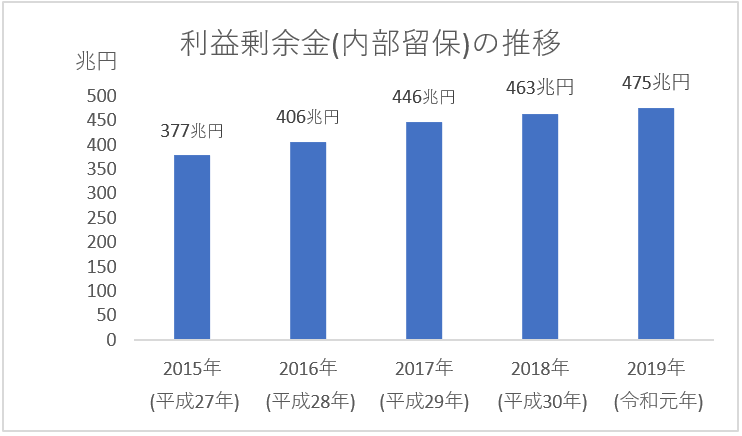

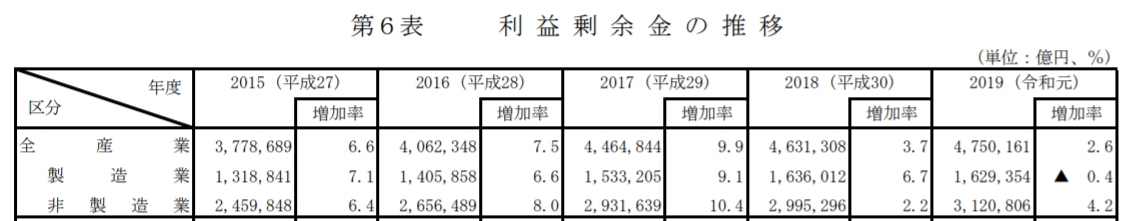

年末調整などについては、これまで問題視されていた点などを見直されており、設備投資を促す新たな税制の創設については、近年の企業の内部留保※1が膨らんでいる状況を踏まえ、企業が積極的に設備投資をおこなうことで、一定の金額を所得から差し引く税制上の優遇措置が創設されています。

引用:年次別法人企業統計調査(令和元年度)|財務総合政策研究所 調査統計部調査統計課

2020年の税制改正内容は下記のようなものがありますが、これらのすべてを把握することは非常に困難であるため、今回は要点を絞って解説していきます。

1個人所得課税・資産課税

- (1)未婚のひとり親に対する税制上の措置及び寡婦(寡夫)控除の見直し

- (2)NISA(少額投資非課税)制度の見直し・延長

- (3)企業年金・個人年金制度等の見直しに伴う税制上の所要の措置

- (4)エンジェル税制の見直し

- (5)低未利用地の活用促進

- (6)国立大学法人等に対する個人寄附の促進

- (7)国外居住親族に係る扶養控除の見直し

2法人課税

- (1)オープンイノベーションの促進に係る税制の創設

- (2)投資や賃上げを促す措置

- (3)連結納税制度の見直し

- (4)5G導入促進税制の創設

- (5)その他の見直し

3消費課税

- (1)たばこ税の見直し

- (2)法人に係る消費税の申告期限を延長する特例の創設

- (3)居住用賃貸建物の取得に係る消費税の仕入税額控除制度の適正化

- (4)酒類の免許制度の見直し

4国際課税

5納税環境整備

- (1)子会社からの配当及び子会社株式の譲渡を組み合わせた国際的な租税回避への対応

- (2)非居住者に係る金融口座情報の自動的交換のための報告制度の見直し

- (1)電子帳簿等保存制度の見直し

- (2)国外財産調書制度等の見直し

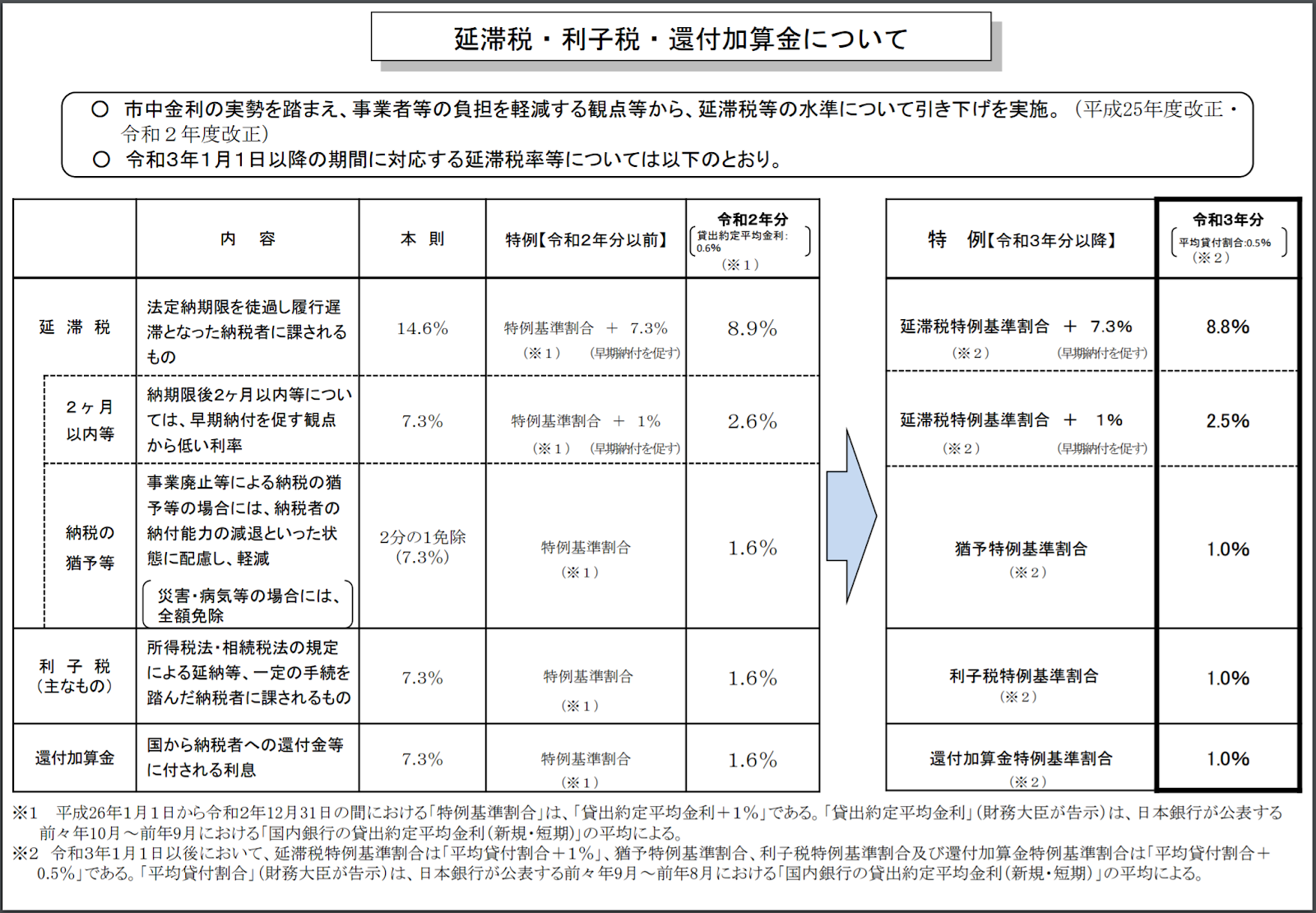

- (3)利子税・還付加算金等の割合の引下げ

※1 内部留保とは会社がこれまで事業活動によって得た利益の積み重ねの金額(利益剰余金)のことをいいます。

よくある間違いとしては、

「 内部留保 = 会社が持っている現金や預金 」

ということがあげられますが、内部留保はあくまでも利益の積み重ねであるため、内部留保が多いからといって、現金や預金が多くあるということではありません。

年末調整における改正

2020年の年末調整については、おもに次のような改正がおこなわれています。

- 給与所得控除および基礎控除の改正

- 所得金額調整控除の創設

- ひとり親控除の創設および寡夫控除の改組

上記のなかには、2020年の税制改正ではなく、2018年の税制改正によって変更されている点もありますが、その改正が反映されるのが2020年の年末調整からであるため、併せて確認しておきましょう。

年末調整は雇用する従業員の所得税額を計算する大切な手続きであるため、今回の改正内容をしっかりと把握しておく必要があります。

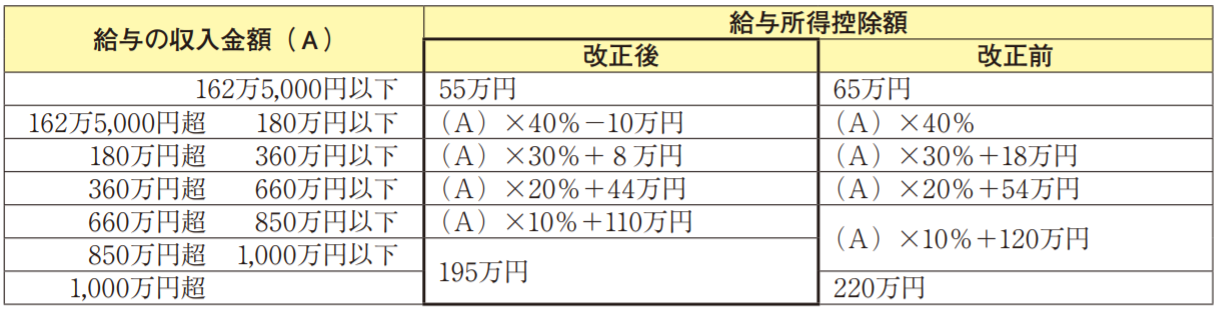

給与所得控除および基礎控除の改正

2020年以降の年末調整では、

- 給与所得控除

- 基礎控除

これらの金額が変更されています。

<給与所得控除額について>

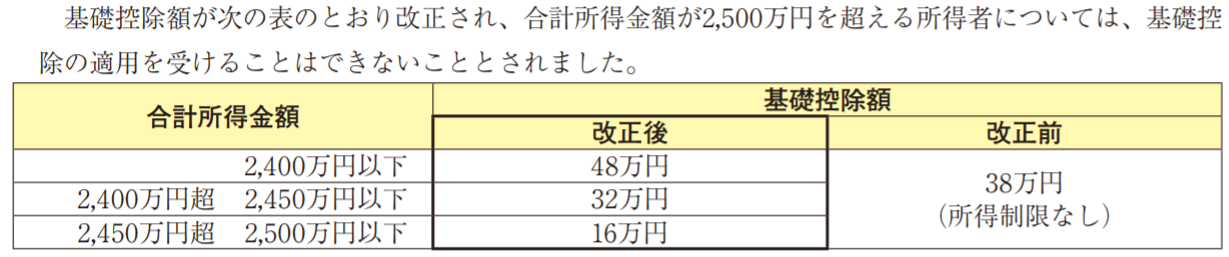

<基礎控除額について>

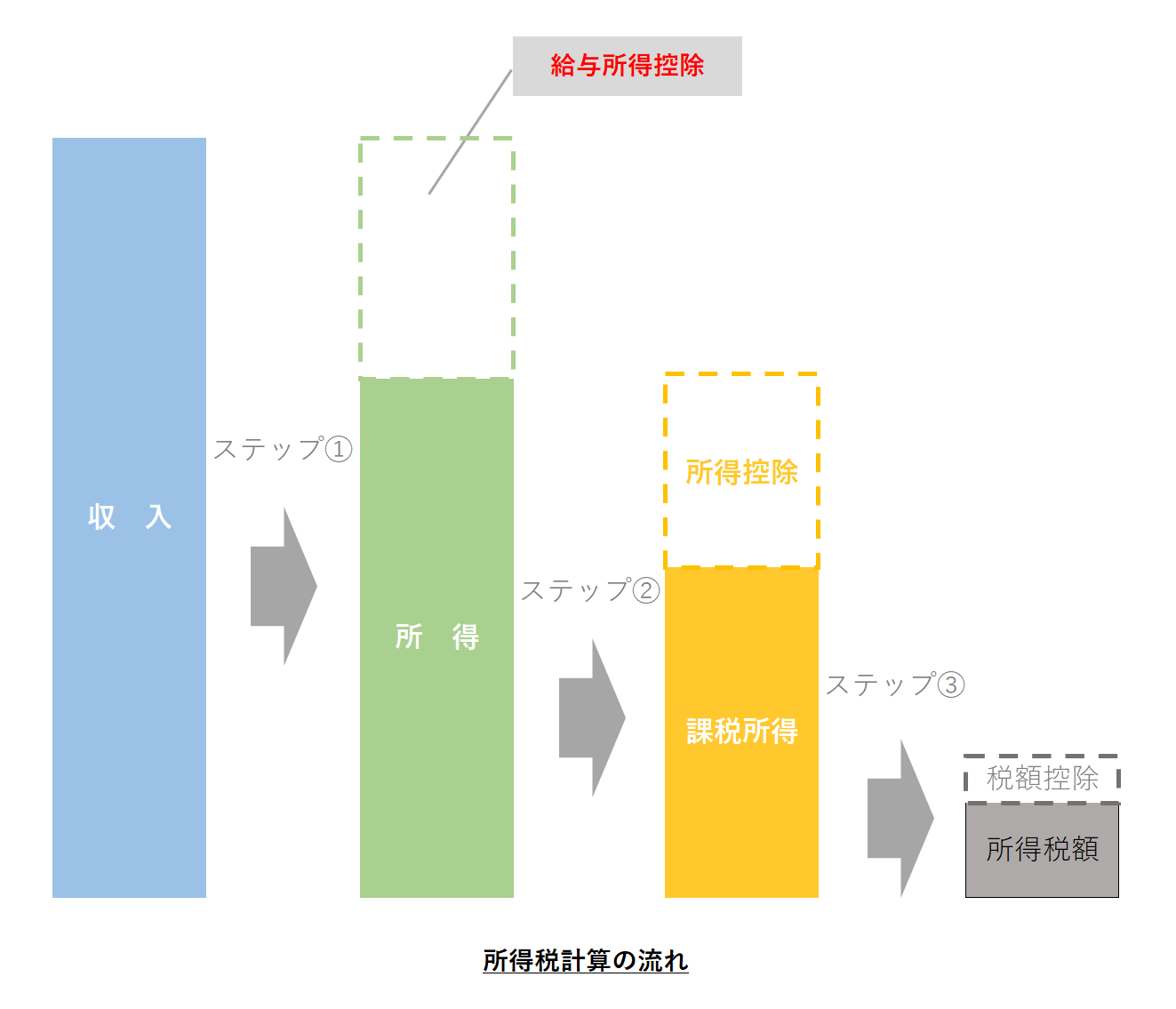

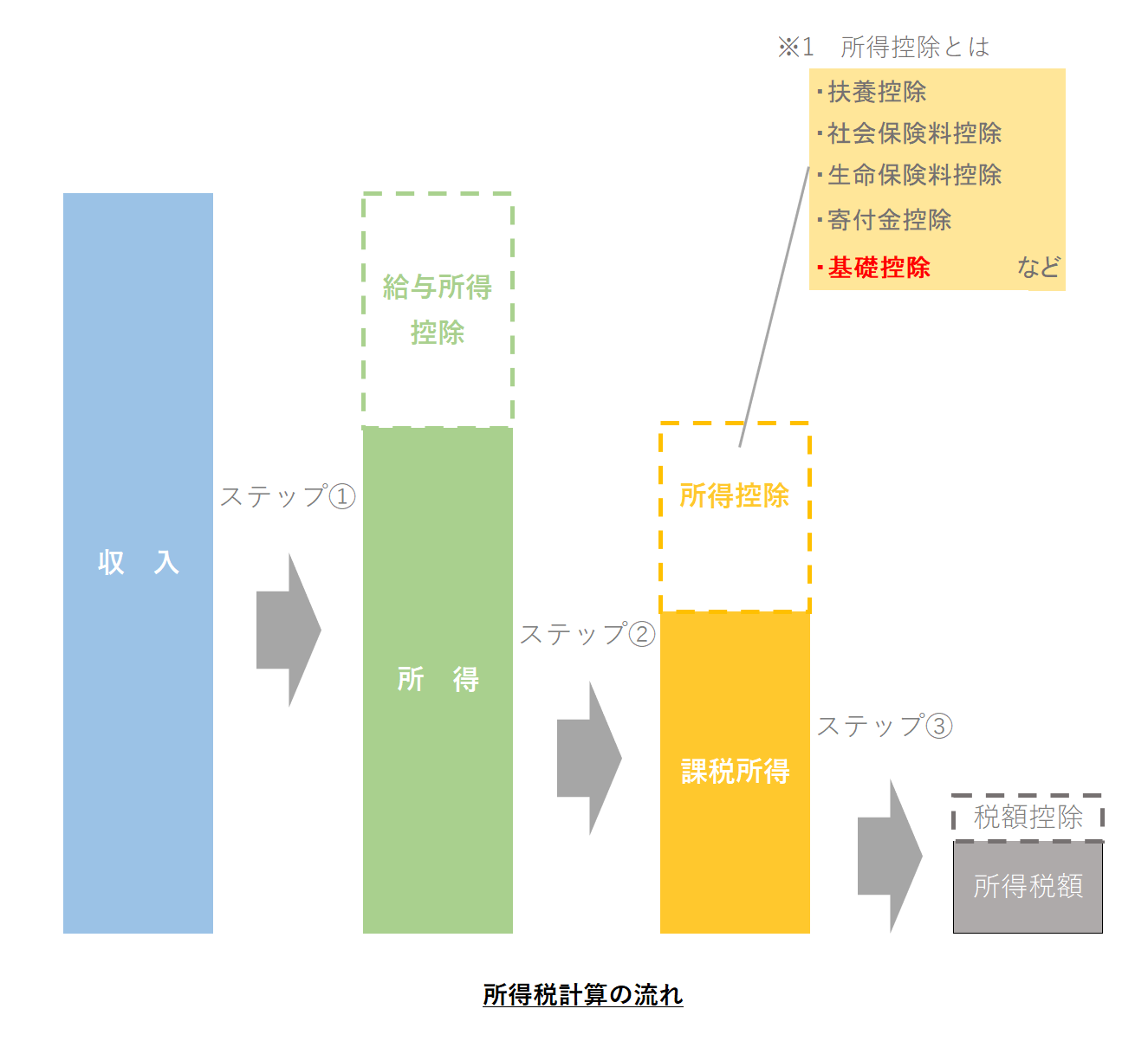

給与所得控除は、給与から差し引くことができる「経費」のような存在です。給与収入だけの人であれば、「給与収入」から「給与所得控除」を差し引いた金額が「所得」となり、そこから、生命保険料控除などの各種所得控除を差し引いた「課税所得」に税率をかけて所得税が計算されます。

基礎控除は、給与所得控除を差し引いた「所得」から、さらに差し引くことができる所得控除の1つです。

所得控除には、生命保険料控除や扶養控除なども含まれます。

このように給与所得控除や、基礎控除の金額が大きくなればなるほど、最終的に課税される所得が圧縮され、所得税額が少なくなります。

所得金額調整控除の創設

所得金額調整控除は、上記の給与所得控除や基礎控除の変更にともない、一部の人の税負担が大きくなりすぎないように創設された控除です。

具体的に所得金額調整控除は、下記の2つに分けられています。

- ① 子ども・特別障害者などを持つ人の所得金額調整控除

- ② 給与所得と年金所得の双方を有する人に対する所得金額調整控除

① 子ども・特別障害者等を有する者等の所得金額調整控除

「子ども・特別障害者等を有する者等の所得金額調整控除」についての概要は、下記のとおりです。

| 条件 | 控除額 |

|---|---|

| (1)その年の給与等の収入金額が850万円を超える居住者 | 給与等の収入金額から850 万円を控除した金額の10%に相当する金額 |

| (2)下記のいずれかの人 | |

| ・特別障害者※1に該当する者 | |

| ・年齢 23 歳未満の扶養親族を有する者 | |

| ・特別障害者である同一生計配偶者を有する者 | |

| ・特別障害者である扶養親族を有する者 |

※1 特別障害者とは次の要件を満たす人のことをいいます。

・身体障害者手帳に身体上の障害の程度が一級又は二級と記載されている人

・精神障害者保健福祉手帳に障害等級が一級と記載されている人

・重度の知的障害者と判定された人

・いつも病床にいて、複雑な介護を受けなければならない方 など

② 給与所得と年金所得の双方を有する人に対する所得金額調整控除

給与所得と年金所得の双方を有する人に対する所得金額調整控除については、

給与所得控除の金額と、公的年金等の雑所得の金額が10万円を超える人が対象となります。

控除額などの具体的な計算は下記のとおりです。

| 控除額の計算式 |

| (給与所得控除後の給与等の金額)+(公的年金等の所得金額)-(10万円) |

| (注1)その給与所得控除後の給与等の金額が10万円を超える場合 → 10 万円 |

| (注2)その公的年金等に係る雑所得の金額が10万円を超える場合 → 10 万円 |

| (注3)上記①の所得金額調整控除の適用がある場合には、その適用後の金額 |

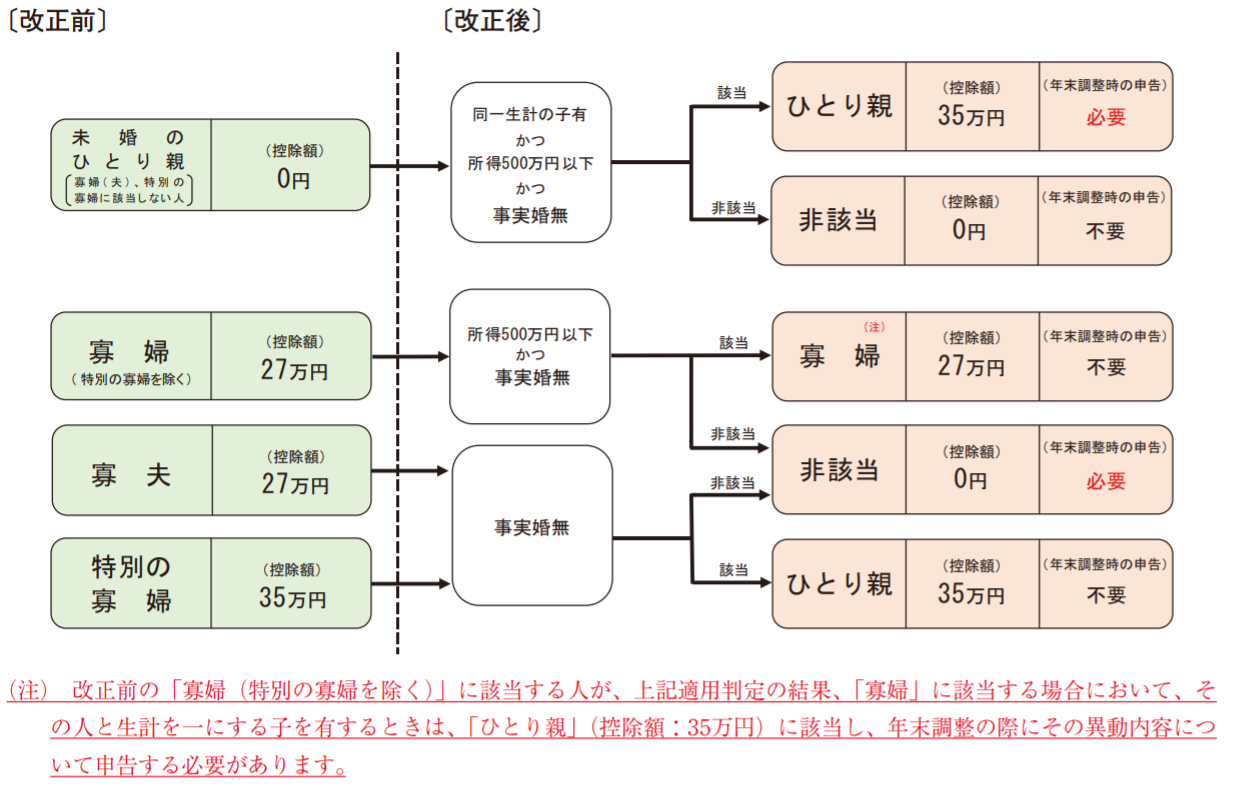

ひとり親控除の創設

2020年の年末調整から新たな所得控除として、「ひとり親控除」が創設されました。

ここでいう「ひとり親」とは、現に婚姻をしていない人、または配偶者の生死の明らかでない一定の人のことをいいます。

ひとり親控除では、下記の条件を満たす場合、35万円を控除できます。

- その人と生計を一にする子※1を有すること。

- 合計所得金額が500万円以下であること。

- その人と事実上婚姻関係と同様の事情にあると認められる人がいないこと。

※1 その人と生計を一にする子とは、

・他の人の同一生計配偶者、または扶養親族とされている人以外で、その年分の総所得金額、退職所得金額、および山林所得金額の合計額が48万円以下の子をいいます。

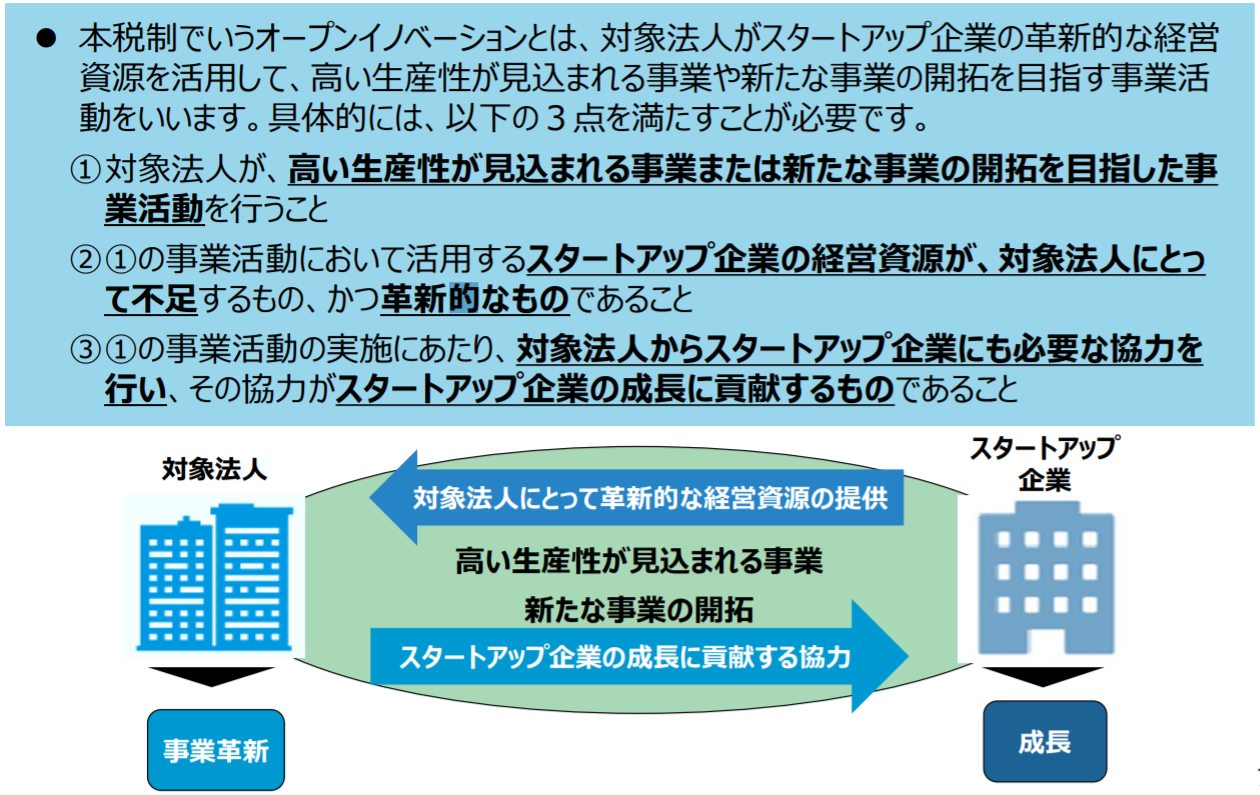

オープンイノベーションの促進にかかる税制の創設

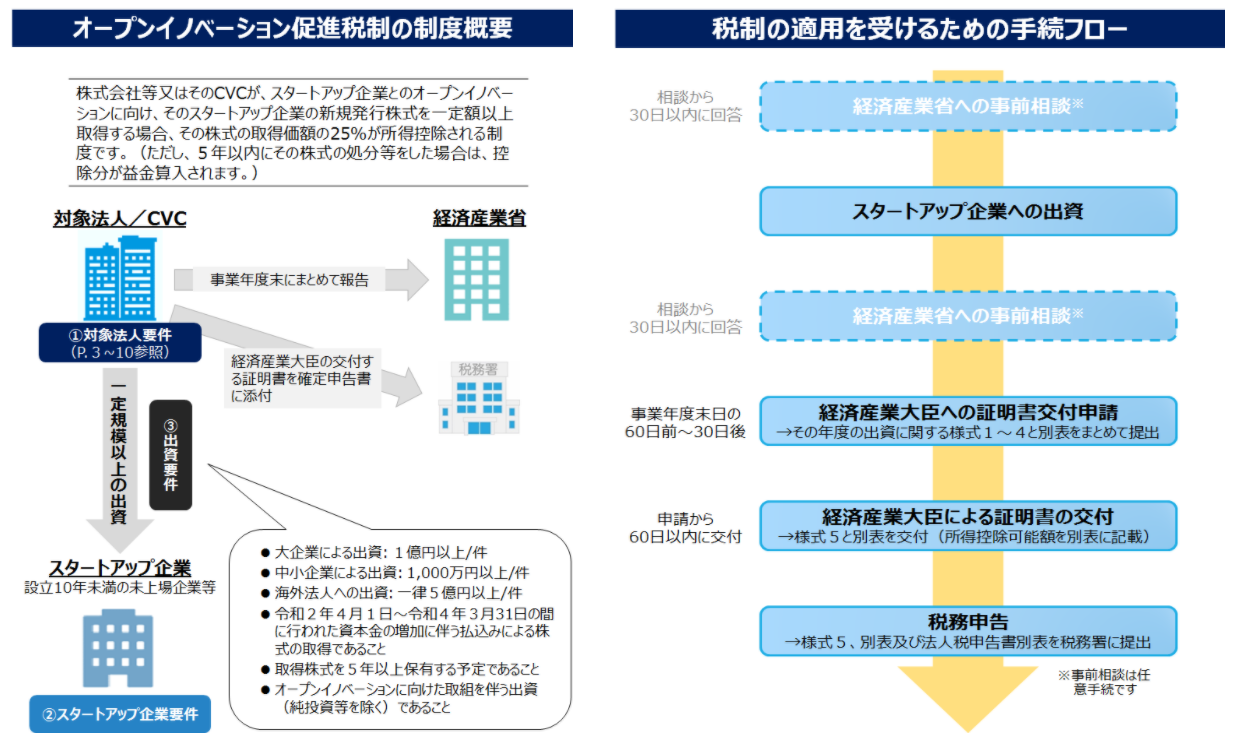

2020年の税制改正により、「オープンイノベーション促進税制」が創設され、スタートアップ企業が新たに発行する株式を、一定額以上取得する場合に適用でき、取得した株式価格の25%を所得から控除できます。

この税制については、オープンイノベーション※1の促進を目的としているため、スタートアップ企業への出資だけでは適用できません。

※1 オープンイノベーションとは、投資をおこなう自社やスタートアップ企業、地方公共団体など幅広い業種の技術やアイデアを集約し、高い生産性を生み出していくなど、革新的なビジネスモデルを目指していく事業活動のことをいいます。

引用:「オープンイノベーション促進税制」について|経済産業省

当税制の適用期間は「令和2年4月1日~令和4年3月31日までにおこなう出資が対象」となっているため、スタートアップ企業などとオープンイノベーションを検討しているのであれば、このタイミングで実行することをおすすめします。

オープンイノベーション促進税制のおもな制度の流れや、制度の概要については、下記のとおりです。

| 対象法人 | 青色申告をおこなう法人でスタートアップ企業とのオープンイノベーションを実施する株式会社など |

|---|---|

| 対象法人が主体となっているCVC※2が出資する場合のCVC | |

| 投資先企業の要件 | 設立10年未満の未上場スタートアップ企業など |

| 出資要件① | 5年以上の株式保有を予定する1件あたり1億円以上の大規模出資 (中小企業は1件あたり、1,000万円以上) |

| 出資要件② | オープンイノベーション要件を満たしている出資であること |

※2 CVCとは、投資を事業活動としていない企業などが、自社のビジネス戦略のためにベンチャー企業に対して投資することをいいます。

オープンイノベーション促進税制を適用するにあたり、必要な手続きなどについては、経済産業省ホームページに記載されているため、投資をおこなう前に必ず確認するようにしましょう。

「オープンイノベーション促進税制」について|経済産業省 経済産業政策局産業創造課

5G導入促進税制の創設

2020年の税制改正では、高速通信が可能になるといわれている「5G」の導入にともない、

- 全国の5G基地局の前倒し整備

- ローカル5Gの整備

これらの設備投資を一定の導入計画に従っておこなった場合、以下の2つのいずれかを選択することができます。

- 取得価格の15%の税額控除

- 取得価格の30%の特別償却

| 対象者 | 対象となる設備投資 | 当税制を適用した場合の措置 |

|---|---|---|

| ローカル5G※1用無線局の免許人 | 機械装置等※2 | ・取得価格の15%の税額控除 または ・取得価格の30%の特別償却 |

| 固定資産税を3年間、1/2とする | ||

| 携帯通信事業者 | 機械装置等※3 | ・取得価格の15%の税額控除 または ・取得価格の30%の特別償却 |

※1 ローカル5Gとは新たな5Gの通信回線を国から割り当てを受け、基地局を設置することで、一定の範囲内にある端末に限り、5G通信を使用できる通信方法のことをいいます。

ローカル5Gを導入するには、あらかじめ免許申請をおこなう必要があるため注意が必要です。

※2 対象設備としては、次のようなものがあげられます。

・送受信装置

・アンテナなどの空中線

※3 対象設備としては、次のようなものがあげられます。

・送受信装置

・アンテナなどの空中線

・通信モジュール

・コア設備

・光ファイバー

引用:「5G投資促進税制」等を受けるための、 「特定高度情報通信技術活用システム導入計画」 (ローカル5G)に係る認定申請について|経済産業省

「税額控除」と「特別償却」のどちらを適用するかについては、事業者の状況によって異なるため、当税制を適用する際には、税理士などに相談することをおすすめします。

交際費等の損金不算入制度について

交際接待費等の損金不算入制度※1は、原則としての取り扱いではなく、「租税特別措置法」という適用期限が設けられている規定となっており、2020年の改正において、その適用期限が2年延長され、令和4年3月31日までとなりました。

また、損金算入に関する特例の適用期限も2年延長され、令和4年3月31日までとなりました。

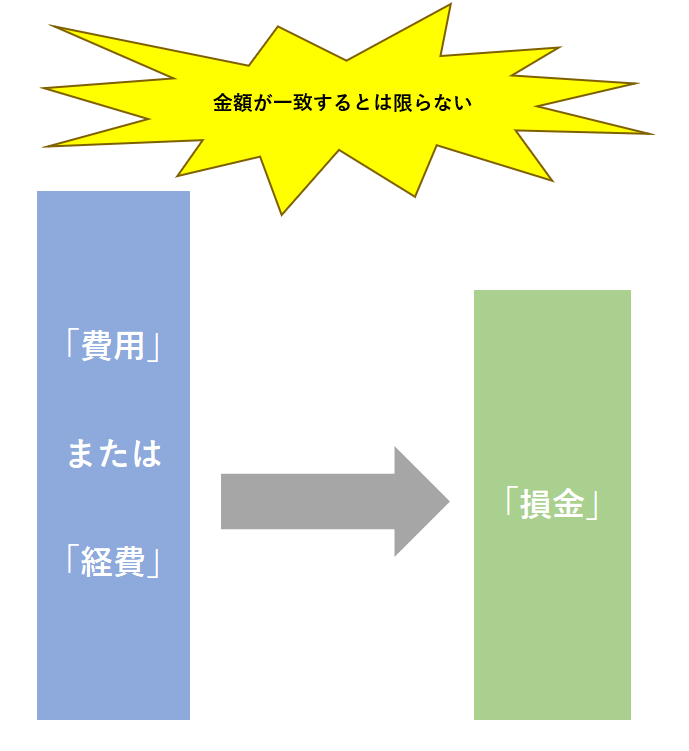

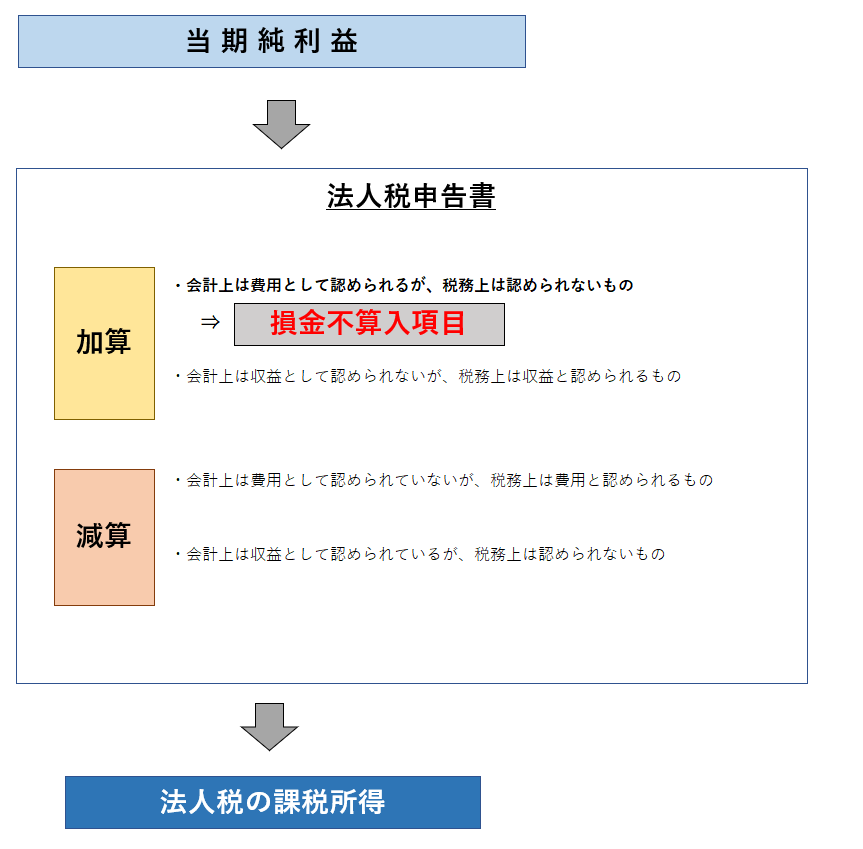

交際接待費については、会計上の取り扱いと税務上の取り扱いが異なるため、必ずしも

「 会計上の費用 = 税務上の損金 」になるとは限りません。

そのため、実務においては、「会計上は費用として収益から差し引くことができても、税務上は損金として益金から差し引くことができない」という現象が発生します。

このように、会計上と税務上で取り扱いが異なる勘定科目については、法人税を計算する際に申告調整をおこなう必要があります。

交際接待費の限度額の計算については、法人の資本金などの金額などによって異なり、具体的には下記のとおりです。

<期末の資本金の額又は出資金の額が1億円以下である等の法人>

損金不算入額は、次の①~②のいずれかの金額

- ①飲食その他これに類する行為liのための費用の50%を超える部分

- ②交際接待費のうち、「800万円×当事業年度の月数÷12か月」を超える部分

<上記以外の法人> ※平成26年4月1日以後に開始する事業年度

損金不算入額は、次の①の金額

- ①飲食その他これに類する行為のための費用の50%を超える部分

<上記以外の法人> ※令和2年4月1日以後に開始する事業年度

損金不算入額は、次の①、または②の金額

- ①期末の資本金、または出資金の額が100億円を超える法人の場合

支出する交際接待費などの額の全額

- ②上記の①以外の法人

飲食その他これに類する行為のための費用の50%を超える部分

引用:No.5265 交際費等の範囲と損金不算入額の計算 2 損金不算入額の計算|国税庁

交際接待費の損金不算入額を計算する際には、交際接待費に該当する内容であるかも確認しておく必要があるため注意が必要です。具体的な交際接待費の内容については、下記を参考にしてください。

一部引用により抜粋:No.5265 交際費等の範囲と損金不算入額の計算|国税庁

※1 交際接待費等の損金不算入制度とは

会計処理において、交際接待費として費用に計上したものを、法人税の課税所得を計算する際に、一定の計算にもとづいて損金から除外する制度のことを「交際接待費等の損金不算入制度」といいます。

たばこ税の見直し

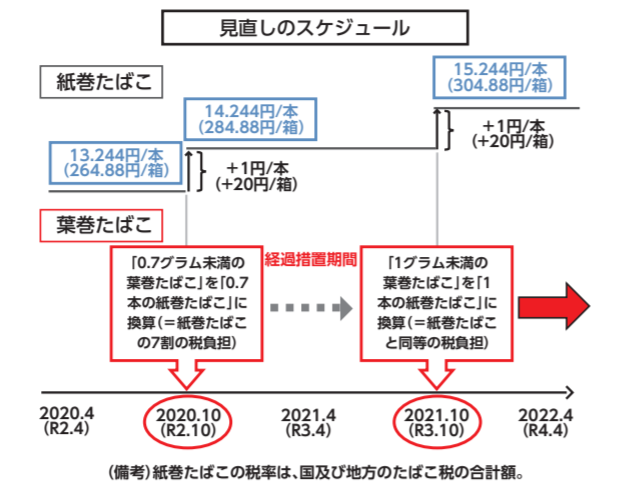

2020年の税制改正により、軽量な葉巻たばこ(1本あたり1g未満)については、重量に応じて課税されていましたが、今回の改正により、葉巻たばこ1本を紙巻たばこ1本に換算する方法となりました。

| 改正前 | 改正後 | ||

|---|---|---|---|

| 種類 | 課税方式 | 種類 | 課税方式 |

| 葉巻たばこ | 重量単位 | 葉巻たばこ | 本数単位 |

| 紙巻たばこ | 本数単位 | 紙巻たばこ | 本数単位 |

なお、たばこ税率の変更スケジュールについては、一定の経過措置が設けられており、段階的に移行することになっています。

具体的なスケジュールについては下記のとおりです。

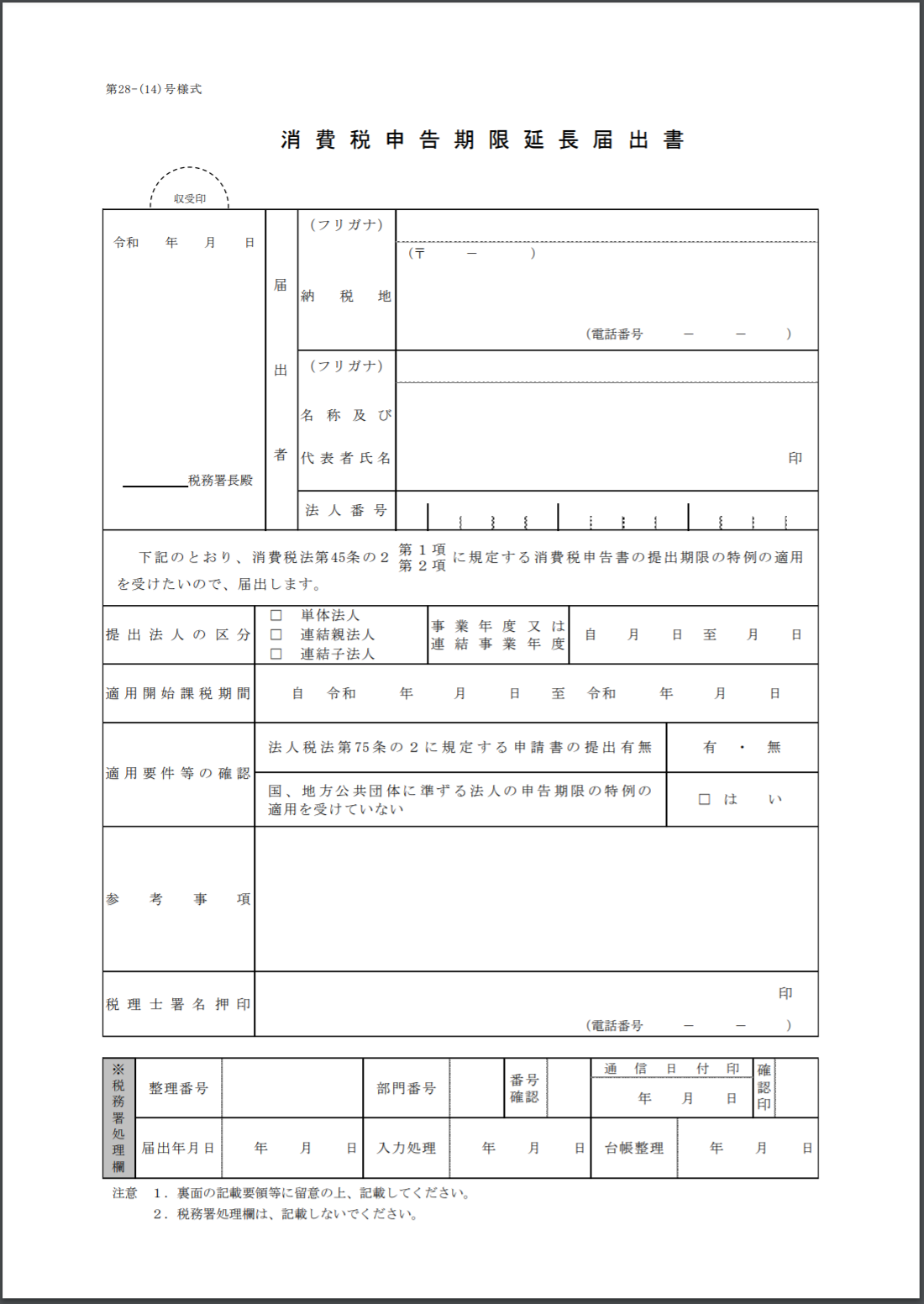

法人に係る消費税の申告期限を延長する特例の創設

2020年の税制改正により、法人税の申告期限の延長の特例を受ける法人については、消費税の申告期限についても延長することができます。

消費税の申告期限の延長の特例についての概要は下記のとおりです。

| 対象法人 | 消費税の確定申告書を提出すべき法人 (法人税の申告期限の延長の特例の適用を受ける法人) |

|---|---|

| 特例内容 | 消費税の確定申告期限を1か月延長することができる |

| 適用要件 | 適用を受けようとする事業年度終了の日の属する課税期間の末日までに届出書を納税地を所轄する税務署に提出 |

提出が必要な届出書については、次の届出書となっています。

「消費税申告期限延長届出書」

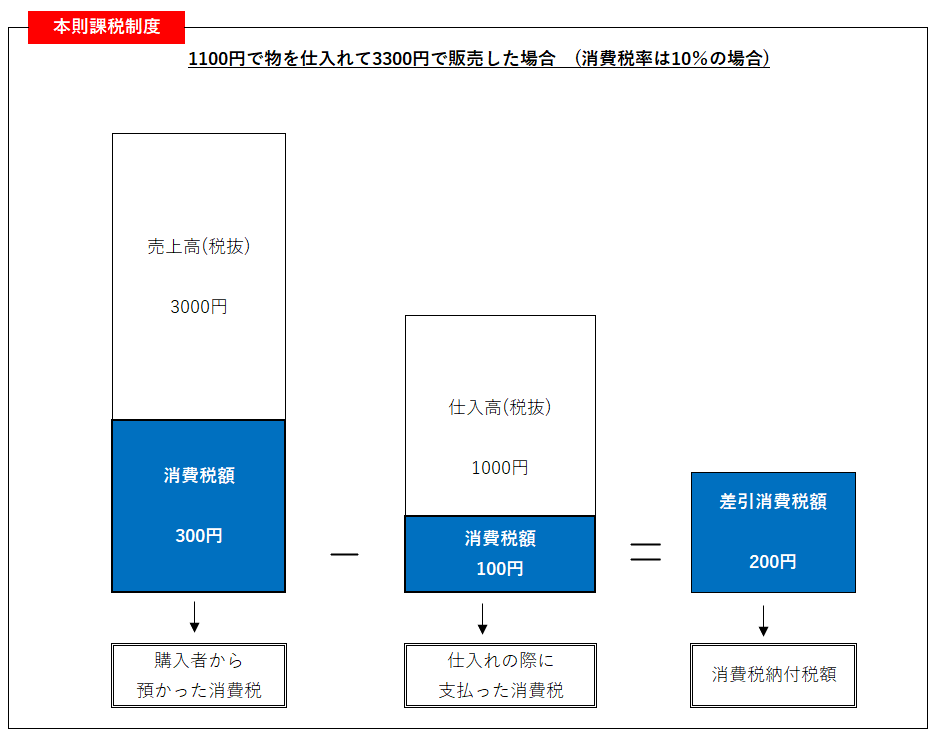

居住用賃貸建物の取得に係る消費税の仕入税額控除制度の適正化

2020年の税制改正により、居住用の賃貸建物(住宅の貸付の用に供しないことが明らかな建物以外※1)を取得する際の仕入税額控除※2が適用できなくなりました。

適用開始時期については、令和2年10月1日以後となっていますが、令和2年3月末までに契約を締結し、契約にもとづき、令和2年10月1日以後に取得した居住用賃貸建物については、上記の制限は適用されません。

※1 住宅の貸付けの用に供しないことが明らかな建物とは、建物の構造や建物内の設備により、住宅の貸付けの用に供しないことが客観的に明らかな場合のことをいいます。具体的には、建物すべてが店舗である建物などが該当します。

そのため、店舗兼住宅のような場合は、住宅の貸付け部分とそれ以外の部分とに合理的に区分することで、一部を仕入れ税額控除の対象とすることができます。

※2 原則的な方法で消費税の計算をおこなう際は、

「①売上に含まれる消費税」から「②費用の中に含まれる消費税」を差し引いて、納税額を計算します。このときの②の部分を仕入税額控除といいます。

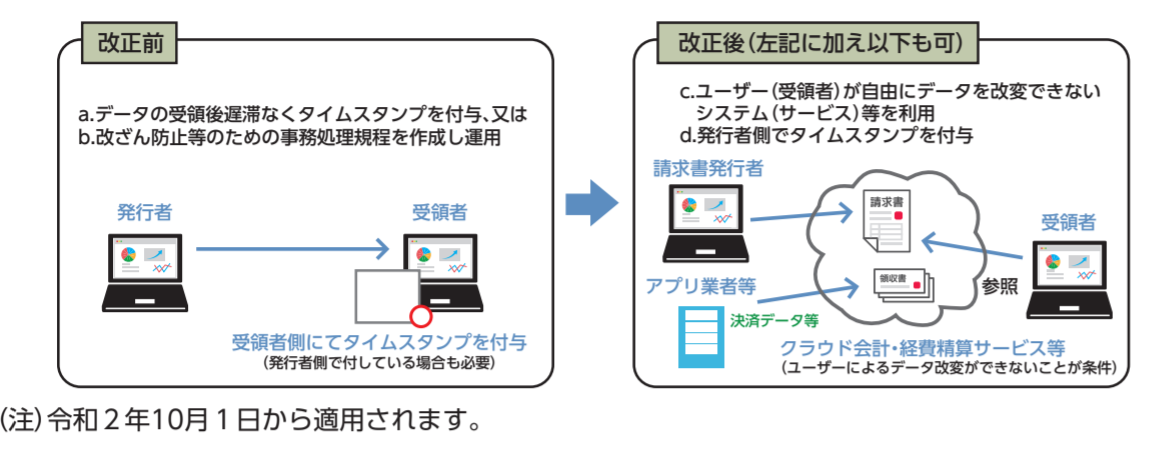

電子帳簿等保存制度の見直し

2020年の税制改正により、取引先などから受け取った請求書などのデータを、電子媒体で保存する場合の要件が見直されました。

これまでは、次の①、または②の条件を満たしていなければなりませんでした。

- ①取引先からのデータを受領後はタイムスタンプ※1を付与すること

- ②データ改ざん防止などの観点から、事務処理規定を作成すること

しかし、2020年の税制改正によって、上記の①~②に加えて、下記の③~④も追加されています。

- ③受領者が自由にデータを改変できないシステムなどを利用すること

- ④発行者側でタイムスタンプを付与すること

利子税・還付加算金等の割合の引下げ

2020年の税制改正により、令和3年1月1日以後の期間に対応する、利子税および還付加算金の割合が引き下げられます。

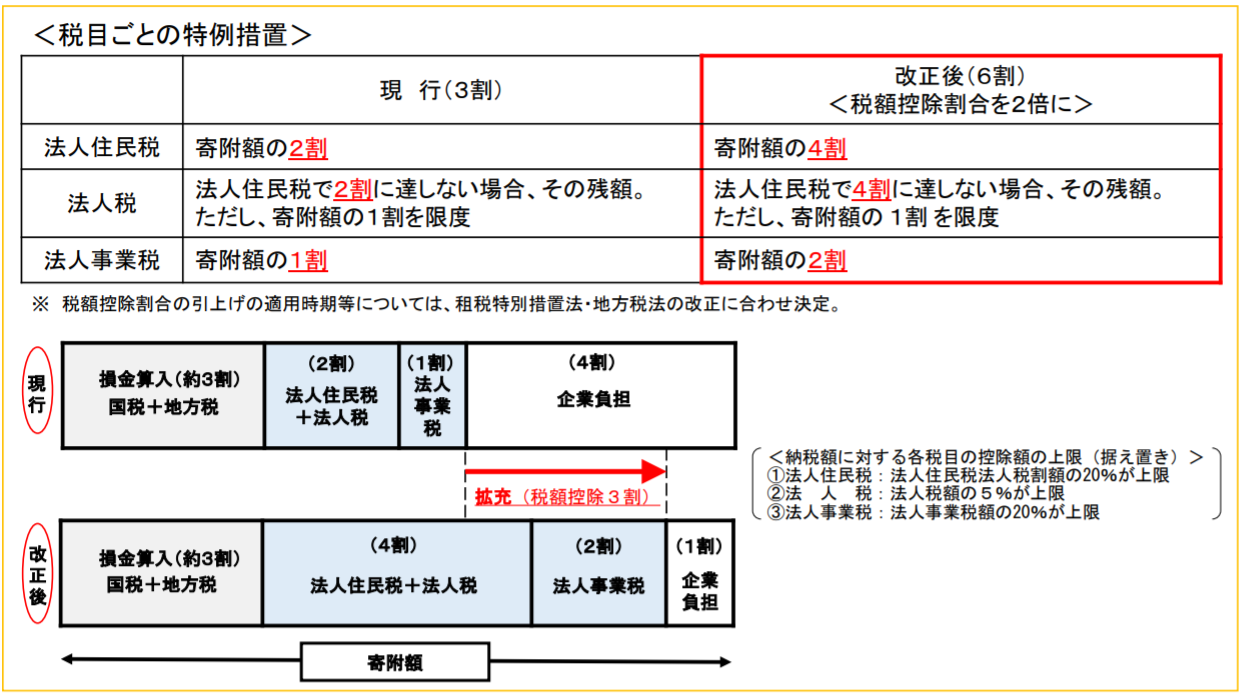

認定地方公共団体の寄付活用事業に関連する寄付をした場合の法人税額の特別控除制度について

法人が寄付をおこなった場合には、一定の計算のもとで損金算入額が計算されますが、2020年の税制改正により、法人が地域再生法における認定地方公共団体が行う「まち・ひと・しごと創生寄付活用事業」に関連する寄付金※1を支出した場合は、通常とは異なる計算方法で損金算入額が計算されます。

令和2年度税制改正 企業版ふるさと納税の拡充・延長|内閣府ホームページ

それぞれの税金の上限額については、上記の表のとおりですが、下限額が「10万円以上」となっているため注意が必要です。

そのため、企業版ふるさと納税においては、自社の控除上限額を計算しておくことで、最適な寄付額を計算できます。

しかし、その計算については、

- 事業年度の課税所得

- 事業年度の繰越欠損金

- 自治体の税率

などの項目が必要になってくるため、具体的な計算をおこなう際には税理士などに相談するようにしましょう。

※1 法人が地域再生法における認定地方公共団体が行う「まち・ひと・しごと創生寄付活用事業」に関連する寄付金とは、内閣府が認定した地方公共団体が実施する地方創生に関するプロジェクトに対しておこなわれた寄付金のことをいいます。

どのようなプロジェクトが認定されているかどうかは、下記の内閣府のホームページで確認できるため、企業版ふるさと納税を検討する際は必ず確認するようにしましょう。

まとめ

税制改正は事業者だけでなく、サラリーマンなどすべての国民に影響をあたえる非常に重要なことです。特に事業者にとっては納める税額に大きな影響をあたえる場合があるため、税制が改正されるたびに内容を確認していく必要があります。

税制改正の内容を把握しないまま、事業をおこなっていくと、

- 活用できた税制を活用しないまま申告し、無駄な税金を納めてしまう

- 活用する予定だった税制がすでに廃止され、予想外の税金が発生してしまう

- 年末調整に誤りがあり、従業員とのトラブルの原因となる

などさまざまな問題を引き起こす可能性があります。

そのため、毎年の税制改正の内容については、正しく把握しておく必要があります。

しかし、事業をおこないながら、専門用語や専門知識を有する税制改正の内容を、すべて把握することは決して容易ではありません。

そこで、毎年の税制改正の内容や、税務に関する知識が豊富な税理士に業務を依頼することで、これらの問題を解決することができます。

税理士に業務を依頼することで、自分では気づくことができなかった税制などを活用することにより、税金が低く抑えることができる場合もあるため、まずは気軽に相談してみてはいかがでしょうか。