長期投資は、金融機関の営業員やベテラン投資家などが「投資の基本」としてよく挙げる投資方法です。実際に株式や投資信託などの金融商品を長期保有すると、リスクの低減や安定した収益性につながることが傾向として出ています。これから投資を始めたい初心者の方は、まずは長期投資での投資からスタートするのもよいでしょう。

当記事では長期投資の概要や短期投資との違い、長期投資の複利効果、メリット・デメリットなどについて解説します。

長期投資とは?短期投資との違いや投資できる商品

長期投資とは、短時間で売買を繰り返すのではなく、数年~数十年の長期に渡って金融商品を保有し利益を出す投資方法です。「数十年先の投資先の成長を期待して投資するイメージ」になります。

以下では長期投資について「短期投資との違い」「長期投資ができる金融商品」などを解説します。

長期投資と短期投資の違い

短期投資とは、数日・数ヶ月単位の短期間や資産価値が目標値になった時点で、金融資産の売買を行う投資方法です。いわゆる「デイトレード」「スイングトレード」のイメージになります。

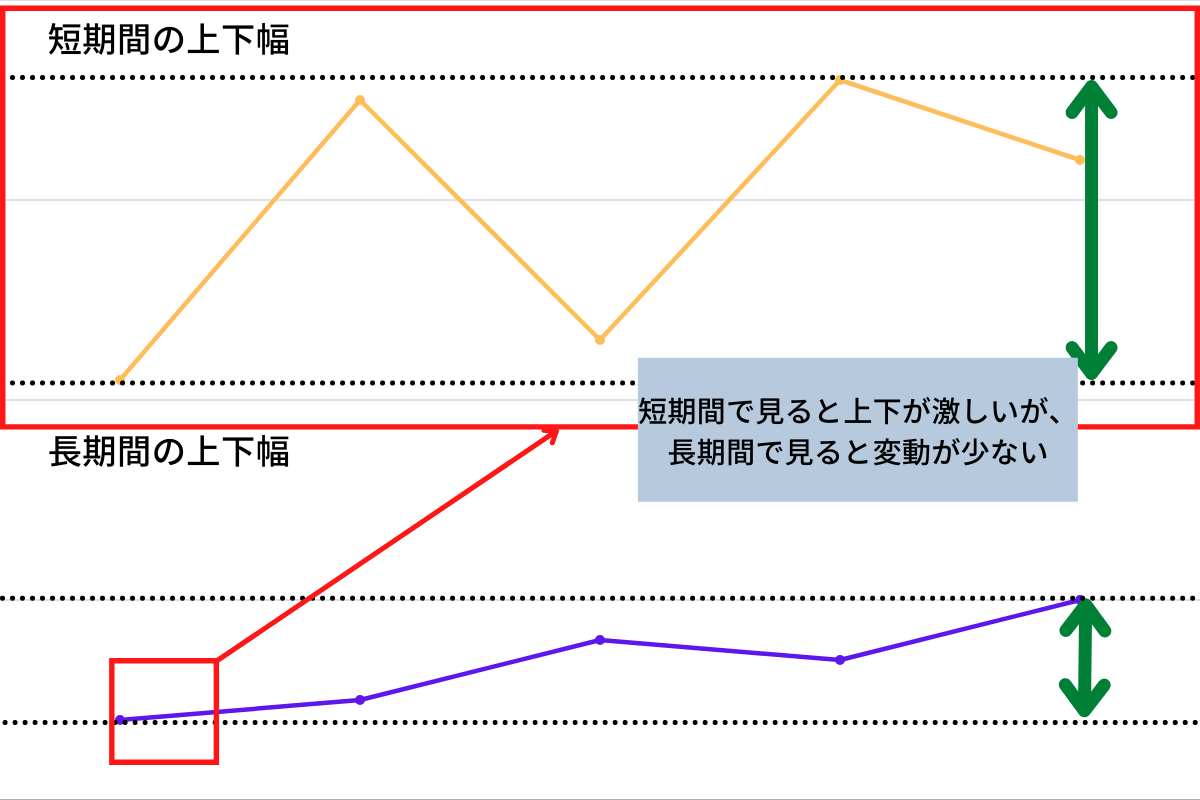

長期投資と短期投資の大きな違いは、リスクとリターンの関係です。投資におけるリスクの意味は「価格が変動する可能性」、リターンの意味は「資産運用で得られる成果」です。つまり、リスクが大きいとは、リターン幅が大きいハイリスクハイリターンの関係を表します。

金融商品の価格は、短期間保有であるほどリターンの振れ幅が大きくなる傾向があります。しかし同じ銘柄でも数年・数十年単位で見ると、リターン幅がそれほど大きく振れず、リスクが小さくなっているケースは珍しくありません。

たとえば「価格が1万円だったが、1ヶ月後には5,000円になった銘柄」でも、「3年後には1万500円になった」となると、「3年間で500円値上がりした銘柄」です。同じ銘柄でも印象が大きく変わります。

短期投資は金融商品の価格を定期的にチェックし、安いときに買って高いときに売るを繰り返します。一方で長期投資は、数十年後の投資先の成長を期待し、順調に成長して価格が上がるのを気長に待つ投資方法です。

長期投資ができる金融商品一覧

長期投資ができる主な金融商品の名称と特徴の一覧は次のとおりです。

| 概要 | 投資の種類 |

|---|---|

| 株式投資 |

|

| 投資信託 |

|

| 債券 |

|

| 不動産投資 |

|

アパートやマンションに投資し、家賃収入や不動産の売買益などを得る投資方法

建物として現物が残るため、長期投資の適性あり

長期投資の特徴は複利効果!資産が増える仕組みとは

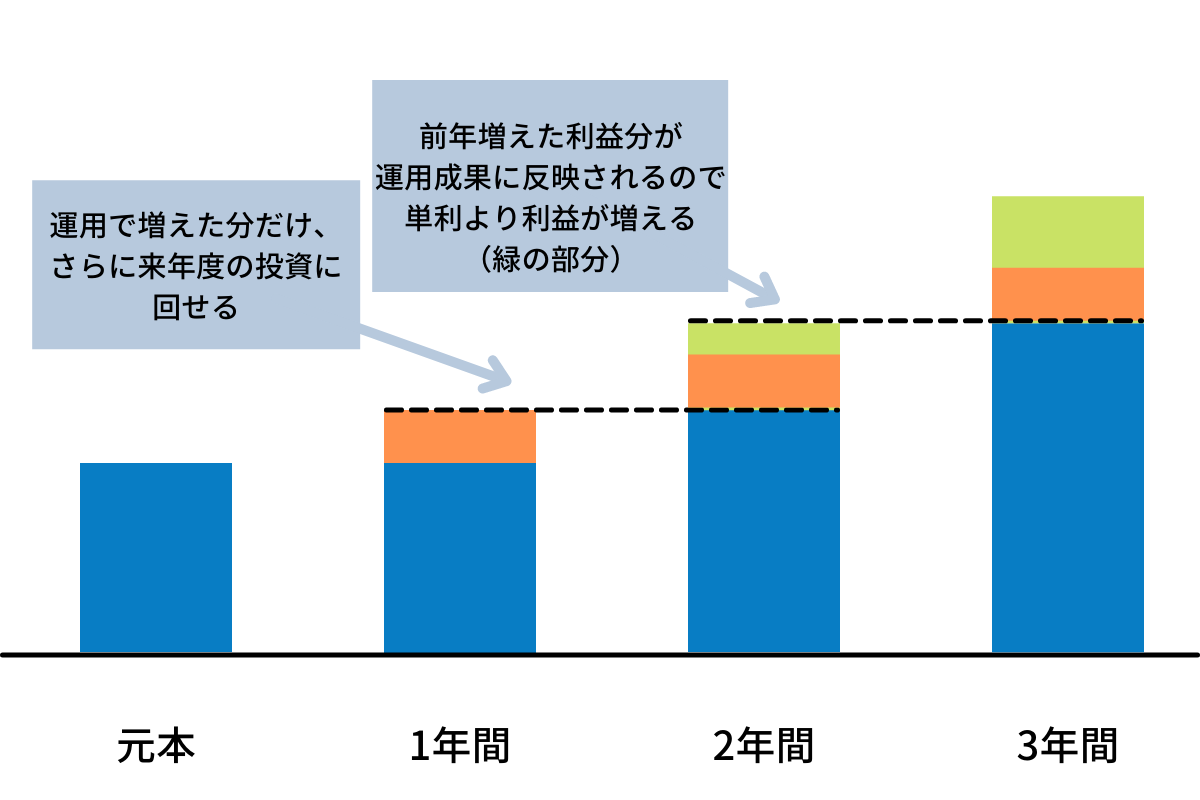

長期投資で利益を得るには、長期保有による「複利効果」が重要になります。

複利効果とは、投資した金融商品で得た利益を再び投資に回し、より多くの利益を生んでいく効果のことです。たとえば100万円の投資で1万円の利益が出たら、次の年は100万円+1万円の101万円を元本とします。

一方で単利とは、最初に投資した元本分のみに利息がかかっていく計算方法です。100万円の投資で1万円の利益が出ても、次の年は1万円を投資に回さず、元本100万円のままで投資を続けていきます。

簡単な計算式を見ていきましょう。

まず元本が100万円・年利3%と仮定すると、1年目の利益は「1万円×3%」で30,000円です。

ここで単利だと2年目以降も10,000円×3%で計算を継続していき、2年目は元利合計で103万円+30,000円=106万円、3年目は109万円になります。

次に複利効果のケースを見ます。2年目の計算式は(元本+利息)×年利の「100万円+30,000円×3%」です。

すると2年目の元利合計は103万円円×3%=106万900円と、単利より900円増加しています。3年目だと106万900円×3%=109万1,827円と、単利より1,827円の増加です。

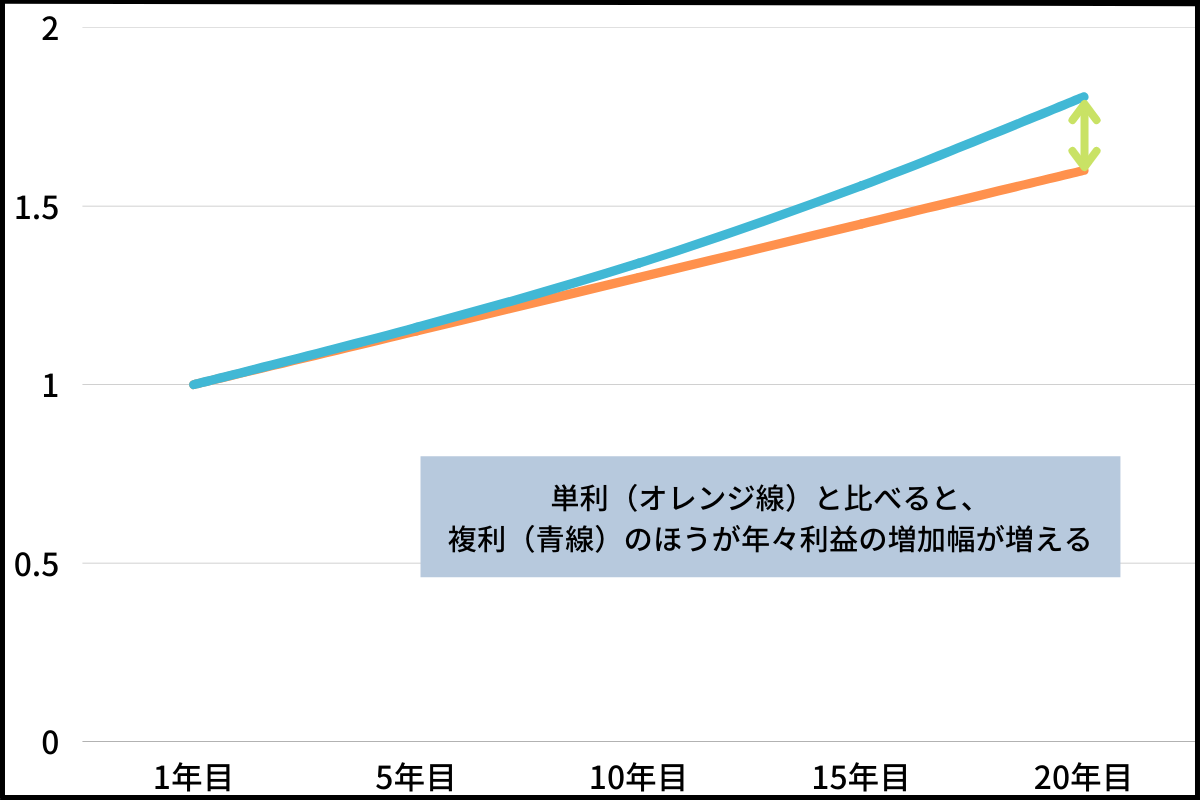

上図のように、複利効果は運用期間が長いほど効果が大きくなります。そのため、長期投資の利益と複利効果は、密接に関わっていると言えるのです。

なぜ投資初心者には長期投資がおすすめ?メリットを解説

「投資初心者は短期投資よりも長期投資」「長期投資は投資の基本」などと、投資界隈ではよく耳にします。長期投資を初心者に向いているとされる理由は、「収益の安定性」「低コスト」「メンタルのコントロール面」の3つが挙げられます。

メリット1.安定した収益を見込める

長期投資は、短期投資と比べると安定した収益を見込める投資方法です。

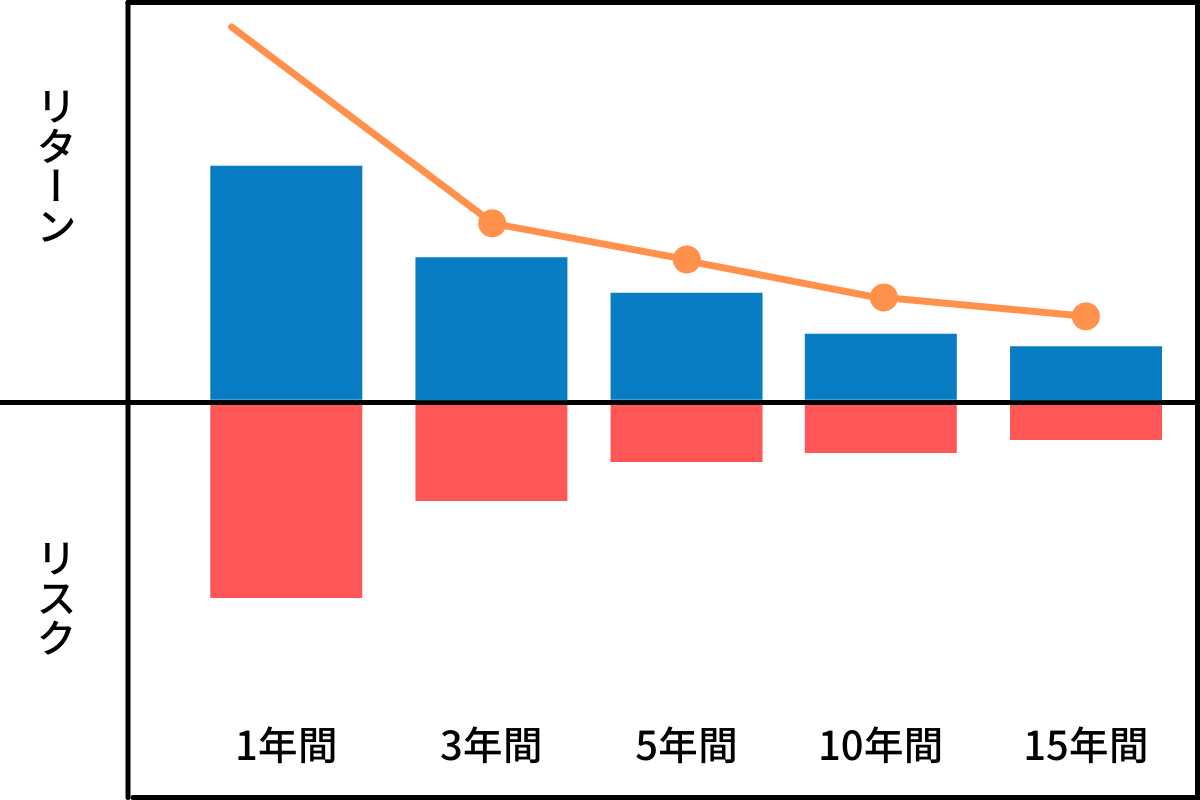

一般社団法人投資信託協会やみずほ証券、野村証券といった複数の組織による調査を見ると、TOPIX(東証株価指数)配当込み指数や各社の金融商品の「投資におけるリスクとリターン」は、金融商品の保有期間が長いほどバラつきが減り安定していくとの結果が出ています。

下図は金融商品の長期保有における、リスクとリターンの傾向を簡単に表した図です(過去の傾向であり、将来の投資成果の示唆や保証をするものではありません)。

多くの調査では、数十年単位の長期投資による平均のリターン率は+4%前後に収束するという結果が見られます。少なくとも2021年までの過去データの結果では、長期投資は安定して収益を得られるメリットがあると言えるでしょう。

また長期投資は大きな損失となる可能性が低い分、投資初心者も始めやすい投資方法になります。ただし上記のデータは「長年生き残った企業のデータ」との見方もあり、途中で倒産する企業のことも考えると、最初に購入する銘柄は慎重に選ぶ必要があります。

メリット2.時間的コストや金銭的コストを抑えられる

長期投資は、以下に示した時間的コストや金銭的コストを抑えられる投資方法です。

- 短期投資より金融商品の売買回数が少なくなるので、売買手数料や信託財産留保額などが抑えられる

- 購入後は原則として保有するのみなので、銘柄の選定や株価チャートの確認などの時間を削減できる

- 原則として利確するのが数十年後なので、毎年の確定申告や納税の手間が少なくなる

まとまった資金や時間が短期売買の投資より少ないため、長期投資は初心者でも比較的始めやすいといえます。

メンタル面で落ち込む可能性が低くなる

金融商品の価格は日々変動していますが、長い目で見れば1日や1ヶ月あたりなどの短期間での値動きはわずかなものです。一時的に株価暴落があったとしても、先の説明のとおりリスク・リターンの幅は徐々に安定するとの結果も出ています。

そのため長期投資は、短期投資やFXのように値動きを追いかけて一喜一憂したり、株価チャートに張り付いて売買のタイミングを見計らったりする必要がなくなります。初心者でもメンタルを落とすことなく、腰を据えた投資活動が可能です。

失敗の可能性もある?長期投資のデメリット

長期投資は安全性の高い投資方法と言われるものの、デメリットもいくつか存在します。以下では長期投資のデメリットや、デメリットによる失敗について解説します。

短期投資のような短期間での利益が見込めない

長期投資は数十年単位での保有が原則であるため、短期投資のように数日・数ヶ月でいきなり利益を出すのが難しい投資方法です。最終的な利益が確定するのは、数十年経過後に投資商品を売却したタイミングになります。

株式の配当金や投資信託の分配金、不動産の家賃収入は定期的に受け取れる可能性があります。しかし金融商品をすべて現金化しない限りは、現金として投資分を回収できるのは当分先になるでしょう。

リスクゼロではなく失敗して資産が減る可能性もある

データ上、長期投資は短期投資や投機的な投資と比べて安全性が高いものの、元本割れや損失となる可能性はゼロではありません。投資のリスクは、長期投資や短期投資に限らず存在します。投資におけるリスクには次のものがあります。

| リスクの種類 | 概要 |

|---|---|

| 株価変動リスク | 政治や経済、企業業績などの影響で株価が上下する可能性 |

| 信用リスク(デフォルトリスク) | 株式や国債を発行する組織が経営不振・倒産などで返済能力がなくなる可能性 |

| 流動性リスク | 金融商品を自分が思うタイミングで売買できない可能性 |

| 金利変動リスク | 市場金利の変動によって、主に債券価格が上下する可能性 |

| 為替変動リスク | 為替相場の変化で円高やドル安となり、外貨の金融商品の価格が変動する可能性 |

長期投資であっても上記のリスクを考慮しましょう、生活資金や借金での投資ではなく、余剰資金での投資が大切です。

将来予想が難しい

長期投資は数十年後の動向を見越して行う投資ですが、5年・10年先の企業業績や株式市場を予想するのは困難です。

たとえば、メガベンチャーの代表格である株式会社サイバーエージェントの株価を見てみましょう。2010年末の株価が約200円だったのに対し、2021末では約1700円と9倍弱も伸びています。2010年末の時点で、これほど大きな企業になると予想できた投資家は多くないのではないでしょうか。

また、リーマンショックや新型コロナウイルスなどの予想できない出来事によって、好調だった企業が倒産・事業縮小を余儀なくされた例も珍しくありません。

株価3,000~4,000円で数年間推移していたJALは、コロナ禍の影響で2020年1月から株価が一時期約1,700円台まで落ち込みました。2022年2月現在は2,200円台と、2年経った後でもかつての水準を取り戻せていません。

逆にWeb会議システムやゲーム開発などを行う企業は、テレワークや外出自粛などの影響で需要を掴み、業績を伸ばしている傾向が見られました。

以上に挙げた例のように、数十年後の市場は現時点からは予想もできない動きを見せる可能性があります。

長期投資と相性のよい「分散投資」と「積立投資」

長期投資を行う際は、併せて「分散投資」と「積立投資」を行うことで、さらにリスクが低減する可能性があります。どちらも長期投資とも相性がよい投資方法であるため、投資初心者は一度実施を検討してみてください。

分散投資

分散投資とは、銘柄や投資タイミングをバラけさせることでリスクに備える投資方法です。投資において分散できるものとして、次のものが挙げられます。

| 分散の種類 | 概要 |

|---|---|

| 金融資産の分散 |

|

| 銘柄の分散 |

|

| 時間の分散 | 100万円の投資を1回で行うのではなく、10万円×10回に分けるといった時間で分散する手法 |

| 地域の分散 | 外国株式・債券を購入する際に、投資先をヨーロッパ・アジア・中東などの国や地域別に分散する手法 |

分散投資をしておくと、1つの投資先の価値が大きく変動しても、他の金融資産でカバーできます。将来の値動きが予想しづらい長期投資においては、分散によってリスクを抑える方法は有効です。

積立投資

積立投資とは、毎日・毎週・毎月といった一定のタイミングで継続的に投資する方法です。

積立投資の代表的な手法には「ドルコスト平均法」があります。ドルコスト平均法とは、毎月の投資金額を固定して購入する投資方法です。たとえば1万円で購入すると決めた場合、株価が1,000円であれば10枚、株価が2,500円であれば4枚購入します。

自動的に「安いときに多く購入し、高いときは購入量を抑える」という購入計画になるため、平均の買付金額が安くなる効果が見込めます。コツコツと利益を挙げる長期投資と相性のよい投資方法といえるでしょう。

また積立投資のメリットとして、少額からスタートできる、購入金額や時期が決まっていて悩む必要がない、時間の分散が自然にできるなどが挙げられます。

初心者が長期投資を失敗しないためのポイント

投資には絶対の正解は存在しないものの、失敗する確率を少しでも抑えるためのポイントはあります。具体的には次のとおりです。

- 投資信託で始めてみる

- NISA口座やつみたてNISA口座で始めてみる

- ネット証券で手軽かつコストを抑えて始める

- IFAに相談してみる

以下では、初心者が長期投資を失敗しないためのポイントを解説します。

投資信託から始める

長期投資を始める際、最初は投資信託から購入してみることをおすすめします。理由は次のとおりです。

- 投資信託はさまざまな資産・銘柄を組み合わせた商品であるため、最初から分散投資になる

- 商品によっては100円~といった少額投資から始められるので、まとまった資金が必要なくなる

- 投資の専門家が代わりに運用してくれる

- 一定の商品ならつみたてNISAの非課税投資枠20年が使える など

投資信託なら、株式投資や不動産投資のみで運用するよりも、元本割れや大きな損失の可能性を減らしやすいです。始めは投資信託からスタートし、少しずつ投資活動に慣れていくのも1つの方法になります。

NISAやつみたてNISAで始める

投資初心者は、一般NISA(新しいNISA)やつみたてNISAを使っての長期投資をおすすめします。NISAとは非課税口座のことです。

本来、金融商品で得た利益には約20%の金融所得税が発生しますが、NISA口座での取引なら一定の投資金額で発生した利益が非課税になります。非課税枠内に収まれば、確定申告の必要もありません。

NISA口座とつみたてNISA口座の概要は次のとおりです。

| 一般NISA口座 (2023年12月31日まで) |

新しいNISA口座 (2024年1月1日から) |

つみたてNISA | |

|---|---|---|---|

| 対象になる金融商品 | 上場株式・ETF・公募株式投資・REITなど |

|

金融庁へ届け出た長期・積立・分散投資に適した一定の投資信託 |

| 年間の非課税枠 | 120万円 | 1階部分:20万円 2階部分:120万円 |

40万円 |

| 非課税期間 | 5年間 (ロールオーバーで6年以上継続も可) |

5年間 (ロールオーバーで6年以上継続も可) |

20年間 (ロールオーバーはできない) |

| 買付方法 | 通常の買付け・積立投資 | 1階部分:つみたてNISAと同じ 2階部分:通常の買付け・積立投資 |

累積投資契約に基づく買付けのみ |

NISA関係の口座が開設できるかは、契約した証券会社によります。口座開設前にNISAに対応しているかを証券会社へ確認しておきましょう。

ネット証券で手軽かつコスト低く始める

投資初心者はネット証券の口座から始めることをおすすめします。理由は次のとおりです。

- スマホやパソコンから自分のタイミングで気軽に取引ができる

- 店舗型の証券会社より取引手数料が安い

- 株価チャートや企業業績を確認できる

- 証券会社ごとの便利なツールやアプリが利用できる

- 口座開設が自宅からでも簡単にできる など

投資初心者は、信頼性の高さや取扱銘柄の多さ、充実したサポート体制などのメリットがある、大手証券会社での口座開設がよいでしょう。

IFAに相談してみる

IFA(Independent Financial Advisor)とは、金融機関や証券会社から独立して資産運用関係の助言を行うアドバイザーです。独立系のアドバイザーであるため、組織の営業方針に縛られない客観的な提案を実施してくれます。

長期投資においては、最初に購入する銘柄や長期的な運用方針などが重要です。多くの顧客を抱えたり転勤があったりする金融機関や証券会社より、個人対個人の契約になるIFAのほうが、生涯に渡ってサポートしてくれる可能性も高くなるでしょう。

ただし個人の能力や性格によっては、あなたとの相性が悪いIFAも存在します。良いIFAと出会うためには、IFAが開催するセミナーへの参加やその他の情報収集を欠かさないことが大切です。

長期投資で安定した資産形成を!

長期投資は短期投資に比べると、収益の安定性やメンタルコントロールなどの面でメリットがある投資方法です。これから投資を始めたい人は、比較的安定した投資ができる長期投資からのスタートをおすすめします。

ただし、長期投資であっても元本割れや損失の可能性はゼロではないため、余剰資金での投資や投資信託での少額投資なども検討してみてください。長期的な資産形成や投資に関するアドバイスを、IFAに依頼するのもおすすめです。