投資信託や株式といった投資の世界では、よく「利回り」と呼ばれる単語が登場します。利回りは投資判断において非常に重要な指標であり、初心者からベテラン投資家まで参考にすべき数値です。

当記事では利回りの意味や利率との違い、計算方法、高利回りの注意点、その他利回りの関連用語について解説します。

利回り(トータルリターン)とは?利率との違いを解説

利回り(トータルリターン)とは、「投資金額に対して、どれくらいの収益が出たか」を表す指標です。「100万円投資した結果、いくら儲けが出たのか」を、パーセントとして算出します。

利回りは売買益+その他収益の合計で計算

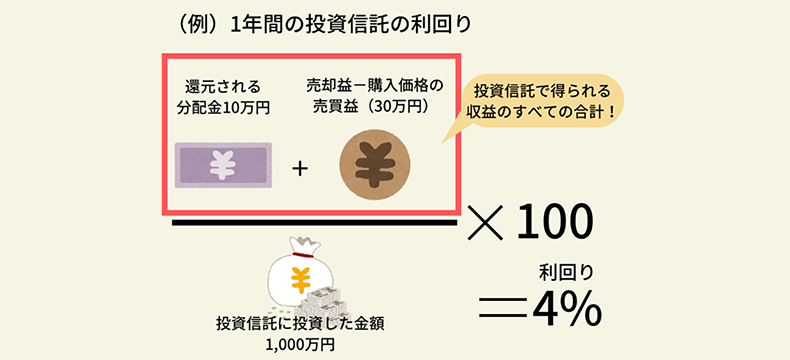

利回りは、金融商品から発生したすべての収益を合計して計算します。

例えば、投資信託であれば「売却したときに得られる収益(売買益)」「分配金(定期的に投資家へ還元されるお金)」の合計と、投資金額の割合です。

債券であれば、「額面価格(債券が満期になったときに受け取れる最低取引単位)」「利息」の合計と、投資金額の割合になります。

利回りと利率の違い

利回りと似たような言葉に利率がありますが、利回りと利率には明確な違いがあります。

利率とは、「投資金額や預貯金額に対して、どれくらいの利息を受け取っているか」を表す指標です。すべての収益を合計する利回りとは違い、あくまで利息のみで考えます。

例えば、債券の額面価格が100万円で年間利息が2万円であれば、利息2万円÷額面金額100万円×100で年間利率2%です。債券の利率は、表面利率(クーポンレート)とも呼ばれます。

なお利率が用いられるのは、債券や定期預金などの利息が発生する金融商品の取引です。

利回り関係の用語の種類

利回りには「平均利回り」や「実質利回り」など、他の用語と組み合わせた言い回しが多いです。「それぞれの意味がはっきりしなくてよくわからない」と感じる方も、少なくありません。

ここからは利回り関係の用語の種類・意味を、簡単に解説します。

平均利回り

平均利回りとは、一定の投資期間における1年あたりの利回りを平均化した数値です。

例えば運用期間が3年で利回りが5%、3%、7%であれば、3年間の平均利回りは5%となります。定期的な利払いが発生しない投資信託においては、平均収益率で表されることもあります。

目標利回り

目標利回りとは、投資家自身が目標とする金額に達するために必要な利回りの目標値です。

「毎月4万円ずつ積立投資・20年間・目標金額1,200万円」と仮定した場合だと、目標利回りは2.2%となります。

目標利回りを算出したいときは、金融機関の公式サイトが提供するシミュレーターの利用をおすすめします。大手金融機関などが提供する無料ツールは次のとおりです。

- かんたん投資シミュレーション(三井住友カード・SBI証券)

- 資産運用シミュレーション(株式会社ミンカブ・ジ・インフォノイド)

- 金融電卓(SMBC日興証券)

表面利回り(グロス)・実質利回り(ネット)

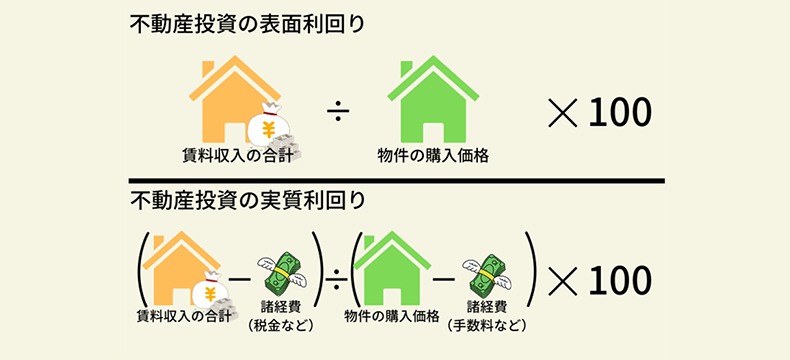

表面利回り(グロス)と実質利回り(ネット)は、主に不動産投資において用いられます。

表面利回りとは、家賃収入や駐車場収入などの賃料収入の年間総額を、物件の購入価格で割って算出した数値です。不動産会社などが物件を紹介する際は、一般的に表面利回りが紹介されています。

一方で実質利回りとは、物件維持に必要な諸経費(固定資産税、保険料、修繕費、管理費)を差し引いた賃料の実質的な収益を、物件購入に必要な諸経費(不動産仲介手数料、登記費用、印紙代など)を差し引いた物件の購入価格で割って算出した数値です。

実質利回りは、不動産投資において現実により近い数値となります。収益性を考える上では、実質利回りを重視して見るとよいでしょう。

なお不動産会社が最初から実質利回りを紹介しない理由は、「諸経費の金額は物件を購入する人の状況によって変わるから」「実際に運営してみないとコストがはっきりしないから」という理由があります。

想定利回りと現行利回り

不動産投資における想定利回りは、「賃貸の部屋が満室と仮定したときの利回り」です。「現在の入居状況における利回り」のことは、現行利回りと呼びます。

なお、想定利回りには状況(確定拠出年金やNISAなど)に応じた、別の意味を持つこともあります。おおよそは「〇〇と仮定した場合の利回り」となるケースがほとんどです。

配当利回り

配当利回りとは、購入した株式の1株あたりの価格に対し、1株あたりどれくらいの配当金が出ているかを表す数値です。

例えば、1株あたりの株価が3,000円で1株あたりの配当金が48円だった場合、48円÷3,000円×100で配当利回りは1.6%となります。

市場全体での配当利回りを見たいときは、単純平均で算出した配当利回りに、上場株式数によるウエイトを考慮した加重平均利回りを用いるのが一般的です。

債権関係の利回り

債券関係の利回りには、「応募者利回り」「所有期間利回り」「直接利回り」「最終利回り」などが存在します。

応募者利回り

応募者利回りとは、新しく発行された債券を償還期限(満期日)まで保有したときの利回りです。

購入時から償還日までに受け取る利息と、償還差損益(売買益)の合計が、投資元本のうちどれくらいを占めるのかを表します。

所有期間利回り

所有期間利回りとは、購入した債券を償還期限まで保有せず、途中で売却したときの利回りです。

購入時から売却時点までに受け取る利息と、売却時の債券の時価の合計が、投資元本のうちどれくらいを占めるのかを表します。

直接利回り

直接利回りとは、購入した債券の金額に対して1年間に支払われる、利息の割合を表した数値です。

最終利回り

最終利回りとは、購入した債券を償還期限まで保有したときの利回りのことです。

応募者利回りが新規発行した債券を対象とするのに対し、最終利回りはすでに発行されている債券の場合に用いられます。

【投資方法別】利回りの計算方法

利回りの計算方法は、投資方法によって計算式や使用する数値が変わります。ここでは一般的な投資方法である投資信託、株式投資、不動産投資、債券投資の4つにおける計算式を解説します。

なお利回りの数値については、金融機関の公式サイトなどにて、商品ごとに公開されているケースも多いです。商品情報やランキング、投資レポートなどをチェックしてみてください。

投資信託の場合

投資信託の利回りを計算する際は、投資信託の売買益と分配金を収益として計算します。計算式は次のとおりです。

投資元本が300万円・5年間で分配金30万円・運用年数5年・売却益が350万円だったと仮定したときの利回りは次のとおりです。

(50万円+30万円)÷5÷300万円×100=5.333333……≒5.333%※

※小数点第4位以下は切り捨て

実質的な利回りを算出する際は、次の諸経費を収益から差し引いて計算します。

- 信託財産留保額(投資信託を換金する際にかかる手数料

- 信託報酬(投資信託の管理・運用に関する手数料)

- 販売手数料

- 税金(所得税20.315%など)

株式投資の場合

株式投資の場合、株式の売買益と配当金(+株主優待があれば株主優待)の合計を収益とし、利回りを計算します。計算式は投資信託とほぼ同じです。

諸経費(売買手数料や税金など)を考慮した計算式は、次のとおりです(株主優待は除く)。

不動産投資の場合

不動産投資は、表面利回りと実質利回りを主にチェックします。表面利回りの計算式は次のとおりです。

続いて実質利回りの計算式は次のとおりです。

債券投資の場合

前述した4つの利回りについての計算式をみていきましょう。

| 応募者利回り | {表面利率+(額面価格-発行価格)÷償還期限}÷発行価格×100 |

|---|---|

| 所有権利回り | {表面利率+(売却価格-購入価格)÷所有期間}÷購入価格×100 |

| 直接利回り | 表面利率÷購入価格×100 |

| 最終利回り | {表面利率+(償還価格-購入価格)÷残存期限※}÷購入価格×100 |

※発行済の債券の償還日までの残り期間

債券投資の利回りの多くは、発行済み債券を最後まで保有した場合の値である、最終利回りが用いられます。

高いほうがよいは嘘?理想の利回りは投資の方向性による

利回りが高いほど、投資金額に対して効率よく収益を得られる傾向にあるのは事実です。しかし利回りが高いほどよいかと言われると、そうとは言い切れません。

利回りが高い金融商品は、リスク(価格が変動したり発行元が倒産したりする可能性)も高い傾向にあるためです。

最近では高い利回りを餌にして不動産や金融商品を売りつけ、そのまま金銭を騙し取る悪質な業者が問題となっています。

とくにポンジスキームと呼ばれる、高利回りを謳って出資を募るものの実際は運用せず、着服しながら配当金・分配金だけ流し、破綻した時点で音信不通となる投資詐欺が横行してきました。

不自然に高レートの利回りの商品や募集には、細心の注意が必要です。

どのくらいの利回りが最適かは、「リスクを取って売買しながら高い収益を得たい」「配当金や利息で長期間安定した運用をしたい」といった、投資方針によって変わると覚えておきましょう。

利回りはどれくらいが平均的な数値?おおよその目安

資産運用における利回りの目安は、3~5%と言われています。投資初心者の方は、このあたりを意識して投資先を選ぶとよいでしょう。とはいえ、年率で5%の運用はベテランの投資家でも難しいとされるので、まずは3%を目指すのがよいと思われます。

3%前後の利回りが多い商品は、株式投資や投資信託が挙げられます。リスクが抑えるなら債券や定期預金、高リスクで収益性を狙うなら不動産投資、ソーシャルレンディング(融資型クラウドファンディング)、グロース株などもよいでしょう。

富裕層であれば、プライベートバンクの利用も視野に入ります。

実際に投資する際は1つの銘柄や金融商品に集中するのではなく、複数の金融商品を同時に運用する分散投資でバランスを取ることをおすすめします。

金融商品の組み合わせであるポートフォリオを、しっかりと意識して組み上げてください。

利回り関係で知っておきたい用語集

ここからは、利回りとよく間違われたり利回りに関連したりする、騰落率とパフォーマンスの意味をまとめました。

騰落率(とうらくりつ)

騰落率(とうらくりつ)とは、「ある一定の期間の始めと終わりで、どのくらい価格が上下したか」を表す数値です。始まりが1,000円で終わりが1,100円であれば、騰落率は10%となります。1,000円から900円であれば-10%です。

騰落率が大きいほど、その金融商品はリスクが高いと判断できます。

株式や債券は1日ごと、投資信託は1日に加えて月・年単位の中長期の暴落率を評価するのが一般的です。

パフォーマンス

投資の世界におけるパフォーマンスとは、運用成果や運用実績、過去の価格の動きを表すものです。

株式や投資信託においては、運用の指標とする基準となるベンチマーク(株式なら日経平均株価やTOPIXなど)と比較して、利回りがどうだったかを評価してパフォーマンスを判断します。

ベンチマークよりよければ「アウトパフォーマンス(パフォーマンスがよい)」、悪ければ「アンダーパフォーマンス(パフォーマンスが悪い)」です。

利回りが高ければパフォーマンスに優れているというわけではなく、あくまでベンチマークと比較した値で見ると覚えておいてください。

利回りをチェックし投資方針に合った運用を心がけよう!

利回りは「投資したらいくら返ってくるのか」という、投資において非常に重要視すべき数値です。投資活動の際は、必ず一度はチェックしておくべきです。高いからといってよいわけではなく、自身の投資方針に合わせた利回りを目指すことが大切になります。

とはいえ投資先を選ぶときは、利回り以外の部分にも注目しましょう。運用方針、パフォーマンス、手数料、騰落率などと合わせて確認し、総合的に判断してください。

また、投資の基本である長期・分散・積立の考え方も忘れてはなりません。

初心者ほど「高利回りだからこの商品へ一気に投資して売り抜けよう」といった甘い考えは捨て、堅実な運用から始めることをおすすめします。

とは?種類やメリット・デメリット-1-110x62.jpg)