数千万円の金額となるケースも珍しくない退職金。しかし退職金と年金だけでは、老後の生活を賄えないのではと不安を覚える方も増えています。退職金の運用を、真剣に考える時代がきました。

当記事では、セカンドライフに向けて退職金運用を考える必要性や老後にかかる支出、退職金運用におすすめの資産運用などを解説します。

誰もが退職金の運用を考える必要性とは?

「金融審議会 市場ワーキング・グループ報告書」に記載された、金融庁の試算による「老後20~30年間で約1,300万~2,000万円が不足する」という文言によって、老後2,000万円問題の急激に広がりました。

さらに、日本で長年続く経済的な不安や少子高齢化の影響が加わり、定年後の生活が退職金だけで足りるのか不安に思う人が増えています。

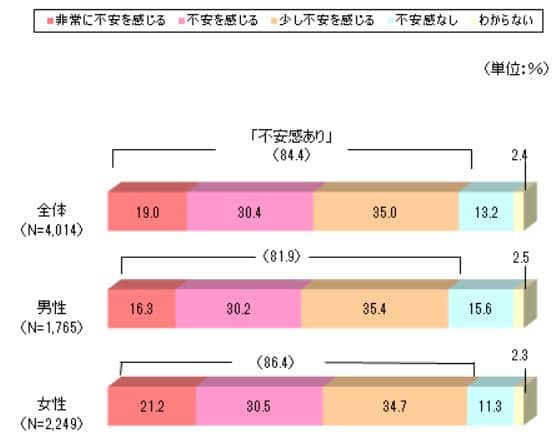

公益社団法人 生命保険文化センターの調査によると、老後の生活に対して84.4%もの方が、不安感を抱いていると発表しています。

多くの人にとって老後の生活の要となるのが退職金です。しかし現状の日本では、ただ退職金を貯めておくだけでは、定年後の生活に支障が出る可能性も出てきています。

以下では、誰もがセカンドライフに向けた退職金の運用を考える必要性について考察します。

退職金の減少

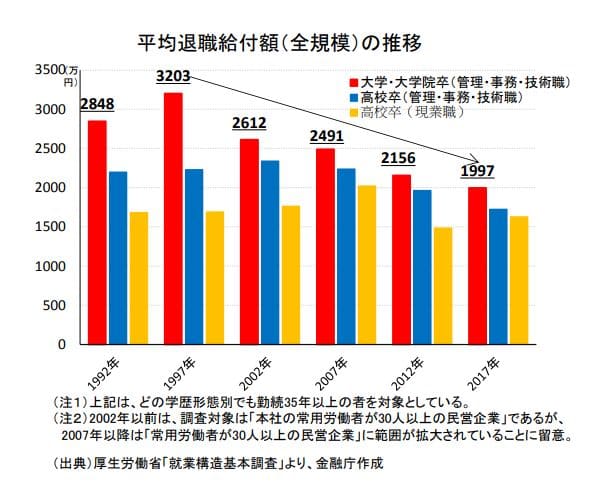

厚生労働省が公表する「平成30年度(2018年)就労条件総合調査」によると、定年時の退職者の平均退職給付額は次のようになっていました。

- 大学・大学院卒:1,983万円

- 高卒の管理・事務・技術職:1,618万円

- 高校卒の現業職:1,158万円

この数値は、平均退職給付額のピークだった1997年と比べると、約3~4割減少しています。下記図は2017年との比較ですが、全体的に減りつつあるのが一目瞭然です。

退職金の減少にある背景として、「年功序列制度の廃止と成果主義(ポイント制退職金制度)導入」や、退職金制度自体を廃止する企業増加などが挙げられます。

平均寿命の増加

日本人の平均寿命は伸び続けており、1955年は男性63.6歳・女性67.75歳だったのが、2019年には男性81.41歳・女性87.45歳と約20歳も伸びています。

定年が65歳と仮定すると、男性16年・女性22年、定年が60歳だと男性21年・女性27年分の生活費が必要です。

長生きは非常によいことではあるものの、平均寿命が伸びるほど準備すべき老後資金も増えるのが実態です。さらにここに、消費税や物価、社会保険料の増加による可処分所得(税金や保険料を差し引いた自由に使えるお金)の減少も関わってきます。

退職金の運用を検討すべき理由の1つといえるでしょう。

年金の受給年齢引上げと受給金額の減少

平成12年(2000年)の法律改正により、老齢厚生年金の支給開始年齢が60歳から65歳へ引き上げられました。2025年には65歳へ完全に移行する予定です。

また、令和4年(2022年)には、老齢年金(厚生・基礎)の繰下げ受給年齢が70歳から75歳に引き上げられます。

こうした相次ぐ年金の受給年齢の変更を見て、「いつか通常の年金受給年齢も70歳になるのでは」との不安が広がっています。

実際に引き上げる予定はまだありません。しかし「人生100年仕様」を想定した制度改革や、労働者の定年引上げなどの兆候を見るに、年金受給年齢も70歳・75歳と増えていく可能性は考えられるでしょう。

また、年金受給額が減少している問題も深刻です。2022年度は2021年度と比べて、公的年金の支給額が0.4%引き下げられました。一方で厚生年金保険料は現在18.3%と、2004年の13.93%と比べても増加しています。

70歳以降の医療費の増加

60代・70代となると、若い時と比べて想定外の医療費や冠婚葬祭費なども増加します。

厚生労働省が発表する「令和2年(2020年度)医療費の動向」によると、1人当たりの医療費は75歳未満で21.9万円、75歳以上で92万円となっています。

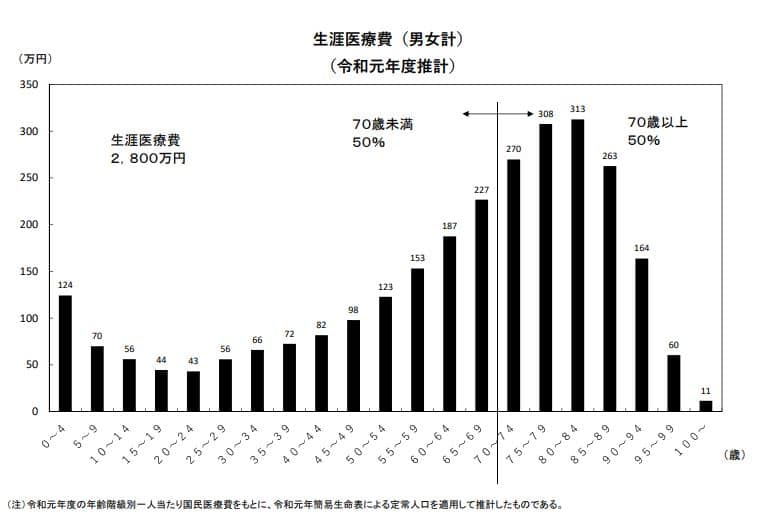

また、「医療保険に関する基礎資料」によると、生涯医療費2,800万円のうち50%が70歳以上で支出しているとの推計が出ていました。

もし支払える医療費を持っていないと、自分以外の周囲の人へ負担がかかる可能性があります。

子世代・孫世代やその他関係者に負担をかけないためにも、自分で対応できる資金を準備する必要があるでしょう。

老後の生活にかかる費用の平均

公益社団法人 生命保険文化センターの調査によると、回答者が答えた「老後に夫婦2人で生活する上で最低限必要な生活費」は、平均で22.1万円となっていました。

同条件で「ゆとりある生活費」だと約36.1万円となっています。

この調査を基に、定年してから20年間生きると仮定すると、最低限必要な生活費が約5,304万円(265.2万円/年✕20年)、ゆとりある生活に必要な生活費は8,664万円(433.2万円/年✕20年)です。

あくまで平均値であり、個々人の収入や退職金制度の内容によって数値は変化します。老後でどのくらいの支出となるのかを試算する際の参考にしてください。

退職金を利用したおすすめの資産運用

ここからは退職金を利用したおすすめの資産運用として、ローリスク・ローリターンのものに絞って解説します。おすすめの資産運用方法は次の4つです。

- 投資信託

- ファンドラップ

- 個人向け国債

- 退職金専用の定期預金

おすすめの資産運用1.投資信託

投資信託とは、投資家からお金を集めて1つの資金とし、その資金を原資として運用の専門家に運用を任せ、その運用益を投資家に分配する仕組みの金融商品です。

投資信託は、1つの商品の中に複数の銘柄が組み合わさっています。そのため、商品単体で分散投資に近い効果を持っているのが特徴です。商品にもよりますが、株式と比べて投資リスクが低くなっています。

投資信託で退職金を運用するメリットは次のとおりです。

- 専門家に運用を任せられる

- 毎月100~1,000円の積立投資から始められる商品がある

- つみたてNISAを利用する場合、年間40万円までの商品から発生した利益が非課税になる(最大20年間)

- 商品自体に分散効果があり、投資リスクが抑えられている

大きな損失を避けたい定年後の資産運用としては、投資信託はよい条件が揃っている金融商品といえるでしょう。

続いて、デメリットもみていきます。

- リスク・リターンが小さいので大きな利益を得られる可能性が低い

- つみたてNISAを利用する場合は、積立方式以外の購入の制限や銘柄ラインナップの少なさなど、投資自由度が狭い商品となる

- 元本保証はない

つみたてNISAに関しては、次の記事でわかりやすく解説しています。

おすすめの資産運用2.ファンドラップ

ファンドラップとは、投資先の銘柄選定から資産の配分、運用状況の報告などさまざまな投資活動を専門家に一任できるサービスです。投資家が行うのは、原則として資金を専門家に預けるだけになります。

投資家と専門家は「投資一任契約」を締結します。その後、専門家は投資家からのヒアリング結果や投資家が希望する運用方針に従いつつ、専門家の判断で運用・管理をすべて行うスキームです。購入銘柄まで専門家に一任される点が、投資信託と異なります。

ファンドラップで退職金を運用するメリットは次のとおりです。

- 資産運用に関する運用・管理をすべプロの専門家に任せされる

- 運用・管理の手間がかからない

- あらかじめ想定リスクや期待できるリターンを掲示してくれる

- 事前のヒアリングや資産状況の分析によって、投資家のニーズに合った運用を実施してくれる

続いて、デメリットもみていきます。

- 一任できる分、投資家の手数料の負担が大きい

- 専門家の能力によって運用結果が左右される可能性がある

- 投資の中~上級者は自分で運用したほうがメリットが大きい可能性がある

- 元本保証はない

ファンドラップは投資未経験の方や、お忙しい方向けの退職金運用の方法といえます。

また、投資経験者でも「安定して運用した資金はファンドラップ」「余剰資金は自分で運用」という使い分けもできます。

おすすめの資産運用3.個人向け国債

個人向けに募集されている国債は、株式や投資信託と比べると投資リスクが低い安定した金融資産と言われています。

債券とは、国や民間企業が投資家からお金を借り入れる目的で発行する有価証券です。債権を購入した投資家は出資者扱いではなく、債権者(発行元は債務者)になります。

債券は発行元が破綻・経営難とならない限りは、償還日(満期日)に額面金額が目減りせずすべて返ってくることが約束されています。

それにプラスして、債券価格に応じた金利分の利息を受け取ることが可能です(半年ごと)。年利は最低でも0.05%が保証されています。

個人向け債券で退職金を運用するメリットは次のとおりです。

- 国は発行元と破綻によるリスク(デフォルトリスク)が限りなく低い

- 償還日まで保有すると元本割れが原則としていない

- 1万円からと比較的少額から購入できる

- 金融商品の中でも比較的安全に運用できる

続いて、デメリットもみていきます。

- 他の金融商品と比べて得られる利益が低い

- 中途換金もできるが、その場合は元本割れのリスクがある

- 金利は退職金専用の定期預金のほうが高い可能性がある

- 他の金融商品のように選べるラインナップはない(変動金利10年、固定金利3年・5年の選択のみ)

資産を増やすというより、資産を減らさないための金融商品といえるでしょう。

おすすめの資産運用4.退職金向けの定期預金

定期預金の中には、退職金運用を目的とした高金利のタイプ・プランがあります。定期預金とは、設定した預入期間中は引き出しができない代わりに、普通預金よりも金利が高めとなっている預金プランのことです。

退職金向けの定期預金で、退職金を運用するメリットは次のとおりです。

- 個人向け国債よりも金利が高い傾向がある(おおよそ0.15~1%)

- 株式や投資信託よりも安全性が高い

- 円のまま運用できる(プランによっては外貨預金も可能)

続いて、デメリットもみていきます。

- 預け入れ先の金融機関が破綻する可能性がある(1,000万円+利息分までは保証される)

- 原則として途中引き出しができず、資産の流動性が悪い

- 大きな利益を得るのは難しい

退職金運用で気をつけたいポイント

老後での運用がメインとなる退職金は、現役世代の資産運用とは違った方法を心がけましょう。以下では、退職金運用で気をつけたいポイントをまとめました。

「増やす」よりも「減らさない」運用が基本

老後の資産運用において重要なポイントは、「資産を増やす」よりも「資産を減らさない」という運用方針を取ることです。

生活の基盤が給与収入から年金に代わり、現役並みの収入を得るのが難しいのが定年後。

失敗が取り戻しやすく積極的な資産運用ができる20~30代と違い、大きな損失が出ると取り戻すのが困難になります。

例えば、次のような運用に注意しましょう。

- 1つの銘柄や投資アドバイザーに退職金をすべて使う

- ハイリスク・ハイリターンの資産に配分・投資する

- 暗号資産(仮想通貨)やFXなどの投機でギャンブル的な勝負を仕掛ける

20年以上の長期投資を想定しておく

前述のとおり、日本人の平均寿命は伸び続けており、定年後も10~20年間の人生があります。

数十年単位となると「後が短いから……」という認識は誤りであり、老後とは言え長期的視点での資産運用が必要になります。

毎月どれくらい取り崩せるのかを計画しておく

老後の生活においては、退職金や年金、貯金を定期的に取り崩す生活になります。退職金のうちどれくらいの金額を資産運用に回せるかを計算するため、あらかじめ毎月の取り崩し額を計画しておきましょう。

1つ簡単な例をみていきます。

厚生労働省の「厚生年金保険・国民年金事業の概況」によると、夫婦で受け取る厚生年金・国民年金の合計の平均は約20万円です。

この数値を基に考えると、前述した老後で最低限必要な生活費22万円の場合は「毎月2万円」、ゆとりある生活費36万円の場合は「毎月16万円」の取り崩しが必要になります。2つの間を取ると生活費29万円で、「毎月9万円」の取り崩しとなります。

取り崩し金額9万円で、かつ定年後の生活が20年間続くと仮定しましょう。

すると、このケースでの取り崩し金額の総額は約2,160万円です。大卒・大学院卒の退職金平均額1,983万円でも、寿命までに使い切る計算になります。平均より退職金が少なかったり、国民年金しか積み立てていなかったりする人の場合は、生活が苦しくなるかもしれません。

このように毎月の取り崩し金額をあらかじめ考えておくと、「老後までの貯蓄はいくら貯めておくべきか」「毎月いくらまで資産運用に使えるのか」といったことがシミュレーションしやすいです。

退職金の運用相談はIFAがおすすめ

退職金は数千万円単位の得られるケースも多く、資産運用を検討する際も「高額なお金を動かす可能性がある」という念頭を置く必要があります。

「これだけのお金を自分だけで運用するのは不安」「退職金を想定した資産運用計画を考えるのは大変」という方も多いでしょう。

もし退職金の運用相談を検討するのであれば、IFA(独立系ファイナンシャルアドバイザー)の利用がおすすめです。金融機関に所属せず、中立の立場からアドバイスできるIFAであれば、あなたの老後生活を第一に考えた提案をしてくれるでしょう。