開業したいけどどのような開業の形があるのだろう?個人事業者と法人はどちらにするべきだろう?株式会社と合同会社はどちらにするべきだろう?など、起業したいが、どのような形にするべきか悩んでいる方に向けて情報をまとめています。

合同会社とは何か、メリットは何か、株式会社との違いは何かを網羅的に解説していますので、状況に応じて適切な形を選んでいただけたらと思います。

増加し続ける合同会社

合同会社と聞くと、株式会社よりも劣っているように感じる方もいらっしゃるかもしれません。

しかしそれは間違いです。合同会社にも株式会社にもメリット・デメリットがあり、状況に応じて合理的な選択を取ることが重要です。

近年、その合理的な選択として合同会社が選ばれています。

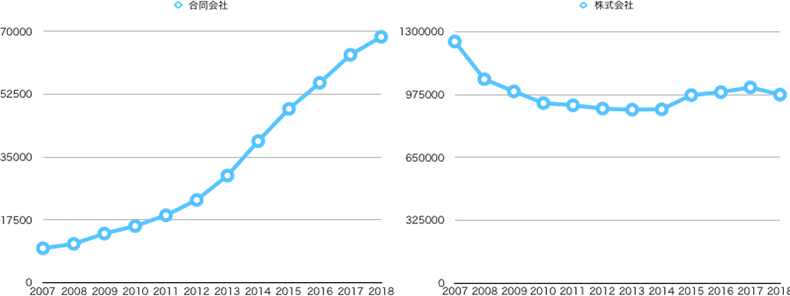

上のグラフは、法務省の「登記事件の件数及び個数」をもとにグラフ化したものです。横軸は年度、縦軸は登記件数となっています。

2018年において、株式会社の数はおよそ975,000件、合同会社の数はおよそ70,000件です。 株式会社の数は2007年からの低下傾向から横ばいとなっていますが、合同会社の数は落ち込むことなく上昇の一途を辿っています。

このことから、会社の設立において、合同会社が選ばれ続けていることがわかります。

合同会社が人気の理由とは?合同会社のメリット

ではなぜ合同会社が増加しているのでしょうか。合同会社のメリットは主に以下の10点です。

- 株式会社よりも設立コストが低い

- 税制面において節税効果が高い

- 資金調達が楽になる

- 優秀な人材が集まりやすい

- 決算日を自由に設定できる

- 対外的(社会的)信用力がある

- 利益の分配が自由

- 柔軟・スピーディーに運営ができる

- 会計参与や監査役を置く必要がない

- 決算公告義務がない

合同会社のメリット1:株式会社よりも設立コストが低い

法人設立を考えた場合、株式会社では約24.2万円かかります。それに対して、合同会社は約10.2万円です。

ひとつの会社を設立するにも、株式会社の設立コストは合同会社の2倍以上です。株式会社を設立するコストで合同会社を2社設立できてしまいます。

設立コストの詳細は後述します。

合同会社のメリット2:税制面において節税効果が高い

起業しない場合や個人事業主で事業を行う場合と比較し、節税の幅が大きく広がります。

例えば、以下のことが可能になります。

事業収入を役員報酬として自分に支払うことで給与所得控除が適用される

周りくどい表現のため、やや理解に苦しむ方もいらっしゃるかもしれません。以降でわかりやすく解説しますのでご安心ください。

例えば、個人事業主だと、事業収入がそのまま自分のものになります。

しかし、会社の事業の収入は創設者などの”自分のもの”ではありません。自分のものとするためには、役員報酬として自分に支払う必要があります。

個人の収入を、個人事業主として事業収入とするか、会社設立後に役員報酬で支払い給与収入とするかで、所得の控除金額が変わります。控除金額が多ければ多いほど、税金が少なくなります。

事業収入であれば控除額は諸経費+青色申告特別控除が最大で65万円です。給与収入であれば給与所得控除として、額に応じて55 万円〜195万円が控除されます。

同額の収入を得るにしても、控除額が異なるので税金も異なります。

同じ収入の場合、事業収入として得るか給与収入として得るかの場合、控除額が大きい給与収入である方が節税効果が見込めるというお話でした。

しかし、所得税以外にも税金は発生しますので、個人事業主でいた方が節税効果がある、会社を設立した方が節税効果があるかは、細かい状況に応じて異なります。

詳しくは、税理士に相談すると良いでしょう。

家族に分散して役員報酬または給与として支払うことで節税が見込める

事業収入でなく給与収入とする数が多いほど、節税効果が見込めます。

自分1人で多額の収入があると、累進課税により、その分、税率が高くなります。

そこで、家族に分散して支払うことで税率を低く抑えながら、給与所得控除も得られるのです。

例えば、1000万円の収入を1人で給与収入として受け取る場合、給与所得控除は195万円となります。給与所得から所得控除(基礎控除や医療費控除など)が引かれて課税所得となりますが、ここでは条件に関わらず一律に適用される基礎控除48万円のみを考えることとします。

よって課税所得は給与収入1000万円-給与所得控除195万円-所得控除48万円で757万円です。

課税所得757万円の所得税率は23%、定められた控除額は63.6万円のため、所得税は110.51万円となります。

一方、1000万円の収入を”自分”と”家族”の2人で分ける場合を考えましょう。

1人の給与収入は500万円、この時の給与所得控除は144万円となります。

課税所得は給与収入500万円-給与所得控除144万円-所得控除48万円で308万円です。

課税所得308万円の所得税率は10%、定められた控除額は9.75万円のため、所得税は21.05万円となります。

結果、同じ収入でも、1人で受け取った場合の所得税は110.51万円に対し、2人に分散した場合は21.05万円×2人で42.1万円になります。

分散した場合の節税効果が高いことをわかってもらえると思います。

退職する場合に退職金として受け取ることで節税効果が大きい

個人事業主として事業所得に課税されるよりも、給与として受け取った方が税制効果が大きいことは説明いたしました。

さらに、すぐには受け取らずに退職金として受け取った方が、税金が少なくなります。

具体例を見ていきましょう。

退職金として受け取ると税制上、退職所得となります。

比較のため、退職金を先ほどの給与収入と同じ1000万円とした場合、勤続年数に応じて退職所得控除額が決まります。ここでは勤続年数を10年と仮定します。

勤続年数が20年を超えていない場合、40万円×10年のように控除額が算出できます。よって、この例では400万円が控除額です。

退職収入1000万円-退職控除額400万円=600万円からさらに半分の300万円が退職所得となります。

総合課税ではなく分離課税として扱われるため、300万円の退職所得は、給与所得や事業所得と合計せずにそのまま税額を計算します。

課税退職金所得が300万円の所得税率は10%、定められた控除額は9.75万円、復興特別所得税×1.021で退職手当の源泉徴収額は約20.68万円となります。

同じ収入でも、事業所得・給与所得・退職所得のどれかによって税額が変わることがお分かりいただけたと思います。

収入1000万円→給与収入の時の税額(1人):110.51万円 給与収入の時の税額(2人分散):42.1万円 退職収入の時の税額:20.68万円

なお、さまざまな状況を限定(仮定)して算出していますので、実際はこの限りではありません。比較するときの目安としてお考えください。

赤字が出たら10年繰り越して節税できる

事業を始めたばかりの頃は、設備資金などのイニシャルコストが発生するため、よっぽどの収益がなければ赤字となることが多いです。

やっと黒字になったとしても、その年から所得税が発生してもきついですよね。

赤字分と、黒字分を相殺してくれる制度が”純損失の繰越しと繰戻し”という制度です。これは青色申告の特典となっていますので、青色申告を行う必要があります。

また、黒字から赤字になった場合も、相殺して支払った所得税を返してくれます。

個人事業主でも特典が受けられますが、期間は3年間となります。

消費税の納税義務が免除できる

消費税は、事業として対価を得て行われる取引に課税されますが、課税売上高が1000万円以下の場合、納税義務が免除されます。

これは、前々年度の課税売上高を基準として判断されます。

消費税の納税義務については、個人事業者でも法人でも関係なく生じますが、新たに設立された法人については設立2期目まで納税義務が免除されます。

つまり、個人事業主が消費税の納税を行う前年に”法人成り”することで、消費税の納税が免除されます。

例えば、2016年度に課税売上高が1000万円を超えると2018年度の取引についてに納税を行わなければなりません。そこで、2018年度に法人成りすれば、設立から2期目まで納税義務が免除されるわけです。

事業所得が多ければ多いほど法人の方が税率が低く有利

個人事業主としての稼ぎ(事業所得)には、所得税が課されます。法人としての稼ぎ(事業所得)には法人税が課され、自分のものとして受け取るための役員報酬には、給与所得として所得税が課されます。

一見すると、一定の収入に対して個人事業主ならば所得税だけがかかるのに、法人の場合には法人税も、さらには受け取る際の所得税もかかるため、法人の方が不利に見えます。

しかし、所得が多ければ多いほど法人の方が総合して税金が少なる傾向があります。

考え方として、個人の所得に関する税率が最高55%、法人の所得に関する税率が最高30%程度であることから、所得が大きければ大きいほど法人の方が税額が少なくなると考えられています。

ひと口に所得に関する税率といっても、法人の場合は所得に応じて法人税、地方法人税、住民税、法人事業税、地方法人特別税など多くの税があります。そのため、30%程度とやや曖昧に示しています。

いくらの収入額から法人の方が税額が低くなるかという問題は、さまざまな状況にもよりますし、前述した役員報酬へ配分するなどのオペレーションにもよりますので一概には答えられません。

しかし、収入が多ければ多いほど法人の方が総合して税金が少なくなる傾向にあります。詳しくは税理士に相談することをおすすめします。

合同会社のメリット3:資金調達が楽になる

合同会社のメリット3つ目は、資金調達が楽になることが挙げられます。

合同会社は法人であるため、法人向け融資など資金調達の幅が広がります。

また、社債を発行することができるため、個人事業主にはできない資金調達が可能になってきます。

合同会社のメリット4:優秀な人材が集まりやすい

個人事業主でも、人材を集めて事業を進めることが可能ですが、やはり法人でない分、雇用される側としては不安になってしまいます。

合同会社は法人であるため、求人を出した際にも、雇用される側は安心することができます。

合同会社のメリット5:決算日を自由に設定できる

法人を設立すると、定款で会計年度を定めなければなりません。そこで、基準となる決算日を設定します。

この会計年度が、税金を考える期間の基準になります。

決算日は、そもそも株式会社でも自由に設定可能ですが、行政の会計年度に合わせることが多いです。

合同会社では、株式会社のように変更にあたって株主総会を開く必要がありません。

そのことから、決算日を決める・変更する制約が合同会社にはなく、自由に設定できます。

具体的なメリットとしては、以下のようなリスクを考慮して決算日を決定できます。

- 決算手続きで忙しくなるため、事業の繁忙期を避けることができる

- 消費税の免税期間を最大化することができる(5月設立なら4月を決算月とする)

- 売り上げの波に応じて節税対策が可能になる

合同会社のメリット6:対外的(社会的)信用力がある

法人として登記を行なっていることで、個人事業主以上に対外的信用力を持つことができます。

例えば、法人としか取引をしないという企業もあります。個人事業主として活動していれば取引できなかった企業とも、法人になったことで取引が可能になる場合があり、事業のチャンスが広がります。

合同会社のメリット7:利益の分配が自由

株式会社にはない大きなメリットが、利益の分配が自由であることです。

株式会社では、常に出資者の出資額に応じた配分をしなければなりません。

合同会社では出資比率に関係なく出資者同士で利益の配分を決めることができます。

例えば、ITのスキルに長けている資金が少ない人と、経営のスキルに長けている資金が豊富な人がお互いの長所を持って起業したとします。

どちらも同程度、事業の経営に寄与しているにもかかわらず、株式会社では出資比率に応じて配分されますので資金が豊富な人がその分利益を享受し、資金が少ない人は比較して利益は少ないものとなってしまいます。

合同会社であれば、利益配分に関して自由に決めることができますので、利益の配分を半分半分にするなど柔軟に対応ができます。

合同会社のメリット8:柔軟・スピーディーに運営ができる

株式会社では規制があるのに合同会社ではその規制がないものが多くあります。前述した決算日や利益分配もそのひとつですが、他にも以下があります。

- 役員に任期がない

- 決算の広告義務がない

- 株主総会がない

- 取締役会の設置がない

このことから、合同会社は、会社としての重要な意思決定に関する機関を自由に設定でき、スピーディーな運営が可能です。

合同会社のメリット9:会計参与や監査役を置く必要がない

会計参与制度とは、税理士や公認会計士が、取締役と共同で書類作成を行い、会社外で書類を保存、開示の要求があれば開示するといった役目を持つ機関です。

会計参与に参加している専門家には、報酬を支払わなければなりません。

監査役は、取締役とその会計参与の業務を監査する機関のことです。

合同会社では、会計参与や監査役を設置する義務はありませんので、関係者への報酬の支払いコストを抑えられるといったメリットがあります。

合同会社のメリット10:決算公告義務がない

株式会社の場合、決算公告が義務です。

決算公告は、決算を官報に掲載する、日刊新聞紙面に掲載する、 Webに掲載するなどの方法で決算を公表します。

官報に掲載する場合、日刊新聞紙面に掲載する場合、 Webに掲載する場合もその裏にはコストや手間がかかりますが、合同会社では不要です。

そのため、決算公告の手間とコストがないことが合同会社のメリットです。

合同会社の不利な点は?合同会社のデメリット

個人事業主と比較すると合同会社にはデメリットもあります。

- 会社の設立・運営に時間とコストがかかる

- 社会保険の負担が増える

- 会計に伴う事務負担が発生する

- 事業収入は個人のものではない

合同会社のデメリット1:会社の設立・運営に時間とコストがかかる

株式会社と合同会社はどちらも法人ですので、設立・運営にはコストが掛かります。合同会社は株式会社と比較すると安く設立することはできますが、個人事業主と比べると様々な手続きやコストが発生します。

合同会社を設立するために必要なコストは以下が挙げられます。

- 登録免許税:6万円(都道府県により軽減される場合あり)

- 登記申請書に貼り付ける収入印紙:4万円(電子定款なら不要)

- 定款謄本手数料:約2000円

このように、合同会社の法的な費用としてのコストは、設立時に約10.2万円となっています。

運営にかかるコストには以下が挙げられます。

- 法人住民税:7万円

- 顧問税理士報酬:20万円〜50万円

顧問税理士への報酬は月額顧問料と決算申告料から成り、およそ年間20万円〜50万円程度です。

税理士報酬のコストを抑えようとする場合は、かえって節税が難しくなる場合もあります。コストを抑えたいのに本末転倒になってしまわないよう注意しましょう。

合同会社のデメリット2:社会保険の負担が増える

そもそも社会保険とはなんでしょうか。社会保険とは以下の保険の総称です。

- 健康保険

- 年金保険

- 介護保険

- 雇用保険

- 労災保険

強制適用事務所には”すべての法人”が含まれます。よって、株式会社でも合同会社でも加入が義務づけられています。個人事業主については、”常時雇用する従業員が5人未満なら健康保険や厚生年金保険へ加入は任意”です。

実際にどれほどの負担になるのかが気になるところでしょう。前述したように、さまざまな保障・保険がありますが、会社側の負担は、支払い給与額の約15〜16%ほどになります。

合同会社のデメリット3:会計に伴う事務負担が発生する

そもそも企業における会計とは、お金のやりとりなどの経済活動を記録して伝達するための手段のことを言います。

よって、会計の目的は経営状態を外部に開示することです。

具体的には”貸借対照表”や”損益計算書”などを作成しなければなりません。

また、確定申告が義務であり、青色申告の特典を受けるためにも必須です。

個人事業主では申告で問題にならなかったものも、法人として申告するからには税務署も厳しい目で見ます。

これらは、信頼できる税理士と相談することで負担が抑えられます。ぜひ税理士へ相談しましょう。

合同会社のデメリット4:事業収入は個人のものではない

個人事業主は個人が事業を行なっていますので、その事業での収入は個人のものです。

しかし、法人である合同会社においては、法人の事業収入は法人のものであり、出資者(起業者)と法人の収入は会計上区別されています。

たしかに自分が作った会社の財産は作った人のものというのもあながち間違いではありません。

しかし、社会活動上の1つの法人である以上、従業員や取引先との信頼関係にも関わり、個人と法人は区別しておかなければなりません。

正規に事業収入から個人の収入とするには、役員報酬などの形によって法人から個人へと支払う必要があります。

合同会社と株式会社の違いを比較

これまで、合同会社の設立前の視点でメリット・デメリットを解説してきましたが、株式会社と合同会社ではどうなのか?をはっきりと知りたい方が多いのではと思います。

合同会社と株式会社を比較してみました。

合同会社と株式会社の比較まとめ

| 合同会社 | 株式会社 | |

|---|---|---|

| 設立コスト | 10.2万円 | 24.2万円 |

| 節税効果 | 同等 | 同等 |

| 社会的信用 | △ | 〇 |

| 資金調達の幅 | 〇 | ◎ |

| 経営の柔軟さ | 〇 | △ |

| 経営コスト | 〇 | △ |

| 会計処理 | 同等 | 同等 |

| 人材募集 | 〇 | ◎ |

合同会社と株式会社の違いは以上のようになっています。

総評として、合同会社は株式会社に比べ、人材が集まりにくい場合があったり、対外的な信用力が劣ったり、資金調達の幅が狭い反面、低コストで設立・運営ができる会社形態と言えます。

合同会社に向いている業種

そんな合同会社に向いている業種はどのような業種でしょうか。

合同会社のデメリットがあまり影響しない分野とも言えるでしょう。以下のような業種が挙げられます。

- 研究開発

- コンサルティング

- BtoCビジネス

- デザイナー

- プログラマー

- セミナー

- 飲食店

- 不動産投資・FX

- スタートアップ企業

また、特に対外的信用を気にする必要のない一般消費者向けのBtoCビジネスであれば低コストで設立・運営できる合同会社の方が良いでしょう。

不動産投資・FXにおいては、そもそも事業相手が限定されており信用力が不要のため、節税対策として法人成りする場合が多くなっています。

合同会社のメリットまとめ

合同会社のメリットについてまとめました。合同会社は、個人事業主から低コストで資金調達の幅を広げることができたり、一定の社会的信頼、節税効果が期待できたりします。

また、株式会社と比較しても低コストで設立・運営でき、柔軟でスピーディーな運営が可能です。

会社設立に迷っている方がいましたら、ぜひ本記事を参考に会社形態を選んでみてください。