「会社設立したときって、何か税務関係の手続きは必要なのかな?」とお悩みではありませんか。

法人登記をした後、税務署での手続きがたくさんあります。登記後すぐに届出をしなければならない書類や、条件に当てはまる場合にのみ提出が必要な書類など、自分で把握しなければなりません。

しかし、期限内に提出をしなければ、節税できずに損をしてしまう可能性があります。

そこで今回は、会社設立後に税務署へ届出が必要な12の書類と期限をわかりやすくまとめました。届出が必要な書類と不要な書類の判断ができるよう、それぞれの書類について詳しく解説しています。

会社設立後の税務署への届出をしっかり行い、滞りなく会社経営を行いましょう。

会社設立をしたら税務署へ届出が必要な書類と期限

会社設立後は税務署へ届出なければならない書類が12種類もあります。

それぞれの書類の届出期限を確認しておきましょう。

| 書類名 | 届出の期限 |

|---|---|

| 法人設立届出書 | 法人登記から2か月以内 |

| 給与支払事務所等の開設届出書 | 給与の支払い事務を行う事務所を設置してから1か月以内 |

| 青色申告の承認申告書 | 法人登記から3か月以内か、設立後1回目の決算日のどちらか早い日の前日 |

| 棚卸資産の評価方法の届出書 | 会社設立後1回目の確定申告提出期限まで |

| 減価償却資産の償却方法の届出書 | 会社設立後1回目の確定申告提出期限まで |

| 源泉所得税の納期の特例の承認に関する申請書 | 特例を受けたいタイミング |

| 申告期限の延長の特例の申告書 | 最初に適用を受けようとする事業年度終了の日まで |

| 消費税新設法人に該当する旨の届出書 | 設立後、できるだけ早い日程 |

| 消費税の特定新規設立法人に該当する旨の届出書 | 設立後、できるだけ早い日程 |

| 消費税課税期間特例選択・変更届出書 | 初めの課税期間中(2回目以降からは適用を受けたい課税期間の初日の前日まで) |

| 消費税課税事業者選択届出書 | 適用を受けたい課税期間が終わるまで(2回目以降の課税期間で適用を受けたい場合は、事業年度の初日の前日まで) |

| 消費税簡易課税制度選択届出書 | 初めの課税期間中(2回目以降からは適用を受けたい課税期間の初日の前日まで) |

上記すべての書類を必ず提出しなければならないわけではありません。条件に当てはまったり、特例を使いたかったりする場合のみ届出をしなければならないものもあります。

そのため、自分で提出すべき書類であるか判断しなければなりません。

次の章から各書類について詳しく説明していくので、届出すべき書類をピックアップしていきましょう。

会社設立後に税務署への届出必須の2つの書類

会社設立をしたら必ず届出なければならない書類は、以下の2つです。

- 法人設立届出書

- 給与支払事務所等の開設届出書

(1)法人設立届出書

法人設立届出書とは、会社を新しく設立したことを税務署に知らせるための書類です。

記載する内容は、以下のようになっています。

- 会社の名前・所在地

- 代表者の氏名・住所

- 設立年月日

- 事業年度

- 設立時の資本金

- 事業の目的

- 設立の形態

日本国内で設立した法人や協同組合などは、必ず提出しなければなりません。届出の期限は、会社設立(登記した日)から2か月以内です。

定款などの写しを添付し、所轄税務署へ忘れず提出しましょう。

| 提出期限 | 法人登記から2か月以内 |

|---|---|

| 申請書様式・記載要領 | 法人設立届出書 |

| 添付書類 | 定款、寄附行為、規則、規約その他これらに準ずるもの(定款等)の写し1通※資本金1億円以上の会社は2通 |

| 国税庁の記載ページ | 内国普通法人等の設立の届出 |

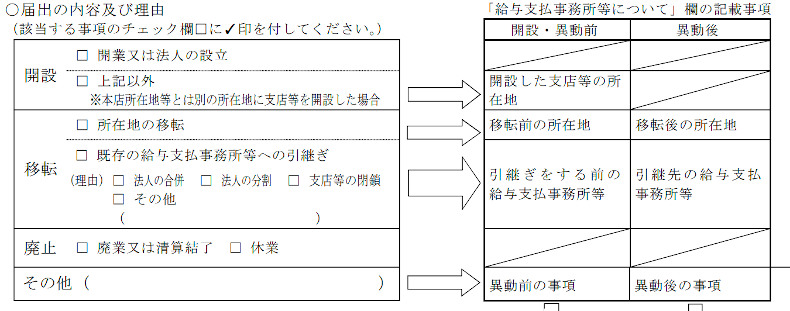

(2)給与支払事務所等の開設届出書

給与支払事務所等の開設届出書とは、給与を支払う事務所を開設したことを報告する書類です。

社長ひとりで設立した場合でも、役員報酬を支払うのであれば提出しなければなりません。

また、以下の場合にも提出が必要です。

- 正社員・パート・アルバイトを雇って給与の支払いをする

- 司法書士や行政書士、税理士などへの報酬が発生する

提出することで、源泉徴収を納めるための納付書が送付されます。

記載する内容は、以下の通りです。

- 会社情報

- 代表者指名

- 開設年月日

- 給与支払を開始する年月日

- 役員数・従業員数

「届出の内容及び理由」の欄には、『開業または法人の設立』にチェックを入れましょう。

届出の期限は、給与の支払い事務を行う事務所を設置してから1か月以内です。所轄税務署へ忘れず提出しましょう。

| 提出期限 | 給与の支払い事務を行う事務所を設置してから1か月以内(従業員を雇用してから1か月以内) |

|---|---|

| 申請書様式・記載要領 | 給与支払事務所等の開設・移転・廃止届出書 |

| 添付書類 | 不要 |

| 国税庁の記載ページ | 給与支払事務所等の開設・移転・廃止の届出 |

特例を受ける場合に税務署へ届出が必要な5つの書類

ここからは、特例を受けたい場合に税務署へ届出なければならない書類を確認していきましょう。

会社の事情により、特例は受けた方が良い場合・受ける必要のない場合があります。

特例を受ける時に必要な書類は、以下の5つです。

- 青色申告の承認申請書

- 棚卸資産の評価方法の届出書

- 減価償却資産の償却方法の届出書

- 源泉所得税の納期の特例の承認に関する申請書

- 申告期限の延長の特例の申告書

(1)青色申告の承認申告書

青色申告の承認申告書とは、確定申告を青色申告で行いたい場合に申告する書類です。

法人税の申告方法には、青色申告と白色申告の2つがあります。

青色申告とは、正しい会計のルールのとおりに作成した帳簿や決算書を提出することです。ほとんどの会社は青色申告を行っており、できるだけ節税したいと考えるのであれば青色申告を選びましょう。

というのも、青色申告をすると、以下のような恩恵を受けられるからです。

- 法人税の計算上、その年度の赤字を翌年度の黒字から差し引ける(欠損金の繰越控除)

- その年度の赤字分、前年度に納めた法人税から還付を受けられる(欠損金の繰戻還付)

- 30万円未満の減価償却資産を全額その年度の費用にできる(少額減価償却資産)

青色申告の承認申告書には、以下のような内容を記載しましょう。

- 会社の名前・所在地

- 代表者の氏名・住所

- 事業種目

- 資本金

- 青色申告をしたい事業年度の始まり・終わりの日付

届出の期限は、法人登記から3か月以内です。

それよりも早く最初の決算日があるのであれば、決算日までが期限となります。期限を守らなければ、1回目の確定申告は白色申告をしなければなりません。

青色申告ならできる節税対策を行うためにも、忘れずに提出しましょう。

| 提出期限 | 法人登記から3か月以内か、設立後1回目の決算日のどちらか早い日付 |

|---|---|

| 申請書様式・記載要領 | 青色申告の承認申請書 |

| 添付書類 | 不要 |

| 国税庁の記載ページ | 青色申告書の承認の申請 |

(2)棚卸資産の評価方法の届出書

棚卸資産の評価方法の届出書とは、在庫商品や材料の評価方法を選定して報告するための書類です。

棚卸資産とは、事業年度末に会社や店舗で抱える在庫の商品や材料などを指します。会社では事業年度末に残った在庫商品などを正しく把握し、在庫商品などの金額を決算書に反映する必要があります。

在庫の評価方法にはいくつかの方法が認められています。

しかしこの届出書を提出しなければ、棚卸資産は「最終仕入原価法による原価法」という方法で評価しなければなりません。

「最終仕入原価法による原価法」とは、事業年度の最後に仕入れた価格で評価する方法。

一方で、上記の届出をすることで期末の市場価格をもとに評価する「低価法」も認められます。

市場のスピードが早く、価格が下がりやすい商品を扱う事業にとっては早めに損失を吐き出すことが可能となります。このように棚卸資産に関する届け出ですので、もし仕入れや在庫のないような業態であれば、提出する必要はありません。

書類には、以下のような内容を記載しましょう。

- 会社の名前・所在地

- 代表者の氏名・住所

- 事業種目

- 資産の区分

- 評価方法

期限は、会社設立後最初に確定申告の期限までです。

決算直前に慌てて評価方法を考えることにならないよう、余裕を持って届出をしましょう。

| 提出期限 | 会社設立後1回目の確定申告提出期限まで |

|---|---|

| 申請書様式・記載要領 | 棚卸資産の評価方法の届出書 |

| 添付書類 | 不要 |

| 国税庁の記載ページ | 棚卸資産の評価方法の届出 |

(3)減価償却資産の償却方法の届出書

減価償却資産の償却方法の届出書とは、減価償却資産の償却方法を選定して報告するための書類です。

減価償却資産の償却方法の届出を提出しなければ、資産に応じて法律で定められた計算方法で償却することになります。

そもそも減価償却資産とは、建物や機械装置、車両など時の経過によって価値の減る資産のことです。

たとえば、以下のような資産を指します。

- 自動車

- パソコン

- コピー機

- エアコン

- 応接セット

- 冷蔵庫

- レジスター

購入金額が大きい資産は、一度に経費として扱うことができません。

年々目減りしていく価値を減価と呼び、減価を毎年経費として扱うことができます。

減価の計算方法は、主に定額法と定率法の2つです。

建物、建物付属設備、構築物については必ず定額法により償却する※

必要がありますが、その他の資産については届け出により償却の計算方法を選ぶことができます。

※平成28年4月1日以降に取得した場合

書類には、以下のような内容を記載しましょう。

- 会社の名前・所在地

- 代表者の氏名・住所

- 事業種目

- 資産・設備ごとの償却方法

期限は、会社設立後の最初にくる確定申告の期限までです。

| 提出期限 | 会社設立後1回目の確定申告提出期限まで |

|---|---|

| 申請書様式・記載要領 | 減価償却資産の償却方法の届出書 |

| 添付書類 | 不要 |

| 国税庁の記載ページ | 減価償却資産の償却方法の届出 |

(4)源泉所得税の納期の特例の承認に関する申請書

源泉所得税の納期の特例の承認に関する申請書とは、従業員から源泉徴収した所得税や復興特別所得税を年2回にまとめて納付できる特例を受けるために必要な書類です。

原則として源泉徴収した所得税や復興特別所得税は、徴収した日(給料日)の翌月10日が納付の期限となっています。

しかし、届出を出せば、以下のようにまとめて納めることが可能です。

- 1月から6月までに源泉徴収をした所得税および復興特別所得税…7月10日

- 7月から12月までに源泉徴収をした所得税および復興特別所得税…翌年1月20日

毎月の納付が大変であれば、特例を受けましょう。

書類には、以下のような内容を記載しましょう。

- 会社の名前・所在地

- 代表者の氏名

- 給与支払事務所の所在地

- 申請日前6か月間の給与の支払いをした従業員の数と支給総額

届出に期限はありませんが、届出をした月の翌月に支払う給与等から適用されます。

源泉所得税の納期の特例を受けられるのは、給与を支払う従業員が常時10人未満である源泉徴収義務者のみです。10人以上の従業員を雇うと、毎月納める必要があるので注意しましょう。

| 提出期限 | 特例を受けたいタイミング |

|---|---|

| 申請書様式・記載要領 | 源泉所得税の納期の特例の承認に関する申請書 |

| 添付書類 | 不要 |

| 国税庁の記載ページ | 源泉所得税の納期の特例の承認に関する申請 |

(5)申告期限の延長の特例の申告書

申告期限の延長の特例の申請とは、法人税の申告期限を1か月延長させるための書類です。

法人税は決算日の翌日から2か月以内に申告・納付することが原則となっています。

しかし、この申告書を届け出ることで、決算日の翌日から3か月後が申告の期限となります。本来の申告期限である2か月以内に申告出できなかったとしても、次のようなペナルティは免除されます。

- 無申告加算税

- 青色申告の承認の取り消し

ただし、納付期限は延長されませんので注意しましょう。納付期限を守らなかった場合、延長した1か月分の利子税が課されます。

書類には、以下のような内容を記載しましょう。

- 会社の名前・所在地

- 代表者の氏名・住所

- 事業種目

- 法人税を延長したい事業年度の始まり・終わりの日付

期限は、特例適用をしたい事業年度終了の日までです。

提出の際には、定款、寄附行為、規則又は規約の写しの添付が必要なので注意しましょう。

| 提出期限 | 最初に適用を受けようとする事業年度終了の日まで |

|---|---|

| 申請書様式・記載要領 | 申告期限の延長の特例の申請書 |

| 添付書類 | 定款、寄附行為、規則又は規約の写し |

| 国税庁の記載ページ | 申告期限の延長の特例の申請 |

法人税の申告期限の延長に加えて、2021年3月31日以降に終了する事業年度の消費税についても、申告延長が認められることとなりました。消費税の申告延長を受けられる法人は、すでに法人税の申告期限の延長を受けている法人に限られます。

適用を検討する場合は上記の法人税の申告期限の延長を忘れず受けましょう。

消費税関係で税務署へ届出を検討すべき5つの書類

会社設立時点で提出を検討すべき、消費税に関係のある届出を確認していきましょう。

前提として、資本金が1,000万円未満であれば、一部の場合を除き設立の1期目・2期目の事業年度は消費税を納める必要がありません。

ただし、消費税に関して2つの点で複雑になりやすいです。

- 消費税を納める義務があるかどうかの判定

- 消費税の計算方法

消費税を納める義務があるかの確認や、計算方法の選択のためにいくつかの届出書が用意されています。

消費税関係で税務署へ提出を検討する必要のある届出書類は、以下の5つです。

- 消費税新設法人に該当する旨の届出書

- 消費税の特定新規設立法人に該当する旨の届出書

- 消費税課税期間特例選択・変更届出書

- 消費税課税事業者選択届出書

- 消費税簡易課税制度選択届出書

(1)消費税新設法人に該当する旨の届出書

消費税新設法人に該当する旨の届出書とは、新しく設立した会社が消費税の課税事業者であることを報告するための書類です。

記載内容は、以下の通りとなっています。

- 会社の名前・所在地

- 代表者の氏名・住所

- 消費税の課税事業主となった事業年度の開始日

- 資本金または出資金の額

- 会社の設立年月日

- 会社の事業年度

- 事業内容

消費税の免除事業者であれば、提出する必要はありません。また、法人設立届出書に消費税の新設法人に該当する旨や記載事項を記入して提出している場合も、届出は不要です。

| 提出期限 | 設立後、できるだけ早い日程 |

|---|---|

| 申請書様式・記載要領 | 消費税の新設法人に該当する旨の届出書 |

| 添付書類 | 定款、寄附行為、規則又は規約の写し |

| 国税庁の記載ページ | 消費税の新設法人に該当する旨の届出手続 |

(2)消費税の特定新規設立法人に該当する旨の届出書

消費税の特定新規設立法人に該当する旨の届出書とは、消費税の特定新規設立法人に該当する場合に必要な書類です。

消費税の特定新規設立法人とは、以下の3つの条件を満たす会社のことを指します。

- 資本金1,000万円未満の新規設立法人

- 株式総数の50%が保有されているなど、新しい会社が他の者によって支配されている

- 「他の者」と他の者の特殊関係法人のいずれかの2期前の課税売上高が5億円を超えている

特殊関係とは、他の者によって100%支配されている法人のことです。

例えば、A会社を経営するBさんに株式50%以上を超えた出資をしてもらい、新規会社Cを設立したとしましょう。このときA会社の2期前の課税売上高が5億円を超えている場合に、新規会社Cは消費税の特定新規設立法人に該当します。

特定新規設立法人に該当すると、設立1期目と2期目は消費税の納税義務が生じます。この納税義務を明らかにするため、消費税の特定新規設立法人に該当する旨の届出書を提出しなければなりません。

書類に記載する内容は、以下の通りです。

- 会社の名前・所在地

- 消費税の特定新規設立法人に該当することとなった事業年度の開始日

- 会社の設立年月日

- 事業年度

- 事業内容

- 特定要件の判定の基礎となった他の者の納税地・氏名(名称)

- 他の者が保有する株数

- 他の者が保有する会社の課税売上高について

該当する場合、できるだけ早く税務署に届出をしましょう。

| 提出期限 | 設立後、できるだけ早い日程 |

|---|---|

| 申請書様式・記載要領 | 消費税の特定新規設立法人に該当する旨の届出書 |

| 添付書類 | 不要 |

| 国税庁の記載ページ | 消費税の特定新規設立法人に該当する旨の届出手続 |

(3)消費税課税期間特例選択・変更届出書

消費税課税期間特例選択・変更届出書とは、消費税の課税期間を3か月または1か月に短縮できる特例を受ける場合に必要な書類です。

通常、消費税の課税期間は初年度は設立から決算日まで、次年度以降は決算期間となっています。課税期間の間に預かった消費税と支払った消費税を集計し、消費税を納めることになります。

しかし、事業形態によっては、課税期間を短くした方がメリットの出る場合もあるのです。

たとえば、輸出を行う事業では消費税の還付を受けることがあります。課税期間を短くすることで還付をうける頻度を多くして、資金繰りを改善する場合があげられるでしょう。

そこで、この特例を使って3か月または1か月に短縮します。もし3か月に短縮するのであれば、3か月ごとに消費税を計算して納税しなければなりません。

書類に記載する内容は、以下の通りです。

- 会社の名前・所在地

- 事業年度

- 適用開始日

- 適用後の課税期間

- 届出書の提出日

会社設立直後から短縮させたい場合は、初めの課税期間中に届出をしましょう。

| 提出期限 | 初めの課税期間中(2回目以降からは適用を受けたい課税期間の初日の前日まで) |

|---|---|

| 申請書様式・記載要領 | 消費税課税期間特例選択・変更届出書 |

| 添付書類 | 不要 |

| 国税庁の記載ページ | 消費税課税期間特例選択・変更届出手続 |

(4)消費税課税事業者選択届出書

消費税課税事業者選択届出書とは、本来消費税の免税事業者であるのに課税事業者を選びたいときに届出をする書類です。

多額の設備投資が見込まれる場合、課税事業者となった方が少ない納税額になることがあるためです。

書類には、以下のような内容を記載しましょう。

- 会社の名前・所在地

- 代表者の氏名・住所

- 適用開始課税期間

- 適用開始課税期間に対する基準期間(2期前の事業年度の始まり・終わりの日付)

- 基準期間の総売上高・課税売上高

- 会社設立の年月日

- 事業内容

- 事業年度

- 資本金

会社設立後すぐなら、最初の課税期間が終わるまでに届出書を提出しましょう。期限を超えると、次の課税期間から課税事業者となります。

| 提出期限 | 適用を受けたい課税期間が終わるまで(2回目以降の課税期間で適用を受けたい場合は、事業年度の初日の前日まで) |

|---|---|

| 申請書様式・記載要領 | 消費税課税事業者選択届出書 |

| 添付書類 | 不要 |

| 国税庁の記載ページ | 消費税課税事業者選択届出手続 |

(5)消費税簡易課税制度選択届出書

消費税簡易課税制度選択届出書とは、簡易課税制度を選択する際に必要な書類です。

簡易課税制度とは、控除対象仕入れ税額の計算をみなし仕入れ率を使って簡易的に計算できることを指します。費税簡易課税制度選択届出書を提出しなければ、原則課税方式を適用して納税額を算出しなければなりません。

原則課税方式では、実際に売り上げで預かった消費税から実際に支払いや消費税を控除して納税額を算出します。

しかし、簡易課税制度を使うとき、売り上げで預かった消費税と仕入れで支払った消費税を以下のように計算することが可能です。

| 売上で預かった消費税 | 課税売上高×税率 |

|---|---|

| 仕入れで支払った消費税 | 課税売上高×税率×みなし仕入れ率 |

事業内容によってみなし仕入れ率は異なりますので、簡易課税制度の事業区分を確認しましょう。

ただし、簡易課税制度は全然事業年度の課税売上高が5,000万円以下でなければ適用を受けることができません。自社の売上規模によっては適用を受けられない年度があるので注意が必要です。

書類には、以下のような内容を記載しましょう。

- 会社の名前・所在地

- 代表者の氏名・住所

- 適用開始課税期間

- 適用開始課税期間に対する基準期間(2期前の事業年度の始まり・終わりの日付)

- 基準期間の課税売上高

- 事業内容

- 提出要件の確認

会社設立直後から適用させたい場合は、初めの課税期間中に届出をしましょう。

| 提出期限 | 初めの課税期間中(2回目以降からは適用を受けたい課税期間の初日の前日まで) |

|---|---|

| 申請書様式・記載要領 | 消費税簡易課税制度選択届出書 |

| 添付書類 | 不要 |

| 国税庁の記載ページ | 消費税簡易課税制度選択届出手続 |

消費税課税事業者とは?免除の条件を確認しよう

消費税課税事業者とは、消費税を納付する義務のある法人や個人のことです。

原則として、事業を行っている法人や個人のその年度の納税義務は、「基準期間」と呼ばれる次の期間での課税売上高が1,000万円以上の場合に生じます。

| 法人の場合 | その事業年度の前々事業年度 |

|---|---|

| 個人の場合 | その年の前々年 |

「基準期間」における課税売上高が1,000万円以下であれば、原則として納税義務は生じず免税事業者となります。

個人事業者又は法人のその課税期間の基準期間における課税売上高が1,000万円以下である場合には、消費税の納税義務が免除されます(注1)。

この基準期間とは、個人事業者の場合は前々年、法人の場合は前々事業年度のことをいいます(前々事業年度が1年未満の場合には、事業年度開始の日の2年前の日の前日から同日以後1年を経過する日までの間に開始した各事業年度を合わせた期間をいいます。)。

つまり、会社設立後2年間は「基準期間」である前々年度の売り上げがないため、納税義務が発生しません。

ただし、以下のような場合には免除されず、納税義務が発生するので注意しましょう。

- 相続によって事業を継承し、前々年度の被相続人の課税売上高が1,000万円を超えている場合

- 相続によって事業を承継し、承継した年の翌年および翌々年において、被相続人のその基準期間の課税売上高と相続人のその期間の課税売り上げ高の合計額が1,000万円を超えている場合

- 合併があった事業年度においては、合併法人の基準期間における課税売上高又は各被合併法人の当該基準期間に対応する期間における課税売上高のうちいずれかが1,000万円を超える場合

- 新設分割子法人の基準期間に対応する期間における各新設分割親法人の課税売上高のうちいずれかが1,000万円を超える場合

- 事業年度開始日における資本金の金額または出資の金額のいずれかが1,000万円以上である法人

まったく新しく設立した会社であっても、設立時の資本金や出資金額が1,000万円以上であれば消費税課税事業者となります。このとき、「消費税課税事業者選択届出書」が必要となるので注意しましょう。

会社設立後の届出を提出する所轄税務署の調べ方

「税務署へ届出」となっている税務署は、本店又は主たる事務所の所在地として登記された場所を所轄する税務署へ提出することとなっています。

しかし、会社の所在地の市町村自治体に税務署がない場合もあります。自分の市町村の会社をまとめて所轄する税務署を調べなければなりません。

調べ方は国税庁の「税務署の所在地などを知りたい方」に記載されているので確認しましょう。

税務に関する届出は自治体への提出も!忘れないように注意しよう

税務署への手続きはあくまでも「国税」に関することです。

地方税関連は、都道府県税事務所・市町村役場にて手続きを行わなければなりません。

提出書類は、以下の通りです。

- 法人設立届出書

- 定款、寄附行為または規則等(写し)

- 登記事項証明書(写し)

都道府県と市町村それぞれに法人設立届書などの提出が必要です。

自治体によって、設定されている期限は異なります。会社設立後2か月までとしているケースが多いですが、念のためホームページや電話で確認をしましょう。

おわりに

会社設立後、税務署に届出をしなければならない書類はたくさんあります。期限内に正しく届出をしなければ、「節税できずに多くの税金を納めなければならなくなった」なんてことになりかねません。

また、多くの届出書の中から提出しなければならない必要な書類を自分で判断する必要があります。

もし会社設立の中、時間や労力が避けないのであれば、税理士法人きわみ事務所へご相談ください。

税理士法人きわみ事務所は、会社設立やスタートアップ企業のサポートを強みとしている税理士事務所です。今回ご紹介したすべての届出の書類作成や提出代行をお任せいただけます。

「書類作成や代行を任せるほどの余裕はないけど、アドバイスに乗って欲しい!」という場合でも、お気軽にご連絡ください。どの書類の提出が必要で、どんな添付書類が必要かなど、的確にサポートいたします。

正しく期限内に税務関係の届出を終わらせ、賢く節税対策をしましょう。