「期間損益」とは「1年間のことを表している」と覚えている人も少なくないようですが、厳密にいうとそれ以外の期間を表すこともあるのです。会計に携わる者なら、どのような期間のことをいうのか、どうして期間損益という概念が生まれたのか、期間損益計算の方法まで、しっかりと知っておくことが求められます。

あやふやな認識でここまできてしまったという人も、ここで一度正しい知識を身につけておきましょう。実務だけでなく、スキルアップ、転職活動にも役に立つはずです。

期間損益とは?

期間損益とは、区切られた一定期間のなかで経営した結果獲得した損益のこと。基本的には損益計算書の集計期間(1年=12か月)のことを指すことが多いですが、他にも四半期(3か月)、半年(6か月)といった分け方をすることもあります。このように人為的に区切られた期間のことを「一会計期間」と呼びます。

昔は「○○を達成したら」「○年間」というようにゴールが決まっているビジネスが多くありました。そのため、事業に投資している投資家や税金を納めてもらう国や自治体は、事業が目標達成するのを待ってから配当や税金を受け取るのが一般的でした。

しかし、現代ではゴールを達成した後も事業を継続することが多くなっています。これではいつまでも収益額が確定せず、配当金や税金を受け取ることができません。このことから人為的に期間を区切って利益を確定させるようになったという背景があります。

この概念ができたことにより、出資者は利益分の配当を受け取れるようになり、国や自治体も税額を計算して税金を請求できるようになりました。

期間損益計算とは?

期間損益計算とは、ある集計期間のなかでどれだけ利益を得たのか計算することをいいます。計算方法は次の2種類です。

- 財産法

- 損益法

現在、一般的に使われているのは損益法ですが、ふたつの違いと計算方法をみていきましょう。

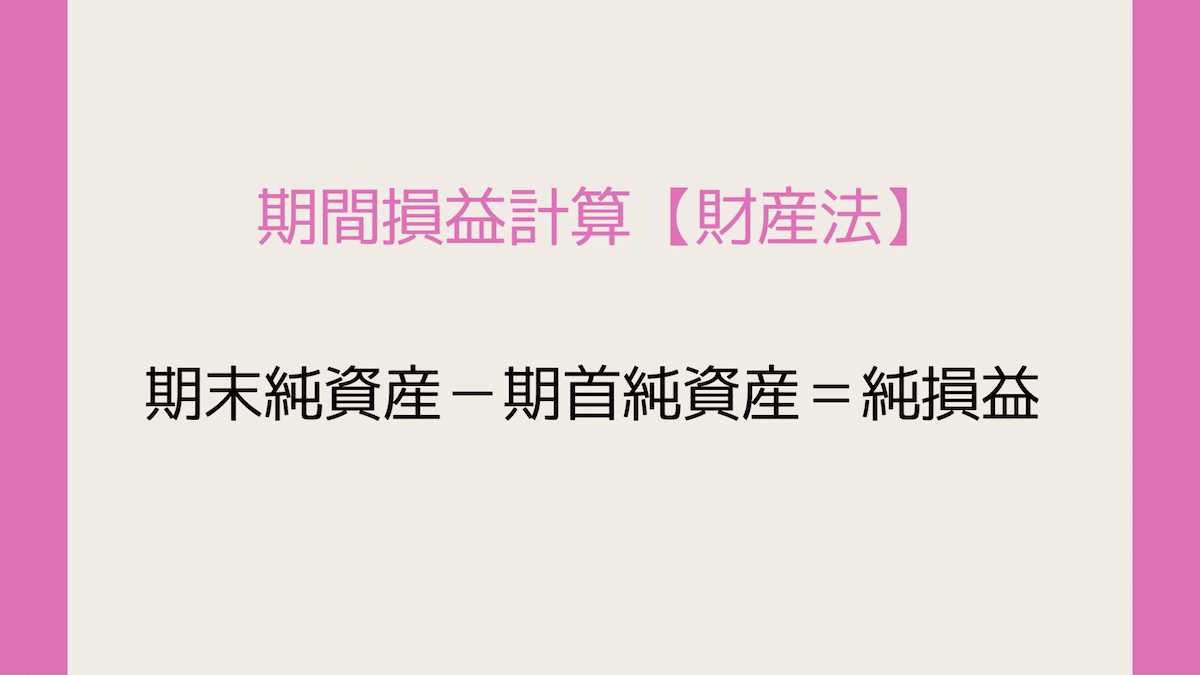

期間損益の計算方法:財産法

期間損益計算のひとつ目の方法が「財産法」と呼ばれる計算方法です。期首にあった純資産と、期末に残った純資産を比較して、その差額によって会計期間に得た利益・損失を把握する計算方法になります。

したがって計算式は【期末純資産−期首純資産=純損益】です。

たとえば、期首に800円、期末に1,000円の純資産がある会社であれば、1,000(期末純資産)−800(期首純資産)=200円が純損益です。計算結果がプラスであるので「200円の利益が出た」ということになります。

一会計年度が終了して貸借対照表の期末の純資産が、期首よりも増えていたら黒字。減っていたら赤字ということを表しています。結果の数字のみで判断するため「間接的利益決定の方式」と呼ばれることも。

財産法で計算した結果を正確なものにするには、貸借対照表(B/S)の資産の部には価値のある資産を時価で、負債の部には法的に確定している債務だけを計上しなければなりません。

しかし、すべての資産の時価を客観的に判断することは難しいため、現在は「損益法」が主流になっています。

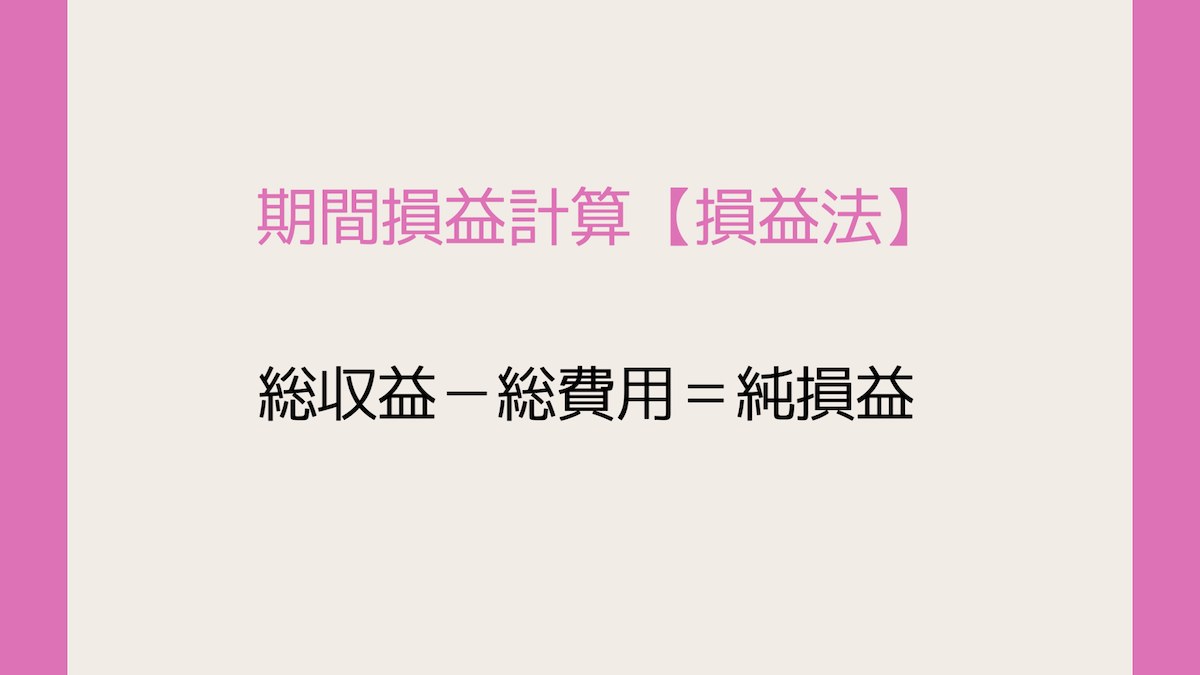

期間損益の計算方法:損益法

期間損益計算のふたつ目の計算方法が「損益法」です。会計期間のすべての収益から、すべての費用を引いて利益・損失を求める方法のこと。計算式は【総収益−総費用=純損益】となります。

たとえば、総収益が1,000円、総費用が700円の会社があったとすると、1,000(総収益)−700(総費用)=300円が純損益ということです。

収益が費用よりも多ければ黒字、つまり利益が出たということ。反対に収益が費用よりも小さければ赤字、つまり損失が出たということになります。

収益から費用を控除して損益を把握する方法のため「直接的利益決定の方式」ともいわれます。収益を得るためにおこなった戦略や努力(=費用)に対して、どれだけの結果(=収益)が得られたかを把握する計算方法です。

期間損益と一緒に押さえておくべき「費用収益対応の原則」

ある会計期間に発生した費用のうち、その会計期間の収益に貢献したものをその期の費用として認識する「費用収益対応の原則」は、期間損益と一緒に押さえておきたいポイント。

たとえば、購入した備品の支払いが翌期だから今期には含めないというのは原則に則っていません。「未払費用」を使ってきちんと計上する必要があります。

・購入時の仕訳

| 貸方 | 借方 | ||

| 勘定科目 | 金額 | 勘定科目 | 金額 |

| 備品 | 100 | 未払金(未払費用) | 100 |

・支払い時の仕訳

| 貸方 | 借方 | ||

| 勘定科目 | 金額 | 勘定科目 | 金額 |

| 未払金(未払費用) | 100 | 現金 | 100 |

また、備品を売却したけれど代金受け取りが翌期だから放置というのもいけません。「未収収益」を使って正しく計上しておく必要があります。

・売却時の仕訳

| 貸方 | 借方 | ||

| 勘定科目 | 金額 | 勘定科目 | 金額 |

| 未収収益 | 100 | 備品 | 100 |

・代金受け取り時の仕訳

| 貸方 | 借方 | ||

| 勘定科目 | 金額 | 勘定科目 | 金額 |

| 現金 | 100 | 未収収益 | 100 |

このように、取引が発生した時点で会計処理をおこなうことを「発生主義」といいます。現在は発生主義で計上することが一般的となっているため、該当する取引が未計上のままだと税務調査で指摘されるケースもあり注意が必要です。

期間損益とともに理解しておくべき!発生主義と現金主義とは

現金主義とは、わかりやすくいえばお小遣い帳のような形式の考え方です。現金が動いたタイミングで取引とみなし、計上する方法のこと。一方の発生主義とは、事態が発生したタイミングで計上する方法で、現在の会計では発生主義を原則としています。

たとえば、10月に備品を1,000円分購入し、その支払いは11月だったとしましょう。

現金主義の場合は、支払いをした11月に【備品1,000/現金1,000】という仕訳をおこないます。

一方の発生主義では、まず備品を購入した10月の時点で【備品1,000/未払金(未払費用)1,000】という仕訳をおこない、支払いした11月には【未払金(未払費用)1,000/現金1,000】という仕訳をいれます。

このように同じ取引でも、発生主義と現金主義では仕訳方法が変わるので注意しておきましょう。

発生主義と現金主義の例(1)売上

10月に備品2,000円分を売り上げ、支払いは11月に受けた場合。現金主義では支払いを受けた11月に【現金2,000/備品2,000】という仕訳のみ記帳します。

発生主義では、10月に売り上げたタイミングで【未収収益2,000/備品2,000】という仕訳を、支払いを受けた11月には【現金2,000/未収収益2,000】という仕訳をおこないます。

発生主義と現金主義の例(2)購入

10月に備品を1,000円分購入し、代金の支払いは11月におこなった場合。現金主義では、現金の動いた11月に【備品1,000/現金1,000】という仕訳をします。

一方で発生主義では、まず購入した10月に【備品1,000/未払費用1,000】という仕訳をし、代金を支払った11月には【未払費用1,000/現金1,000】という仕訳を入れます。

発生主義と現金主義の例(3)保険料

保険料5年分10,000円分支払った場合。現金主義では5年分を一気に【保険料10,000/現金10,000】として計上します。

一方の発生主義では、保険料10,000円を5年間で按分し、10,000円÷5年=2,000円を1年ずつ計上していきます。

初年度は【保険料2,000、前払金8,000/現金10,000】という仕訳をおこない、2年目以降は【保険料2,000/前払金2,000】という仕訳で5年間計上していくのが通例です。

期間損益の計上は忘れずに

期間損益とは、1年や四半期、半年といった区切られた一会計期間のなかで、どのくらい損益を出したのかを把握するためのもの。期間損益計算で損益額を計算します。

期間損益計算には財産法と損益法2種類の方法があり、現在は損益法が一般的です。計算式は【総収益−総費用=純損益】。収益が費用よりも多ければ黒字、少なければ赤字ということでした。

期間のなかで発生した費用は、たとえすべての取引が終了していなかったとしても、その取引を計上しておかなければなりません。税務調査でチェックされるポイントでもありますので、未払費用や未収収益等の勘定科目を使って忘れずに計上しておきましょう。