国全体でさまざまな手続きから押印を廃止する動きが進んでいるなか、令和3年度税制改正大綱に押印廃止の内容が盛り込まれました。これにより、確定申告や年末調整などの身近な手続きにおいて、印鑑が不要となります。

しかし、押印の取り扱いがこれまでとどのように変わるのかを、具体的に理解している人は少ないのではないでしょうか。

この記事では、税制改正による押印廃止のポイントを解説します。実務上のメリットや注意点なども紹介するため、普段の業務で税務関係の書類を取り扱うことが多い人は、ぜひ参考にしてください。

税務関係書類におけるこれまでの押印の取り扱い

これまでは、法律によって税務関係書類への押印が義務付けられていました。

改正によるポイントを明確にするために、はじめに税務関係書類におけるこれまでの押印の取り扱いについて見ていきましょう。

国税通則法で押印義務が定められている

税務関係書類への押印義務は、国税通則法によって定められています。

下記は、国税通則法における押印の義務についての記載です。

(書類提出者の氏名、住所及び番号の記載等)

第百二十四条

略

2 税務関係書類には、次の各号に掲げる場合の区分に応じ、当該各号に定める者が押印しなければならない。

一 当該税務関係書類を提出する者が法人である場合 当該法人の代表者

二 納税管理人又は代理人によつて当該税務関係書類を提出する場合 当該納税管理人又は代理人

三 不服申立人が総代を通じて当該税務関係書類を提出する場合 当該総代

四 前三号に掲げる場合以外の場合 当該税務関係書類を提出する者

税務関係書類への押印が当たり前になっている人が多いと思いますが、実はこのように法律で義務付けられています。

税務関係書類は、個人情報が多く記載されており、取り扱いには厳重な注意を払う必要があります。そのため、押印することは「間違いなく本人の意思に基づく申請である」という、本人確認や意思確認の意味合いがあるのです。

国税の電子申請には押印が不要

紙ベースの税務関係書類には押印が義務付けられている一方で、国税の電子申請を利用する場合は、押印が不要です。

ただし、データが間違いなく本人のものであることを証明するために、

- 電子申請書

- 電子署名

が必要となっています。

税制改正による押印廃止のポイント

令和3年度税制改正により、法律で押印が義務付けられていた税務関係書類の多くが押印不要となります。ここからは、税制改正により押印が不要となる書類について、改正内容を整理しながら解説します。

改正の背景や適用時期、制度実施までの今後の流れなども詳しく見ていきましょう。

※令和3年税制改正による押印廃止以外の内容も詳しく知りたい方は、こちらを参考にしてください。

税務関係書類における押印廃止の背景

そもそもなぜ押印の廃止が進められているのか、その背景を見ていきましょう。

事務の効率化やコスト削減の観点から、これまでもさまざまな行政手続きや税務手続きで脱ハンコが叫ばれてきましたが、なかなか進展していませんでした。

そのような状況下で、脱ハンコが急激に加速するための引き金となったのが、新型コロナウイルスの流行です。リモートワークの拡大や対面でのやり取り防止、不要な外出を減らすためなど、生活様式が大きく変わったことで脱ハンコの動きが一気に進んでいます。

すでに行政手続きについては、河野行政改革担当相より、認め印の押印が必要とされていた書類のすべてで押印廃止とすることが発表されています。対象となる手続きは、行政手続き全体の99%です。

12月18日には、地方自治体における押印廃止のマニュアルが内閣府のホームページに公表され、脱ハンコが着実に進んでいる状況です。

これらの行政手続きにおける押印廃止にともなって、税務関係でも足並みを揃える形で、印鑑を不要とする動きが進められています。

改正の内容

税制改正により、これまで認め印でよいとされていた書類を中心に、多くの税務関係書類への印鑑が不要となります。ただし、認め印ではなく実印の押印が必要であったものや印鑑証明書の添付が求められていたものについては、押印廃止の対象外となるものがあります。

また、押印廃止の対象となるのは、国税関係書類と地方税関係書類の両方です。下記に、身近な国税と地方税をまとめています。

| 国税 | 地方税 |

|---|---|

| 法人税、所得税、消費税、相続税 | 住民税、事業税、事業所税 |

印鑑が不要となる書類

印鑑が不要となる書類について、具体的に見ていきましょう。

下表は、税制改正によってハンコが不要となる書類と、引き続きハンコが必要な書類をまとめたものです。

| ハンコが不要となる書類 | 引き続きハンコが必要な書類 |

|---|---|

| ・確定申告書 ・修正申告書 ・更正の請求書 ・年末調整の書類 ・国税、地方税の届出書や申請書 ・延納申請書、物納申請書 |

・相続税、贈与税申告書に添付する遺産分割協議書など ・担保提供関係書類や物納手続き関係書類のうち、 実印の押印および印鑑証明書の添付を求めている書類 |

改正後の税務手続きにスムーズに対応できるよう、ハンコが不要となる書類と引き続き必要な書類について、しっかり理解しておきましょう。

押印廃止の適用時期

押印廃止は、令和3年4月1日以降に提出される税務関係書類から適用となります。

そのため、令和3年2月から開始される令和2年分の確定申告については、これまでどおりハンコが必要となる見込みです。

ただし国税については、施行日以前に作成した書類に押印がなくても、あらためて押印を求めないとされています。

押印廃止の施行までの流れ

令和3年度税制改正大綱に押印廃止の内容が盛り込まれたことで、一部を除いた税務関係書類にハンコが不要となることは、ほぼ確実といえます。しかし、実際に法案が可決するのはまだ先であり、それまで正式な決定ではありません。

新制度の施行まで、具体的な今後の流れを見ていきましょう。

【法案成立までの今後の流れ】

| 2020年12月21日 | 与党による税制改正大綱が閣議決定 |

| 2021年1月頃 | 大綱の内容を盛り込んだ税制改正法案を通常国会に提出 |

| 2021年3月頃 | 税制改正法案の可決 |

| 2021年4月1日 | 税制改正関連法が施行 |

今後は、12月に与党から提出された税制改正大綱をもとに法案が作成され、1月の通常国会に提出、3月に成立する流れとなります。

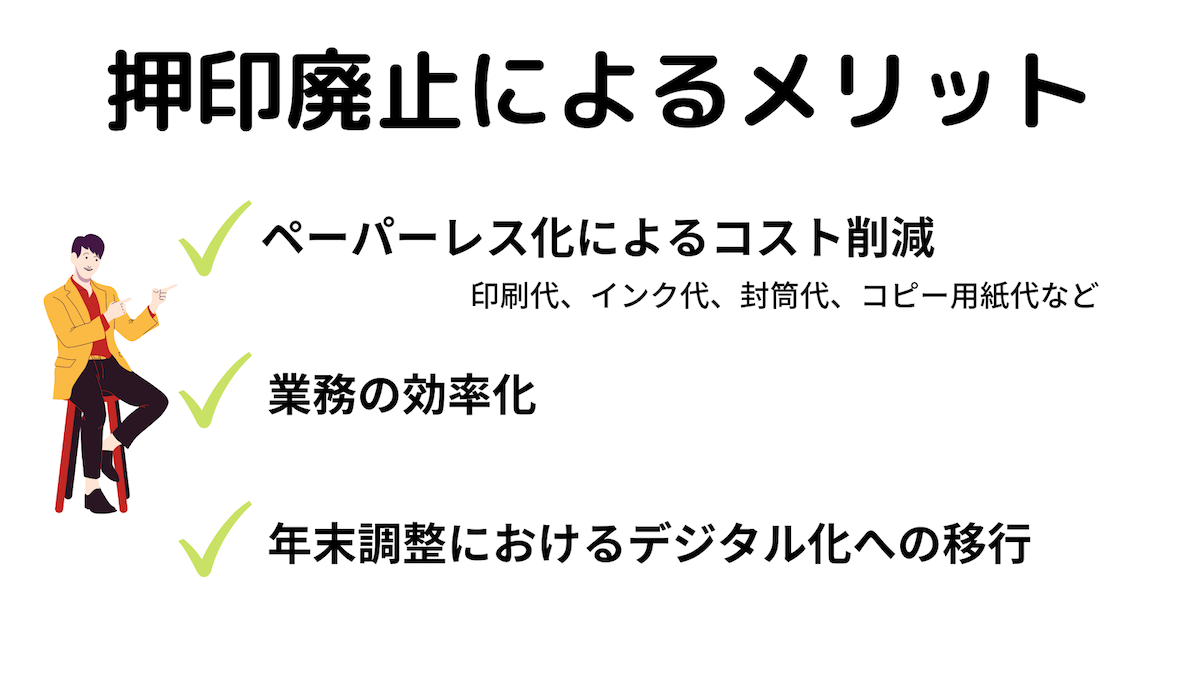

【税制改正】押印廃止による業務上のメリット

税務関係書類に押印が不要となったことで、管理部門の業務にもメリットがあります。特に年末調整関係書類への影響が大きいです。

ここからは、税務関係書類への押印が不要となったことで、管理部門の業務にどのようなメリットがあるのかを見ていきましょう。

押印廃止のメリット:ペーパーレス化によるコスト削減

ペーパーレス化により、主に下記のコストが削減されます。

- 印刷代

- インク代

- 封筒代

- コピー用紙代

- プリンターのメンテナンス代

- 封入作業などにかかる人件費

年末調整関係の書類を従業員分印刷すると、規模が大きい企業ほど、上記の莫大なコストがかかります。新型コロナウイルスの影響により、ただでさえ予算が圧迫されている企業は多いでしょう。長期的に考えても、ペーパーレス化によるコスト削減の恩恵は大きいといえます。

押印廃止のメリット:業務の効率化

これまで、扶養控除申告書や保険料控除申告書などに押印が必要とされていたため、管理部門が押印の有無を確認する必要がありました。さらに、押印されていない従業員には、再度押印を求める手間もあったでしょう。

これらの確認作業がなくなることで、年末調整関係の業務が効率化することが期待できます。

押印廃止のメリット:年末調整におけるデジタル化への移行

押印が必要であったことが、年末調整を紙ベースで行っている要因になっている企業は多かったのではないでしょうか。押印が廃止されることで、各企業において年末調整のデジタル化を進めやすくなります。

国税庁では、2020年10月から、年末調整手続きの電子化を実施しています。国としても電子化の動きが進んでいることから、今後年末調整を紙ベースからデジタルに移行する企業は増えるでしょう。

デジタル化することにより、年末調整システムの導入や改修に一定の費用がかかります。しかし、長期的なコスト削減や業務の効率化の観点では、デジタル申請に利点があります。

※年末調整や確定申告における地方消費税や法人税の取り扱いについて詳しく知りたい方は、ぜひこちらを参考にしてください。

押印廃止による業務上の注意点

税務関係書類への押印廃止による業務上のメリットがある一方、注意点もあります。確実で効率的な業務遂行のためにも、押印廃止にともなって管理部門が注意すべきポイントを見ていきましょう。

押印廃止の注意点:本人確認を確実におこなう必要がある

年末調整の関係書類にはさまざまな個人情報が記載されているため、その内容が他者に漏れないよう、厳重な注意が必要です。

押印には、本人確認の意味合いがあります。押印が不要となることで業務は効率化しますが、その分これまで以上に本人確認を確実におこなうことが大切です。特に紙ベースで取り扱う場合は、一層注意しましょう。

押印廃止の注意点:従業員への周知と理解の徹底

押印廃止にともない、これまでの業務フローを変更する場合があるでしょう。その場合、従業員への周知と理解を徹底することが重要です。

たとえば、年末調整を紙ベースからデジタルに移行する場合、操作や手続きの流れに戸惑う人は多いでしょう。このとき業務フローが周知されていなければ、従業員の混乱を招くとともに、誤っている従業員に再度説明をおこなうことで、結局事務が煩雑してしまうことが懸念されます。

組織内での押印の取り扱いや業務フローについて、ガイドラインやマニュアルを作成するなどし、従業員に確実に周知するための方法を検討しましょう。

税制改正のポイントを押さえて対応漏れがないようにしよう

押印が廃止されることで、税務関連の業務がこれまでと大きく変わります。管理部門は、改正によるポイントをしっかり押さえ、対応の漏れや遅れがないようにしましょう。

また、押印廃止によるメリットを十分に活かすためには、組織全体で押印廃止への共通理解を図ることが重要です。ぜひ、本記事の内容を参考に、従業員に押印廃止のポイントや業務フローの変更などについて周知するようにしてください。

いよいよ確定申告の時期が近づいてきました。今年は新型コロナウイルスの影響もあり、医療費控除の取り扱いに困惑する人は多いのではないでしょうか。コロナウイルス関連のどのような費用が医療費控除の対象となるのか、詳しく知りたい方は、ぜひこちらを参考にしてください。