事業をおこなっていくうえでは、さまざまな費用が発生しますが、これらは事業をおこなっている途中で発生するものばかりではありません。

- 法人を設立する前にかかった費用

- 法人を設立し、事業を開始するまでにかかった費用

というように、事業を始める前の準備段階においても費用は必ず発生します。

しかし、これらの費用について、

「事業を始める前に支払ったものだから、経費にならないだろう」

「経費になるのはわかるけれど、どう処理してよいのかわからない」

などのように考え、経費処理していない人も多いのではないでしょうか。

そこで今回は、

- 事業を始めるまでにかかった費用は経費になる?

- 開業費ってなに?

- 開業費を上手に活用した節税術とは?

これらの疑問について、徹底的に解説していきます。事業を始めるまでにかかった費用などは「開業費」などの繰延資産勘定で処理します。

今回は開業費として処理できる経費の種類だけでなく、最適な経理処理の方法などを事例として紹介していますので、法人設立の準備段階の事業者や、開業間もない事業者は、ぜひ参考にしてみてください。

開業前の費用は経費になる?

開業前に支払った費用は経費として処理することができ、具体的には開業費などの「繰延資産」という資産科目で処理します。繰延資産は、支出した全額をその年の経費にせずに、翌年以降に繰り越すことができる勘定科目です。そして、償却費という形で各事業年度の費用として計上。償却の詳しいルールについては後述します。

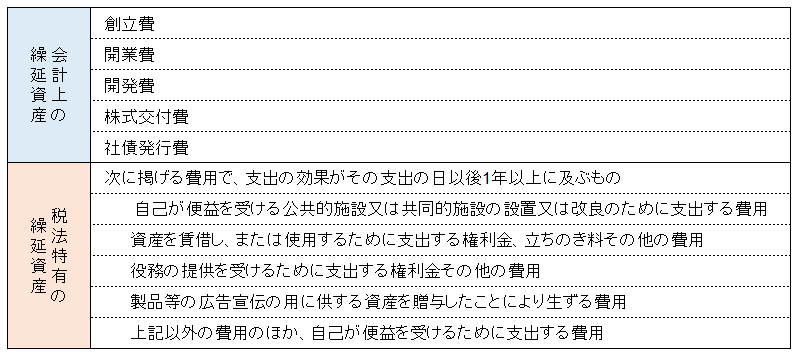

繰延資産は勘定科目分類の1つであり、具体的には次のようなものを繰延資産として処理します。

| 区 分 | |

|---|---|

| 繰延資産 | 創立費 |

| 開業費 | |

| 開発費 | |

| 株式交付費 | |

| 社債発行費 | |

このうち、開業前に支払った費用や法人設立時に支払った費用は、

- 創立費

- 開業費

これらの勘定科目で処理します。

開業費と創立費のちがいとは

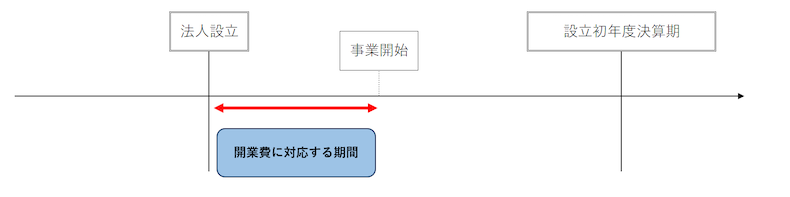

開業費と創立費については、法人を設立する「前」と「後」で区分します。

法人を設立するまでにかかった費用であれば「創立費」

法人を設立し、事業を始めるまでにかかった費用であれば「開業費」

といったように判断していきます。

しかし、創立費と開業費については、

「法人を設立するまでにかかった費用はすべて経費になる」

「法人を設立し、事業を始めるまでにかかった費用はすべて経費になる」

というわけではなく、それぞれの勘定科目に該当する取引内容でなければ、創立費や開業費で処理できません。

まずは、創立費や開業費をはじめとする繰延資産について、詳しい内容を確認していきましょう。

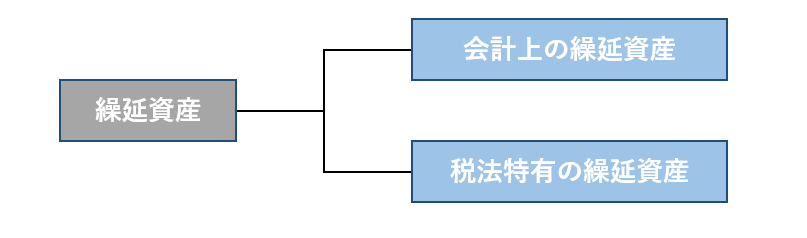

繰延資産は2つの取り扱いがある?

繰延資産には2つの取り扱いがあり、

- 会計上の繰延資産

- 税法特有の繰延資産

これらの2つの区分で取り扱いが異なります。

会計上の繰延資産とは

会計上の繰延資産とは、普段の会計処理で計上される繰延資産のことをいいます。

会計上の繰延資産は、「中小企業の会計に関する指針」において、次のように定義されています。

繰延資産とは、

- すでに代価の支払が完了し、または支払義務が確定していること

- 役務の提供を受けたにもかかわらず、その効果が将来にわたって発現するものと期待されること

これらの条件を満たす以下のような費用のことをいいます。

- 創立費

- 開業費

- 開発費

- 株式交付費

- 社債発行費

これらの費用が原則として、繰延資産に該当します。

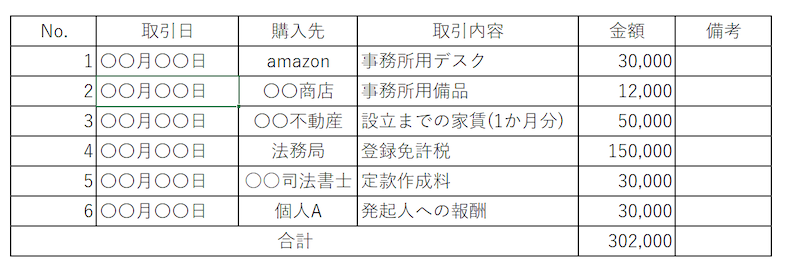

創立費

法人を設立する際や法人を設立するまでに発生する費用で、その法人が負担すべき費用は「創立費」に該当します。

具体的には、

- 発起人に支払う報酬

- 法人登記時における登録免許税

- そのほかの法人設立の際に必要な費用

などがあげられます。

引用:法人税法施行令 第14条第1項第1号|電子政府の総合窓口 e-Gov

法人の設立時に発生する費用については、法人によってさまざまです。

たとえば次のような費用についても「創立費」に含まれる場合があります。

- 定款などの書類作成費用

- 株主を募集するために支出した広告費用

- 法人を設立するまでの事務所賃借料

- 法人を設立する際の諸手続きをおこなってくれた人への給料

開業費

法人を設立後、事業をはじめるまでの間に、開業準備のために特別に支出した費用は「開業費」に該当します。

引用:法人税法施行令 第14条第1項第2号|電子政府の総合窓口 e-Gov

開業費について注意すべきは、開業費の条件となっている「特別な支出」であるということです。

そのため、開業前に支出した費用ということだけでは開業費に該当せず、あくまでも「開業前に特別に支出した費用」に限り、開業費として処理できます。

開業費の定義に関しては、「法人設立から事業開始までに発生した特別に支出した費用」としか記載されておらず、具体的な事例も記載がありません。

そのため、実務においては事業内容や、支出した費用の内容などを見て判断する場合が多く、素人では判断が難しいケースもあります。

また、税理士によっても「その費用が開業費に該当するのか」という判断が分かれるケースもあり、正しい判断をおこなうには、

「支出した費用が開業準備のために必要な、特別なものである」

ということを説明できるかどうかがポイントになります。

開業費の事例については、個人の所得税においても争点になるケースもあり、国税不服審判所※1における過去の事例では、開業費について次のように判断されています。

| 内 容 | 開業費の判定 | |

|---|---|---|

| 該当 | 非該当 | |

| 事業開始前に支出した当該借入金の利子部分 | 〇 | |

| 開業にあたり、打ち合わせのために利用したタクシー代 | 〇 | |

| 開業にあたり、同業種の人と相談などおこなった際の飲食代 | 〇 | |

| 業務用とするパソコンの購入代金 | 〇 | |

| 開業後に採用するスタッフの面談費用(交通費など) | 〇 | |

| 同業者との情報交換のためのゴルフなどの接待費用 | 〇 | |

| 開業前の内装工事にかかる工事業者への差し入れなど | 〇 | |

引用:(平11.6.28裁決、裁決事例集No.57 138頁)|国税不服審判所

引用:公表裁決事例(平成25年7月9日裁決)|国税不服審判所

注意:上記の事例においては、あくまでも当事者における事業内容や、当時の状況を踏まえたうえでの判断となっています。そのため、すべての事業者が上記の取り扱いになるというわけではありません。

開業前に支出した費用だからといって、やみくもに経費と認識するのではなく、開業費の条件である「特別に支出する費用」に該当するのかどうかを検討することが重要です。開業前に支出した費用であっても、開業後に継続的に発生する費用であれば開業費として処理できません。

支出した費用が開業費に該当するのかどうかについて、不安がある場合は税理士に相談しましょう。

※1 国税不服審判所とは

国税不服審判所は国税庁とは分離された独立機関で、税務調査などにおける処分に対して事業者が審査請求をおこなうことができる機関です。

税務調査に不服がある場合に、第三者機関である国税不服審判所に審査請求をおこなうことにより税務調査の結果が覆ることもあります。

開発費

次の目的を達成するために、特別に支出した費用は「開発費」に該当します。

- あらたな技術、または新経営組織の採用

- あらたな資源の開発

- あらたな市場の開拓のため

具体的には、新事業をおこなうために支店を開設し、その際に支出した広告費用などが該当します。

引用:法人税法施行令 第14条第1項第3号|電子政府の総合窓口 e-Gov

株式交付費

株式を交付するためにかかる費用は「株式交付費」に該当します。

具体的には、次のような費用が株式交付費に該当します。

- 株主に交付する株券などを印刷する費用

- 資本金を増額する際に必要な登記にともなう登録免許税

- 自己株式(出資を含む)の交付にかかる費用

- その他株式の交付にかかる費用

引用:法人税法施行令 第14条第1項第4号|電子政府の総合窓口 e-Gov

社債発行費

社債※1を発行するためにかかる費用は「社債発行費」に該当します。

具体的には、次のような費用が社債発行費に該当します。

- 社債券などを印刷する費用

- その他の債券を発行するためにかかる費用

引用:法人税法施行令 第14条第1項第5号|電子政府の総合窓口 e-Gov

※1 社債とは出資者から資金を集める際に、出資者に対して発行する借用証明書のこと。社債には、

・普通社債

・転換社債

・新株予約権付社債

などのようにさまざまな種類があります。

税法特有の繰延資産とは

税務上の繰延資産は、会計上の繰延資産に加えて、条件を満たす一定の費用も繰延資産として取り扱います。

具体的には次のようになります。

引用:法人税法施行令 第14条第1項第6号|電子政府の総合窓口 e-Gov

開業前に支出しても開業費に該当しない経費とは

開業前に支出した費用であっても、10万円以上の資産の取得にかかった費用については、開業費として処理できません。

これは、法人税法施行令において、開業費を含む繰延資産は「資産の取得に要した金額とされるべき費用および、前払費用を除く」と定義されているためです。

引用:法人税施行令第十四条第1項|電子政府の総合窓口 e-Gov

たとえば、開業後に使用するパソコンの金額が20万円である場合、開業費ではなく、「工具器具備品」として資産科目に計上します。その後は原則として、耐用年数に応じて減価償却費※1として経費に計上されていきます。

このように、開業前に支出した費用であっても、繰延資産に該当しないケースもあるということを覚えておきましょう。

※1 「耐用年数に応じて減価償却費として計上する」とは

耐用年数は、その資産が使用することができる期間を合理的に定めている年数のことをいいます。

耐用年数は購入した資産の種類によって異なり、その年数は国税庁が定める「耐用年数表」で確認できます。

取得した固定資産を耐用年数で分割し、経費に計上していくことを減価償却といいます。

ただし、青色申告者で、一定の要件を満たす場合は「少額減価償却資産の特例」を適用でき、この特例により30万円未満の固定資産については、購入した事業年度において一括で経費に計上できます。

No.5408 中小企業者等の少額減価償却資産の取得価額の損金算入の特例

開業前の費用を経費として処理するためには

開業前に支出した経費を開業費とするためには、「支出した証拠を残しておくこと」が重要です。開業前に支払った費用は経理上、繰延資産の勘定科目にまとめることから、法人税申告書や、決算書などだけでは詳しい取引内容を確認することができません。そのため、税務調査がおこなわれる際は、創立費や開業費の内訳などがよくチェックされます。

そのため、税務調査対策としては、

・領収書やレシートなどを保存し、支払った証拠を残しておく

・領収書やレシートが発行されない取引については、出金伝票などを使って記録しておく

・Excelなどを使って開業費の集計表を作成しておく

これらのことをおこなっておくことをおすすめします。何も支払った証拠がない場合は、経費として認められない可能性が高くなってしまいます。

創立費・開業費などの経理処理は?

創立費や開業費などの繰延資産の経理処理は、

- ①繰延資産を計上する経理処理

- ②繰延資産を経費科目に振り替える経理処理

これらの流れで経理処理をおこなう必要があります。

しかし、

- 会計上の繰延資産

- 税法特有の繰延資産

それぞれで経理処理が異なるため、注意が必要です。

具体的には、会計上の繰延資産と税法特有の繰延資産とでは、

- 償却期間

- 使用する勘定科目

これら2つの項目が異なります。

会計上の繰延資産の経理処理方法

会計上の繰延資産はすべて共通の経理処理となり、下記の取り扱いとなります。

| 区分 | 償却期間 | 勘定科目 |

|---|---|---|

| 会計上の繰延資産 | 3年、または任意償却※1 | 繰延資産(開業費など) |

開業費などの繰延資産については、原則としては3年で償却しますが、任意の年度において任意の額を償却する(任意償却)をおこなうことができます。

そのため、実務においては、任意償却を選択するケースがほとんどです。

経理処理については下記のようになります。

①「開業費勘定 ( 繰延資産 ) 」として80万円を計上した場合

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 開業費 | 800000 | 現金 | 800000 |

※ 創立費に関しては、法人設立前に支出しているケースがほとんどですが、仕訳をおこなう際は、「法人設立日」の日付でおこない、摘要欄には実際に支出した日付を記載しておくとよいでしょう。

②決算において「 減価償却費勘定 ( 費用 ) 」として80万円を費用計上した場合

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 減価償却費 | 800000 | 開業費 | 800000 |

借方に「減価償却費」という費用科目を使用し、貸方には「開業費」を使用します。こうすることで、開業前に支払った費用を経費として計上できます。

このように資産に計上した勘定科目を経費に振り替え、費用計上することを「償却する」といいます。

※1 任意償却とは

任意償却とは「好きな金額を償却(経費にする)ことができる」ということです。繰延資産は原則として5年間で償却しますが、任意償却も認められています。そのため、

・償却する金額

・償却するタイミング

これらを事業者自らが好きなように決めることができます。

税法特有の繰延資産の経理処理

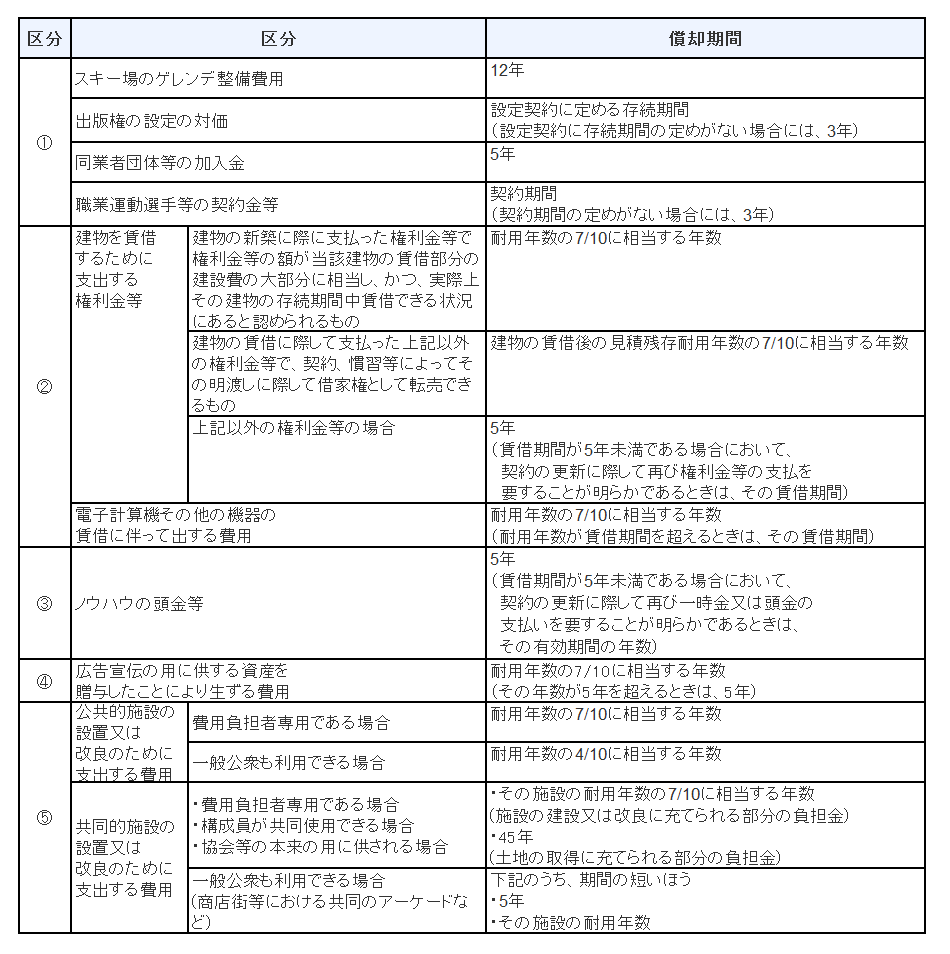

税法特有の繰延資産に関しては、会計上の繰延資産とは取り扱いが異なり、具体的には以下のような取り扱いとなります。

<税法特有の繰延資産の取り扱い>

一部引用により抜粋:第2節 繰延資産の償却期間|国税庁

上記の表をみてわかるように、税法特有の繰延資産については、償却期間が区分ごとに定められていることが特徴です。

よくある事例としては、事務所を借りるときに支払う礼金が「②建物を賃借するために支出する権利金等」に該当します。事業開始の際に事務所を借りる方がほとんどかと思いますので、礼金などの権利金支払いの際は繰延資産としての取り扱いにご留意ください。

また、税法特有の繰延資産を計上する際は「長期前払費用」を使用することが多いです。

これは、税法特有の繰延資産は会計上、認められていないため、繰延資産の勘定科目を使って計上できないためです。

たとえば、上記の表における区分①「スキー場のゲレンデ整備費用」の経理処理は下記のようになります。

①「長期前払費用勘定 」として期首に120万円を計上した場合

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 長期前払費用 | 1200000 | 現金 | 1200000 |

②決算において長期前払費用に計上した金額のうち、10万円を費用に振り替える

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 「減価償却費」 または 「長期前払費用償却」 |

100000 | 長期前払費用 | 100000 |

税法特有の繰延資産については、償却期間が定められているため、上記の事例では12年で償却します。

( 償却額 = 1,200,000円 ÷ 12年 × 12か月 )

会計上の繰延資産は費用化するタイミングが重要!?

開業費や創立費などの会計上の繰延資産は任意償却によって、

「その年において、いくら償却するのか」

ということが非常に重要です。

開業費などはその年の事業利益に合わせて償却額を計算することで、高い節税効果を得ることができます。

たとえば、開業費として150万円を計上している場合、それぞれの事業年度における最適な償却額は次のとおりです。

ケース①事業利益が赤字の場合

ケース②事業利益30万円の場合

ケース③事業利益が150万円の場合

| 事業利益 | 任意償却額 | 備 考 | |

|---|---|---|---|

| ケース① | 赤字 | 0円 | 赤字により、すでに税金はかからない状態であるため |

| ケース② | 30万円 | 30万円 | 30万円の開業費の償却により利益を0円にするため |

| ケース③ | 150万円 | 120万円 | 開業費よりも事業利益が大きいため、全額を一括償却 |

というように、繰延資産における任意償却では、その事業年度の利益の金額に合わせて

- 償却する金額

- 償却するタイミング

これらを上手に調整することで、高い節税効果を得ることができます。そのため、開業費などの繰延資産は、償却するタイミングが重要であるといえます。

償却期間(5年)が過ぎた開業費は償却できる?

会計上の繰延資産については、原則の償却期間である5年を過ぎた場合においても、償却することが可能です。

会計上の繰延資産については、

- 5年で償却する

- 任意償却する

この2つのいずれかの方法によることとされており、償却額の下限については定められていません。

法人税法施行令第64条第1項第1号|電子政府の総合窓口 e-Gov

そのため、その年に一括償却してもよく、反対にまったく償却しなくてもよいとされています。

また、原則の償却期間である5年を過ぎた開業費を経費にできないという規定もないため、償却していない開業費はいつでも減価償却費として経費にできます。

ただし、注意事項としては、開業費を過年度において、経費にしていないことを証明できるように準備しておく必要があります。

この取扱いについては、所得税法についても同様であり、国税庁のホームページに記載されています。

まとめ

開業前に支払った費用は、領収書などの証拠書類をきちんと残しておくことで経費にできます。

さらに、会計上の繰延資産に関しては、経費にできるだけではなく、

- 経費に計上するタイミング

- 経費に振り替える金額

これらを自由に決めることができることから、節税対策とすることもできます。

しかし、

- 法人を設立する前に発生した費用

- 法人を設立し、事業開始までに発生した費用

これらの費用がすべて繰延資産に該当するわけではないため、経理処理をおこなう際には注意が必要です。

このように法人の設立前や、事業を開始する前の段階から、節税対策などは考えていかなければなりません。今回のような開業前の費用についてだけではなく、消費税に関する対策など、開業前の段階で考慮すべきことはさまざまなものがあります。

そのため、法人設立や、新規事業の開業を検討している場合は、開業に関する税務手続きや節税対策の知識が豊富な税理士に相談することで、最適な開業準備をおこなうことができます。

1人で問題を自己解決し、判断を誤ってしまうと無駄な税金を納めてしまうケースもあるため、少しでも疑問のある人は一度、税理士に相談してみてはいかがでしょうか。