コロナウイルスの影響でテレワークが普及する一方で、テレワークに伴う経費の精算にとまどう企業もあるのではないでしょうか?

この記事ではテレワークで生じた経費の精算のやり方や、給与課税とならない税務上の適性額などについてご案内します。また、テレワークに関係する経費について、具体的な精算フォーマット(エクセル)についても無料で配布します。

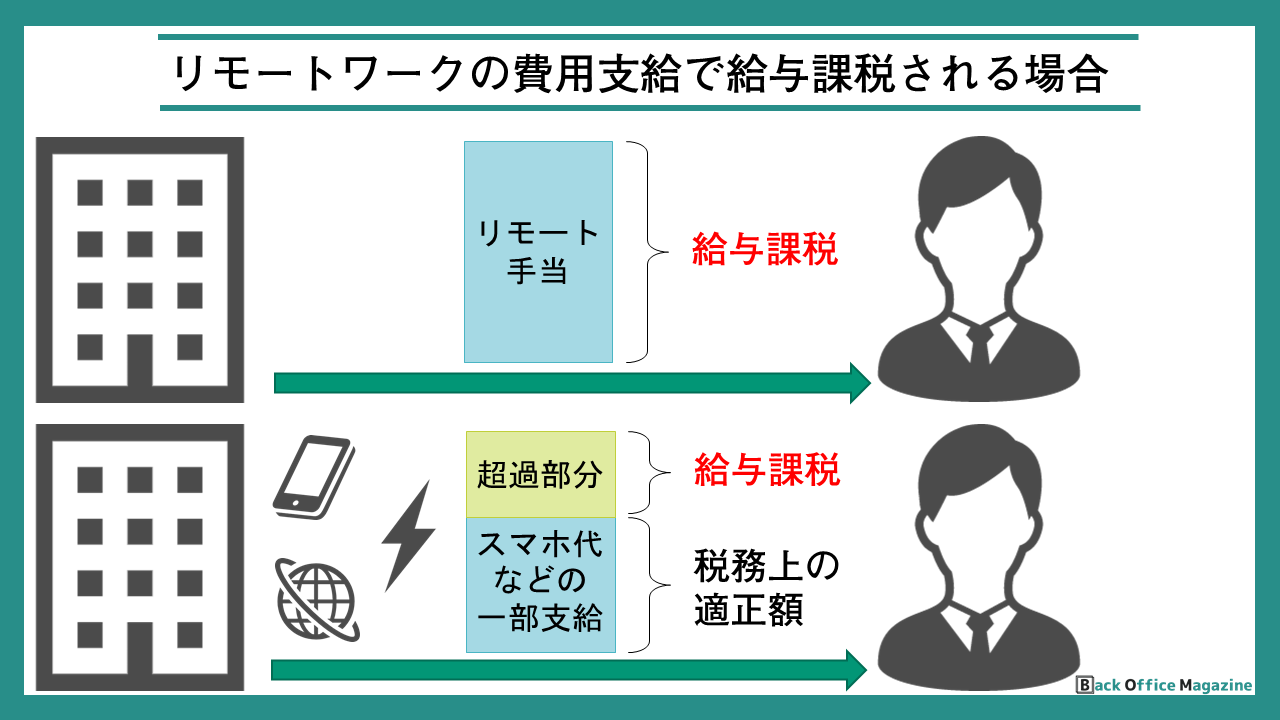

テレワークの費用支給は給与とされることも

パーソル総合研究所の調査によると、首都圏(1都3県)のテレワークの実施率は2020年11月時点で38.5%でした。

テレワークが一般化しつつあるなか、テレワークに伴いつぎのような経費が発生することがあります。

- 携帯電話の通話代

- インターネット代

- 自宅の光熱費

- レンタルオフィス代

- <その他の消耗品や備品など

このような経費について、どのような処理をするかは企業によりますが、一般的に次のような処理が考えられます。

- すべて社員負担とする:とくに処理は不要

- 毎月一律の金額を手当として会社が支給する:給与課税される

- 電話代など一定の費用について会社負担として、実費精算する:一定の範囲内であれば給与課税されない

- レンタルオフィス代の実費を会社が負担する:原則給与課税されない

- 消耗品や備品などの実費を会社が負担する:備品等が会社所有であれば給与課税されない

ここで注意が必要となるのは、会社が手当を支給する場合や、会社が実費額や費用の一部を負担する場合。

「リモート手当」などの名称で一律の手当を支給した場合には支給額の全額が給与とされます。また、会社が実費額や費用の一部を負担する場合には、条件によっては税務上の給与とされることも。

具体的には、電話代など一定の費用について会社負担として精算する場合には、給与課税されない範囲や金額が定められています。詳細な計算の仕方はのちほど紹介しますが、この給与課税されない金額の範囲内であれば給与とされませんが、超過した部分については給与とされるので注意が必要です。

また、消耗品や備品などの実費を会社が負担する場合において、たとえば机などを購入した際、貸与という形で机は会社所有で従業員に貸しているだけであれば、源泉徴収は不要となります。一方で机を返却不要で従業員に贈与した場合、机代が給与課税される点に注意。

さきほどから述べている給与課税についてですが、税務上給与を支給した場合、企業には源泉徴収義務が生じます。

支給した給与相当額を含めて所得税額の計算をしなければならないので、実務上の手続きが煩雑に。また、税務調査などで徴収漏れが指摘された場合には不納付加算税を課されるリスクもあります。

一般的に税務上のリスクを回避するためには、つぎのような手段をとることになります。

- 決まった金額の手当を支給する場合には源泉徴収をする

- 給与課税されない、税務上の適正額の範囲内で経費精算する

次の章では費用の一部について会社負担とする場合の、給与課税されない金額についてご説明します。

テレワークでかかった経費を精算する方法

テレワークにおいて経費精算をする場合、捺印の手間を考えると紙での申請をするのは現実的ではなく、電子申請で行うとよいでしょう。市販の経費精算ソフトを利用するのが一般的です。

経費精算において、会社が負担した費用のうち適正額を超えた部分が給与となるという話はすでにお伝えしました。社員個人の携帯電話料金など、一部を精算するものについては内部統制と税務リスクに備えるために適正額をどのように計算したのか、資料を保存しておく必要があります。

適正額を計算するフォーマットについてはこの記事の最後にあり、誰でもダウンロードできますので、のちほどご利用ください。

フォーマットの前に、費用の一部について精算する携帯電話代、インターネット代、自宅の光熱費について、給与課税されない適正額の計算方法についてご案内します。

テレワークの経費精算:携帯電話代

営業職などでは個人で契約している携帯電話でテレワーク中に通話する方もいるでしょう。携帯電話代で給与課税されない金額としては次の2つのポイントがあります。

- 通話料金については仕事に使った実費相当だけ支給する

- または基本料金と同様に、テレワークした日をもとに按分する(※)

- 基本料金についてはテレワークした日をもとに按分する

(※)営業担当や出張サポート担当など、顧客や取引先等と電話で連絡を取り合う機会が多い業務に限られます

まず通話料金の考え方としては、仕事に使った部分の金額が給与課税されない適正額となります。

この場合、通話明細のうち該当部分にマーカーをしてもらって社員に提出してもらい、判断することになります。

また、通話料金については上記の方法のほか、テレワークした日をもとに日数按分した金額を精算する方法も可能。

基本料金についてはテレワークした日をもとに按分した金額を精算することとなります。

通話料金と基本料金について、日数按分する計算方法は次の算式によります。

【算式】

業務のために使用した基本料金や通信料=

従業員が負担した1か月の基本使用料金や通信料等×

<その従業員の1か月の在宅勤務日数÷該当月の日数×1/2

法令の根拠:国税庁「在宅勤務に係る費用負担等に関するFAQ(源泉所得税関係)」

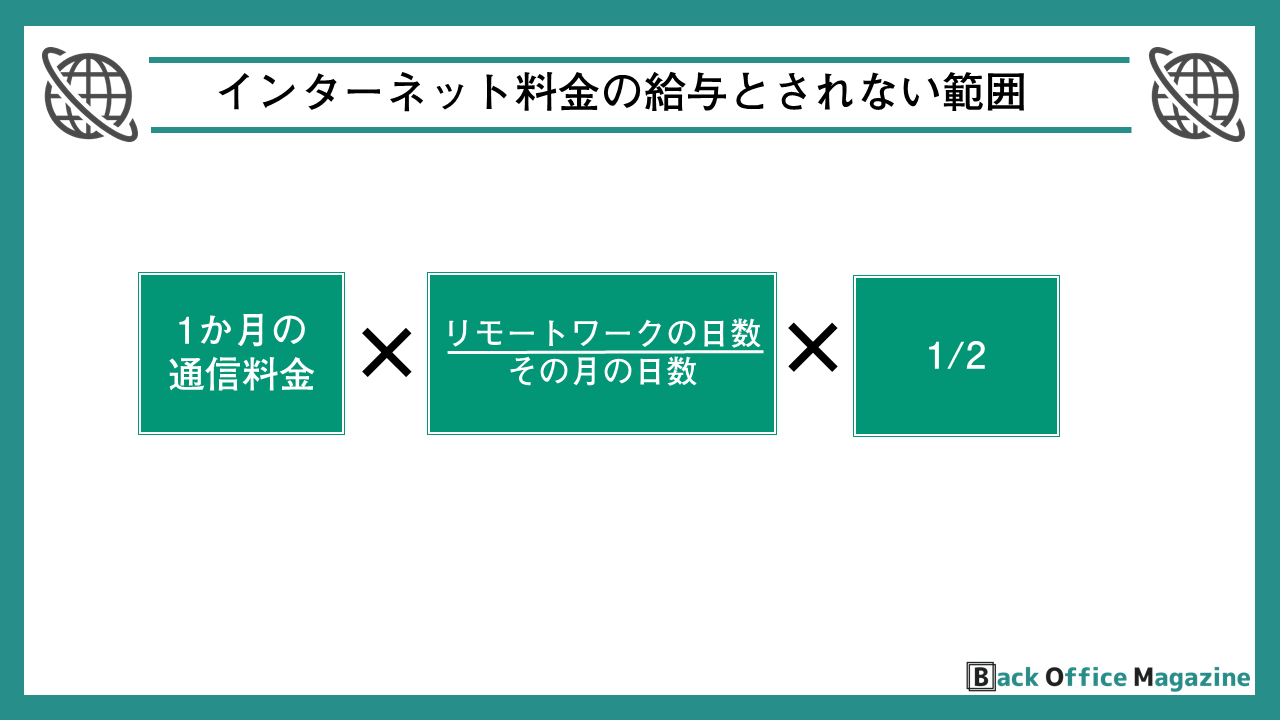

テレワークの経費精算:インターネット料金

社員が支払うインターネット代について、一部を会社が負担する場合、給与とされない範囲は次の算式によります。これも通話料金と同様、日数按分をもとに仕事に使った部分のみ計算する考え方です。

【算式】

業務のために使用した通信料=

従業員が負担した1か月の通信料等×

その従業員の1か月の在宅勤務日数÷該当月の日数×1/2

法令の根拠:国税庁「在宅勤務に係る費用負担等に関するFAQ(源泉所得税関係)」

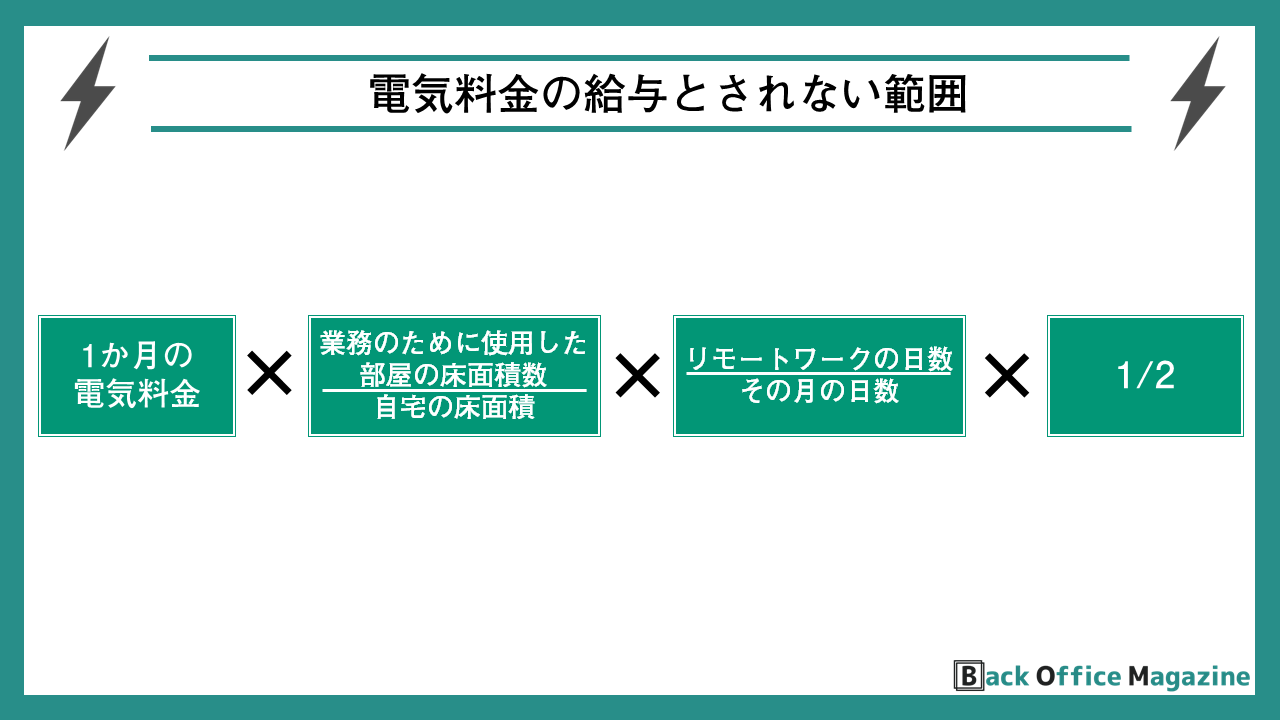

テレワークの経費精算:電気料金

社員が支払う電気料金について、一部を会社が負担する場合、給与とされない範囲は次の算式によります。

【算式】

業務のために使用した電気料=

従業員が負担した1か月の基本料金や電気使用料×

業務のために使用した部屋の床面積÷自宅の床面積×

その従業員が負担した1か月の在宅勤務日数÷該当月の日数×1/2

電気料金に関しては社員の自宅の床面積も使って按分する点に注意です。

現実的に自宅の床面積を知っている人は多くないこともあってか、国税庁は「より精緻な方法で業務のために使用した基本料金や電気料金を算出」することも認めるとしています。

法令の根拠:国税庁「在宅勤務に係る費用負担等に関するFAQ(源泉所得税関係)」

テレワークの経費精算フォーマットを無料ダウンロード!

経費精算に際し、社員に対して上記の計算を毎回してもらうことは現実的ではありません。

そこでバックオフィスマガジン編集部ではテレワーク関係の経費精算書フォーマット(エクセル)を作成しました。

このフォーマットは必要な8か所程度に入力するだけで、給与課税されない税務上の適性額を計算してくれます。

さらに計算の結果についても仕訳ベースで確認したり、社員全体でデータをまとめることも可能!ぜひご活用ください!