すべての事業者にとって気が重たくなる税務調査。正しい会計処理をおこなっているつもりでもミスがあるのではないかと経理担当者はハラハラします。事前に連絡があり準備はできますが、税務署の調査官の調査に対応したり質問に回答したりするのは大変です。社外の人で唯一立会えるのが税理士です。

この記事では税務調査の目的や流れをはじめ、税理士だけがおこなえる業務や役割、税理士立会いのメリットについて詳しく解説します。

税務調査:目的と調査の流れ

税務調査は日々の業務において正しく会計処理をしていても不安になるものです。体調が優れないときの健康診断にも似ています。どこか悪いところがあるのではないかと心が落ち着きませんが、原因がはっきりすればスッキリします。税務調査も同じで、法令の改正が適用されていないことが見つけられて、今後の会計処理を改善できれば経営活動にも役立ちます。正しいと認定されれば自信を持って業務に取り組めます。

「税務調査とは何か?」「どんな目的でおこなわれるのか?」などがある程度わかれば不安も小さくなっていくはずです。まずは税務調査について説明します。

税務調査とは?

税務調査とは、税務申告書の内容を税務署の調査官が、申告のもととなった帳簿や領収書、請求書などの書類を確認し、問題や申告漏れがないか調べることです。もし調査によって問題点を指摘された場合は申告の是正をする必要があります。

税務署員は法律で定められた手順に従って税務調査をおこないます。税務調査には税務代理を委任された税理士が立会うことが可能です。

税務調査の目的

税務調査は調査した事業者の税額などを認定する目的でおこなわれます。質問や検査によって申告内容を確認され、提出した申告書の計算や転記の誤り、記載漏れ、法令の適用誤りなどがあると認められれば、見直しを要請されます。

正しく申告しているつもりで誤った場合は修正申告ののち再度納税し、過少申告加算税と延滞税を納付するだけです。一方意図的に脱税していた場合には重加算税が課されます。このように各事業者の申告納税の公平さを保つという目的もあります。

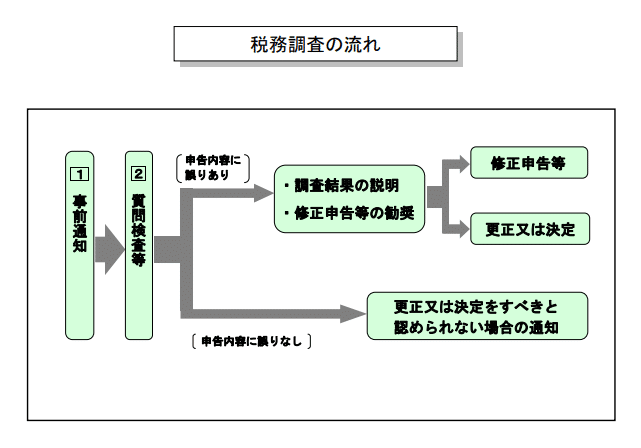

税務調査の流れ

税務調査は以下のような流れでおこなわれます。

1)事前通知

税務調査は不意打ちのようなイメージがありますが、決してそうではありません。税務調査の前に、事業者と税務代理人(税理士)に事前通知がおこなわれます。

<通知事項>

・調査開始日時

・調査場所

・調査の目的

・調査の対象となる税目・期間

・調査の対象となる帳簿書類等

税理士に立会ってもらう場合は、相談のうえ必要に応じて日程調整をおこなってもらえます。

2)質問検査等

税務調査官から所得税・法人税等の調査にあたって、帳簿書類などが検査され、必要に応じた書類などの提示・提出を求められます。また調査の必要性があれば、提出した書類などを留め置きされることもあるので、コピーを作成するなどの準備が大切です。また書類等がなければ業務が滞る場合には、返還を求めれば、速やかに返還されます。

税務調査の3つの主要取組事例

税務調査では3つの主要な取組がありますので紹介します。

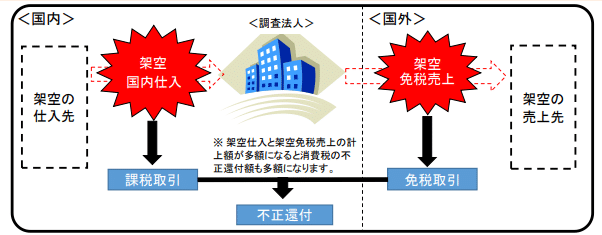

1)消費税還付申告法人

消費税の不正な還付は詐欺に近い悪質な行為として、十分な申告書の審査と調査が実施されます。国税庁が「令和元事務年度 法人税等の調査事績の概要」で挙げている不正な手口は、取引実態がないのに国内での仕入を装って課税仕入を計上し、国外への販売を装い免税取引を計上する方法によって消費税の還付金を受けていた例です。

引用:国税庁「令和元事務年度 法人税等の調査事績の概要」P4

2)海外取引

輸出入取引や海外投資の増加にともなう海外取引に係る法人税の申告漏れや源泉徴収漏れについて厳正な税務調査がおこなわれます。

海外取引における取組は2種類あります。ひとつは海外の銀行に売上代金を入金する方法で、売上金額の過少申告による法人税の申告漏れです。もうひとつが、非居住者や外国法人に支払われた配当などの源泉徴収税で、国税庁や税務署は他国の税務当局と情報交換して調査します。

海外との租税条約などが関係しますので、一般の経理担当や財務担当には源泉徴収税率の判断は難しいため、税理士に相談するのがよいでしょう。

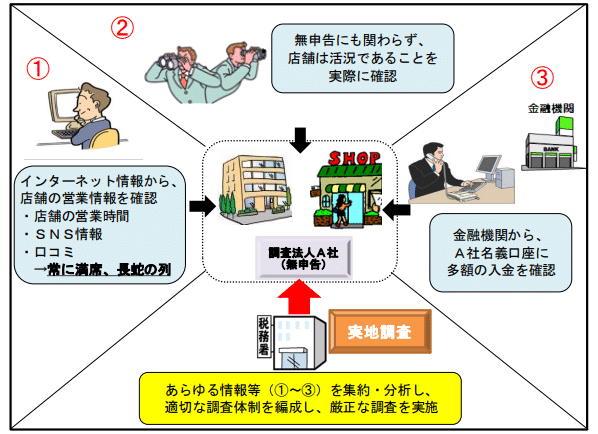

3)無申告

無申告は、申告納税制度を根幹から揺るがす事例です。資料や情報の追加収集などをおこなって積極的に調査が実施されます。税務署はインターネット情報から、店舗の営業時間やSNS、口コミを収集し、実態を把握、取引の全貌を解明。さらに、実地で店舗に出向き入店する客数を調べたり金融機関への入金を確認したりすることで裏付けを強化します。

引用:国税庁「令和元事務年度 法人税等の調査事績の概要」P7

税務調査:厳正な調査と簡易な接触

税務調査には、厳正な調査と簡易な接触の2種類があります。

厳正な調査ではあらゆる資料や情報、申告書などの分析と検討がおこなわれます。令和元事務年度(平成31年2月1日~令和2年1月31日に事業年度が終了した法人を対象として、令和元年7月~令和2年6月に調査を実施)に悪質な不正計算などが想定される法人を中心として法人税・消費税の調査の必要性が高い法人7万6千件の調査を実施。また源泉徴収税では9万件が実地調査されています。

簡易な接触では申告内容に誤りなどが想定される事業者に対して、書面や電話による連絡、税務署での面接によって見直しなどを要請。法人税・消費税の簡易な接触は令和元事務年度に4万4千件が実施されました。源泉徴収税の簡易な接触は13万9千件にのぼります。

税務調査の対象になりやすい法人

3つの主要取組に該当する、消費税還付・海外取引・無申告は税金逃れをしやすい状態であると国税庁が認定しているといえるでしょう。そのためこの3つに関係する会社は注意を要します。脱税を意図的におこなっている場合は論外ですが、海外取引などで気づかないうちに誤っている場合もあるでしょう。

また国税庁の「令和元事務年度 法人税等の調査事績の概要」では、不正1件当たりの不正所得金額の大きな10業種が報告されています。

1位は「その他の飲食料品小売」で不正所得金額(1件当たり)は5,811万6千円で不正発見割合は21.4%。2位は電子機器製造、3位が建売・土地売買、と続きます。このように税務署は過去の事例をふくめてさまざまなデータを積み重ねたうえで、税務調査の対象の選別をおこなっていると考えられます。

参照:国税庁「令和元事務年度 法人税等の調査事績の概要」P9

調査1件当たりの追徴税額は?

税務調査1件当たりの追徴税額は増加傾向にあります。国税庁のデータベースに蓄積された法定調書や税務署員が収集した資料情報などから、不正に税金の負担を逃れようとする調査の必要度の高い事業者が的確に抽出され、厳正な調査を実施。調査1件当たりの追徴税額は、平成27年が271万円だったのに比べて令和元年には347万円です。

真面目に申告納税をおこなっている事業者に対して不公平にならないために、税務調査がおこなわれていることは追徴税額の数字が証明しているといえるでしょう。税務調査によって公平な申告納税制度が維持されているのです。

税務調査:税理士の役割と税務代理権限証書・書面添付制度

税務調査では過去の調査事例や国税庁のデータベースを利用して、あらゆる角度から申告書が分析・検討されることを説明してきました。厳正な調査に対応するときに、力強いサポートをおこなってくれるのが税理士です。

ただし、税理士または税理士法人が税務代理をする場合に、その権限を有していることを称する書面を税務官公署に提出が必要です。また事業者の税務代理として、税理士は書面添付制度によって意見聴取の機会があたえられます。税務調査における役割と税務代理権限証書および書面添付制度について説明します。

税務調査における税理士の役割

税理士は税理士法第一条にもとづき、「税務に関する専門家として、独立した公正な立場において、申告納税制度の理念にそって納税義務者の信頼に応え、租税に関する法令に規定された納税義務の適正な実現を図る」という使命を担っています。

税理士の業務には、「税務代理」「税務書類の作成」「税務相談」があります。そのなかの「税務代理」によって、税務調査の際事業者の代理人として立会いが許されています。また税務書類を作成しますので、申告書類の詳細についても税理士は熟知しているのです。

具体的にどのような役割を果たしてくれるのか見ていきます。

1)税務調査前の準備

帳簿や証憑類などの書類を洗い出し、チェックします。指摘されやすいポイントについて事前に法的根拠に基づき対応策を講じます。経験豊富な税理士であれば、当日の流れを予測可能です。あらかじめ税務調査当日についてシミュレーションすることで、経理担当者の不安を軽減します。

2)税務調査当日のサポート

税務調査当日は事業所に出向き、最初から最後まで立会います。税務署の調査官からの質問にも対応します。経理担当者が緊張のあまり、うまく答えられなかったり、よけいなことまで話してしまったりすることで調査官の心象を悪くする可能性があるので注意が必要です。わからないことは、税理士に任せてしまいましょう。

調査の方法は、証憑突合、計算突合、帳簿突合です。帳簿と証憑類の整合性の確認や、計算書類に誤りがないかのチェックがあり、申告書類の正しさが確認されます。担当者は税務署の調査官の質問に答えるために常に同席が必要です。

問題点や疑問点はその場で指摘されますが、その際も税理士がサポートしてくれます。

3)税務調査後の対応

税務調査で問題点を指摘され、たとえば納税額が過少であれば修正申告をおこなわなければなりません。税務調査に立会った税理士であれば、問題点を共有しているのでスムーズに修正申告書の作成が可能です。

税務代理権限証書

税務代理権限証書は、事業者の税務の代理人としての権限を有することを明示する書類です。この書類を提出することで、税務調査前に事業者とともに税理士にも事前通知がなされます。

税務調査での書面添付制度

書面添付制度のもとで、税理士が申告書の作成において、どのような計算や整理をしたかについてや、相談に応じた事項を記載した書面を申告書に添付できます。この書面が添付された申告書を提出した事業者を税務調査の対象としたときは、税務調査通知前に、添付書面に記載された事項に関して税理士が意見を述べる機会があたえられます。

書面添付制度の効果

「税務調査通知前に」という点がポイントです。正確な申告書の作成や提出を担う、信頼される税理士制度の確立に結びつく制度といえます。税務署と事業者の中間に立ち、税務行政の円滑化を図ることを期待されています。

税務調査通知前の意見聴取によって疑問点が解消されれば、実地での税務調査の省略につながる可能性があります。税理士にのみあたえられた権利のため、税理士の地位向上、ひいては事業者からの信頼関係の改善に発展します。事業者サイドから見た効果は、帳簿書類などの調査が省略されれば時間と労力の節約になり、精神的な苦痛からも解放される点です。

税務調査:税理士立会いのメリット6つ

税務の代理人である税理士は、事前通知を受けて税務調査前、当日、調査後とさまざまなサポートをしてくれます。税務署と事業者の仲介役としての役割を担うのが税理士です。税務調査における税理士立会いのメリットを具体的に紹介します。

1)税務調査前に意見聴取の機会

税務署が税務調査の対象事業者を選定したとき、書面添付制度の書類が添付されていた場合、通知前に疑問点や問題点に対して意見聴取の機会があたえられるのは税理士だけです。この意見聴取によって、税務調査がなくなる可能性があります。直接的な立会いのメリットではありませんが、税務代理の税理士を定めることによる大きなメリットです。

2)税務調査前に万全の準備

税務調査では気にも留めていなかった点を突かれることも。とくに接待交際費に関する飲食関係の領収書に対しての質問は多いでしょう。「誰が誰を接待したか?」など尋ねられる可能性があります。取引先が個人事業主の場合もチェックが入ることが多いです。

慌てれば何も怪しくない証憑についての回答がしどろもどろになってしまう可能性があります。経験豊富な税理士は、税務署の質問に対しての予測が可能です。税理士の指導のもと、証憑類の整理をおこない、資料の見直しもおこなっていれば要請に応じて速やかに対応できるでしょう。

また、所得税や消費税の調査だけでなく、個人の場合は相続税についても調査されます。故人のプライベートな領域に踏み込んだ質問があり、憤りを覚えることもあるでしょうが、事前に税理士から想定問答を聞いていれば落ち着いて答えられます。

3)当日開始前に調査目的を明らかに

税理は調査開始前に税務署の調査官に調査目的を尋ねてくれるはずです。目的が明らかになれば調査官は目的以外の調査に派生してしまう可能性が減ります。実地の調査はその場で終わらせることが原則です。最初に調査目的を明らかにして、税理士がうまく調整してくれれば滞りなく、調査が終わりやすくなります。

4)失礼な態度の調査官に注意

基本的に税務署の調査官の言葉づかいや態度は礼儀正しいですが、なかには高圧的な物言いで威圧感をあたえる人もいます。経理担当者が怖気づいて質問に的確に答えられなくなるような場合には税理士が調査官に態度を改めるよう注意してくれますので安心です。

5)調査官の過度な要求を拒絶

税理士は税務署の調査官からの要求が無理難題だと判断すれば拒絶してくます。たとえば当初2日間の調査と案内されており、協力したにもかかわらず、調査期間の延長を提案されることがあります。このような場合には業務への影響などを理由に延長を拒否できるよう、税理士が交渉してくれます。

6)税務調査の結果が変わる

税務調査に立会う税理士の経験の深さや力量で追徴税額が安くなるようなことはありません。ですが、調査官が誤解して悪意に解釈したときや、会計処理の意図が伝わらないと判断したときは、税理士が正しく説明をしてくれます。それによって結果が変わることも多いです。

税法の適用誤りや法定帳簿書類の不備、明らかな所得隠しが見つかれば、それを正当化することは不可能です。しかし税務調査の前に調査で指摘されそうなことは税理士に隠さずに示して、準備できることはないか考えてアドバイスをしてくれるでしょう。

税理士立会いで税務調査を乗り切る

税務調査の内容や流れ、また税理士だけの権利である書面添付制度にもとづく意見聴取や税理士立会いのメリットについて紹介しました。税務調査は正しい会計処理をしていても重圧を感じるものです。日々の業務に追われるなかで調査前の準備もしなければなりません。顧問税理士であれば、税務申告にとどまらず、会計上の些細な疑問に対してもサポートをしてくれます。深い信頼関係を結んだ税理士であれば、より事業所の状況を詳しく把握することも可能ですし、税務調査でも心強いサポートをしてくれるでしょう。