「デジタルトランスフォーメーション」という言葉を聞いたことはあるでしょうか。デジタルトランスフォーメーションは「テクノロジーの進化が人々の生活などを豊かにしていく」という概念のことを意味します。

最近ではデジタルトランスフォーメーションが注目を集めており、事業者が持続的に成長していくためには、デジタルトランスフォーメーションによる変革が重要になってくるといわれています。

令和3年度の税制改正において、「デジタルトランスフォーメーション投資促進税制」が創設されました。デジタルトランスフォーメーション投資促進税制は一定の要件を満たすことで、税制上の優遇措置を受けられます。

適用することで最大で5%の税額控除または30%の特別償却が認められ、高い節税効果を得られる場合もあります。「デジタルトランスフォーメーション投資促進税制」を受け節税をするために、正しく理解しておきましょう。

デジタルトランスフォーメーションとは

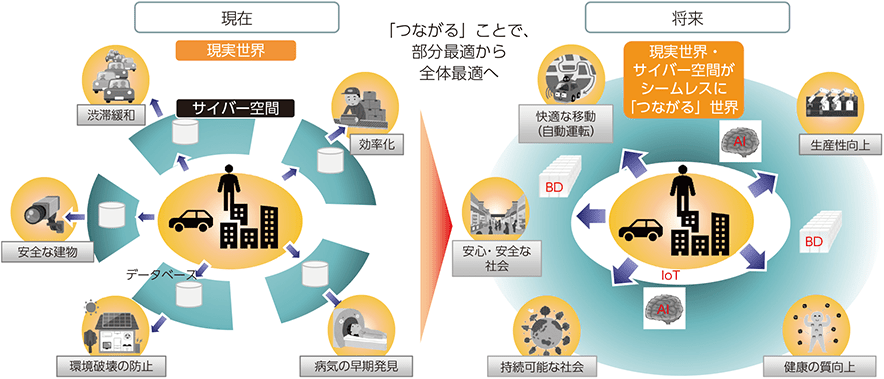

デジタルトランスフォーメーションは、テクノロジーの進化が人々の生活などを豊かにしていく」という概念のことです。

ウメオ大学(スウェーデン)のエリック・ストルターマン教授が2004年に提唱した概念です。平成30年に経済産業省が発表しているガイドラインでは、デジタルトランスフォーメーションについて次のように定義されています。

企業がビジネス環境の激しい変化に対応し、データとデジタル技術を活用して、顧客や社会のニーズを基に、製品やサービス、ビジネスモデルを変革するとともに、業務そのものや、組織、プロセス、企業文化・風土を変革し、競争上の優位性を確立すること

現代社会においても、さまざまな産業で新たな技術が開発され、その技術を使用することで斬新で、かつこれまでなかったようなビジネスモデルの確立がおこなわれています。

そのため、事業者にとってデジタルトランスフォーメーションは、競争力の維持、および強化という面で非常に重要であるとされています。

詳しくは、経済産業省のデジタルトランスフォーメーションを参考にしてください。

デジタルトランスフォーメーション投資促進税制が創設された背景

デジタルトランスフォーメーション投資促進税制が創設された背景には、日本におけるデジタル化が遅れていることが関係しており、菅政権のデジタル化を推進するという強い姿勢も関係しています。菅首相がおこなった所信表明演説のなかにも「行政サービスや民間におけるデジタル化」について言及があり、デジタル化に関係するさまざまな問題が浮き彫りになりました。

遅れているデジタル化を改革すべく、事業者のデジタルトランスフォーメーションを推進することを目的にデジタルトランスフォーメーション投資促進税制が創設されています。

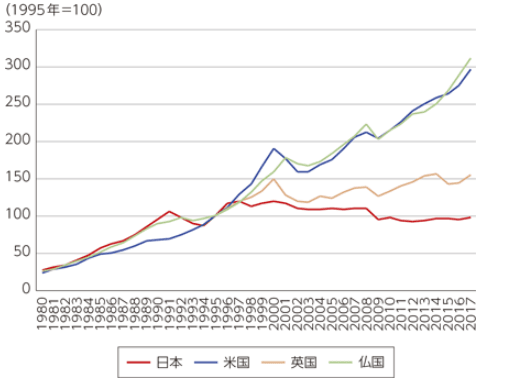

引用:進化するデジタル経済とその先にあるSociety|総務省

上記のグラフを見ると、日本のデジタル分野における投資が他の国と比べて遅れていることがわかります。

デジタルトランスフォーメーション投資促進税制の概要

デジタルトランスフォーメーション投資促進税制を適用するためには、いくつかの条件を満たしていなければなりません。条件を詳しくみていきましょう。

適用を受けるための条件

デジタルトランスフォーメーション投資促進税制の適用を受けるためには、次の2つの要件を満たす必要があります。

- 青色申告法人で「事業適応計画(仮称)」の認定を受けている

- 対象となる設備を取得し、事業に用いる

対象事業者

デジタルトランスフォーメーション投資促進税制の対象事業者は、産業競争力強化法の「事業適応計画(仮称)」※1の認定を受ける青色申告法人です。

※1 産業競争力強化法の「事業適応計画(仮称)」とは、生産性の向上や需要の開拓に役立つものとして主務大臣から確認を受けている計画のことをいいます。

今後の注目点としては、産業競争力強化法の「事業適応計画(仮称)」における、

- 施行日や内容

- 具体的な認定されるための要件

- 生産性の向上や需要の開拓の定義

- 具体的な申請方法

などがあげられます。

適用要件

デジタルトランスフォーメーション投資促進税制の適用を受けるには、改正法の施工日から令和5年3月31日までに事業適応計画にしたがって、下記のいずれかを満たしていなければなりません。

- 事業適応(仮称)の用に供するためのソフトウエアなどを新設または増設した場合

- 事業適応(仮称)を実施するために必要なソフトウエアの利用にかかる費用を支出した場合

ただし、繰延資産※2となるものに限る

※2 繰延資産とは、支出した全額をその年の経費にせずに、翌年以降に繰り越す勘定科目です。具体的にはソフトウェアの開発費などが繰延資産に該当します。

繰延資産は会計上と税務上それぞれにおいて定義が異なる部分があることや、償却方法も通常の減価償却とは異なる点があります。

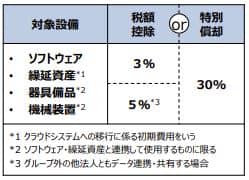

対象設備

デジタルトランスフォーメーション投資促進税制の対象となる設備は、事業適応設備に限られます。

事業適応設備とは、具体的に次のような設備のことです。ただし、設備のうち開発研究用の資産は除きます。

- ソフトウェア

- 繰延資産※3

- 器具備品※4

- 機械装置※4

※3 クラウドシステムへの移行に係る初期費用をいう

※4 ソフトウエア・繰延資産と連携して使用するものに限る

引用:令和3年度(2021年度)経済産業関係税制改正について|経済産業省

事業適応計画の認定を受けるためには

対象設備を取得するにあたり、事前に事業適応計画の認定を受けなければなりません。

事業適応計画の認定要件は、「デジタル(D)要件」「企業変革(X)要件」の2種類に区分されています。

それぞれの区分の内容については、下記のとおりです。

| デジタル(D)要件 |

|

|---|---|

| 企業変革(X)要件 |

|

※5 ROAとは、「総資産利益率」のことをいい、会社がもつ資産がどれくらいの利益をあげているのかを表す指標です。「総資産利益率(ROA)=当期純利益/総資産×100」の数式で計算できます。

引用:令和3年度(2021年度)経済産業関係 税制改正について|経済産業省

デジタルトランスフォーメーション投資促進税制の税務上の優遇措置

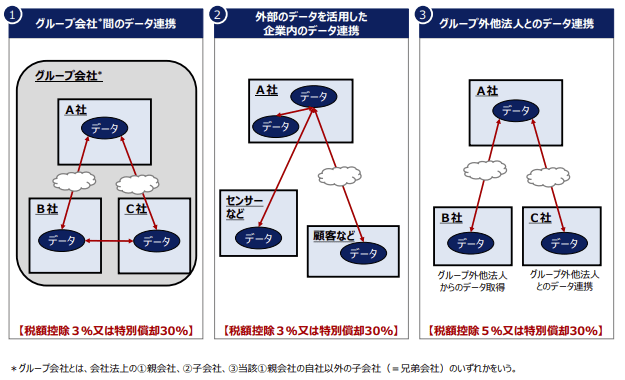

デジタルトランスフォーメーション投資促進税制を適用することで、事業者は次の2つの税制上の優遇措置を選択できます。

- 税額控除(対象設備の取得価格の3%~5%)

- 特別償却(対象設備の取得価格の30%)

どちらの税制上の優遇措置を選択するかは、事業者の判断に委ねられているため、それぞれの特徴をしっかりと理解しておくことで適切な判断ができます。

引用:令和3年度(2021年度)経済産業関係税制改正について|経済産業省

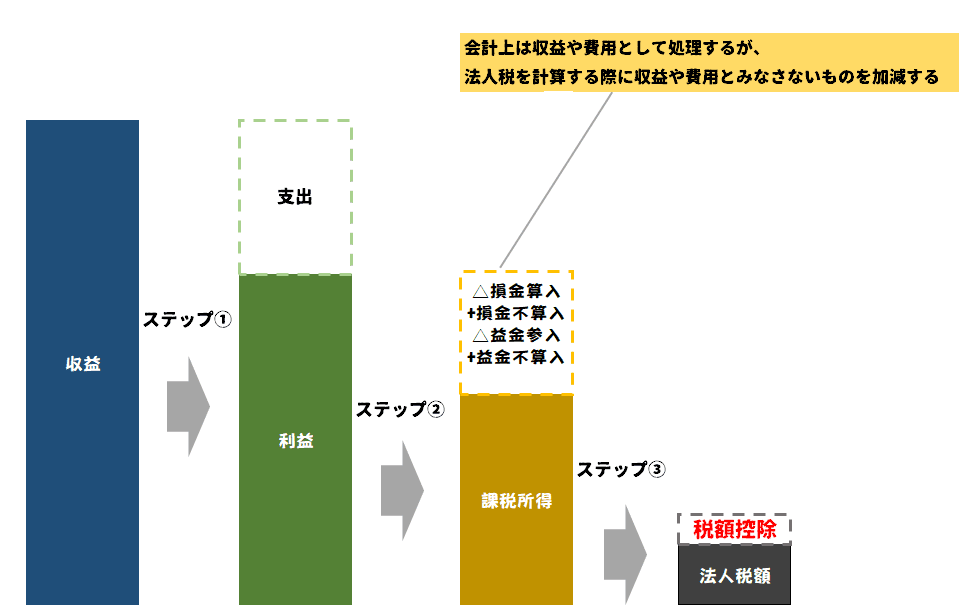

税額控除

事業適応(仮称)の用に供するために必要な対象設備を取得した場合、取得した対象設備の取得価格の3%※6の「税額控除」を受けることができます。

「税額控除」とは、法人税額から一定金額を控除することをいいます。法人税の計算の流れは上図のような流れでおこなわれ、最後のステップにおける最終的な法人税額が確定する前の段階で税額控除がおこなわれます。

※6 対象設備のうちグループ外である他の法人ともデータ連携、共有する場合には3%から5%に控除率が変化します。

引用:令和3年度(2021年度)経済産業関係税制改正について|経済産業省

また、ここでいうグループとは会社法上における親会社、子会社などの関係となる会社で構成されるグループのことをいいます。

子会社とは、会社の議決権のうち、過半数を保有されている会社のことをいいます。反対に、過半数の議決権をもつ会社は親会社と呼ばれます。この定義は会社法によって、下記のように定義されています。

子会社会社がその総株主の議決権の過半数を有する株式会社その他の当該会社がその経営を支配している法人として法務省令で定めるものをいう。

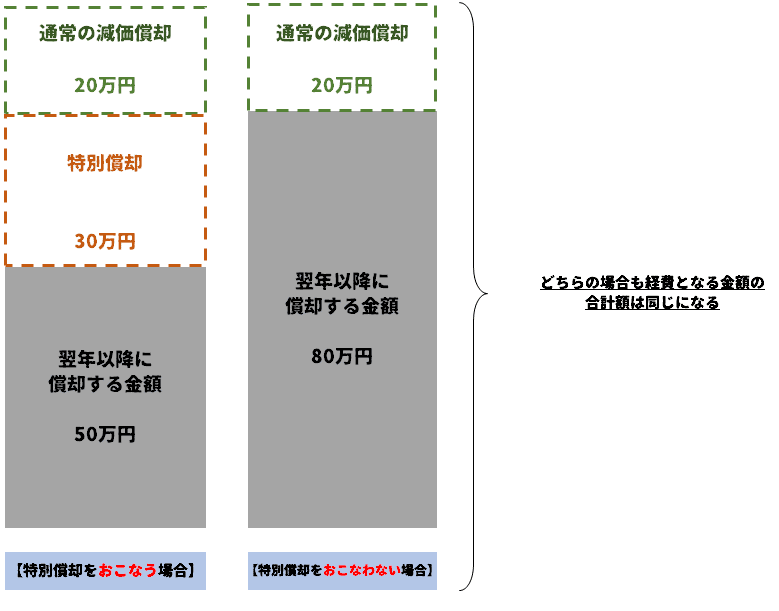

特別償却

事業適応(仮称)の用に供するために必要な対象設備を取得した場合、取得した対象設備の取得価格の30%の「特別償却」をおこなうことができます。

「特別償却」とは、通常の減価償却とは別に追加で減価償却費を計上できる特別な償却のことをいいます。そのため、特別償却をおこなうことにより「減価償却費が増加する=経費が増える」となります。

ただし、特別償却は通常の減価償却に上乗せして償却費を計上する仕組みであるため、結果的に減価償却費として費用化されるタイミングが早くなるだけです。減価償却費として、費用になる金額の合計は変わりないことに注意が必要です。

たとえば、対象設備100万円(耐用年数:5年)月割計算はおこなわないものとする場合、通常の減価償却費は20万円(100万円÷5年)、特別償却は30万円(100万円×30%)となります。

税制上の優遇措置を選択する際の注意点

デジタルトランスフォーメーション投資促進税制における、税制上の優遇措置を受ける際には投資額の上限額、および下限額が設けられていることに注意が必要です。

対象となる設備投資であれば、いくらでもよいという訳ではありません。具体的には、次のように定められています。

| 投資下限額 | 売上高比0.1%以上 (例)売上高が100億円である場合、投資下限額は1,000万円以上になります。 |

|---|---|

| 投資上限額 | 300億円(300億円を上回る設備投資は300億円まで) |

| 税額控除額の上限額 | 「カーボンニュートラル投資促進税制」と合わせて当期の法人税額の20%まで |

引用:令和3年度(2021年度)経済産業関係税制改正について|経済産業省

「税額控除」と「特別償却」のどちらを選択したらよいのかは、事業者の状況によって異なります。また、税額控除と特別償却にはそれぞれメリットやデメリットもあります。

デジタルトランスフォーメーション投資促進税制に限らず専門的な知識を要する税制を適用する際には、税理士に相談するのがおすすめです。

国内外におけるデジタルトランスフォーメーションの事例

デジタルトランスフォーメーション投資促進税制について解説しましたが、具体的にどのような事業がデジタルトランスフォーメーションとなるのでしょうか。

ここでは、国内外におけるデジタルトランスフォーメーションの事例をいくつか紹介していきます。

ポルシェ社(「デジタルツイン」の仮想空間シミュレーション)

ポルシェ社(独・製造)は、製造現場でのデータ収集・仮想空間でのシミュレーションを通じて柔軟に生産ラインを調整できるシーメンス社(独・製造)のソフトウェアを利用し、サプライチェーンの変革を行うなど、製造現場のDXを実現。

日系大手小売業者(Eコマース向け自動物流センター)

日系大手小売は、IT企業と提携し、ロボット・AIを活用した大型自動物流倉庫パッケージを導入。①品揃えの大幅増、②配送ルートの最適化による時間・コストの大幅短縮、③24時間発送対応等、従来の自社店舗・自社ECでは実現し得なかった顧客利便性を実現する「次世代ネットスーパー事業」を本格化。

さまざまな業種での事例

その他、さまざまな業種での事例があります。具体的には、下記のようなものがあげられます。

- クラウドや人工知能(AI)など、深層学習を活用した開発の高速化および自動化

- 3Dプリンターを用いることにより独自の鋳造法を開発

- IoT搭載の建設機械を開発することによる業務稼働率の向上

- ドローンによる荷物などの輸送

- 人工知能(AI)が個人の信用情報などの個人情報をスコアリング

- VRを活用することによるオンライン内見の実施

異なる業種でデジタルトランスフォーメーションが実施されています。

デジタルトランスフォーメーション投資促進税制の適用を支援する専門家がいる?

デジタルトランスフォーメーション投資促進税制を適用するにあたり、「デロイト トーマツ グループ」という専門家チームが立ち上げられています。

「デロイト トーマツ グループ」は、デジタルトランスフォーメーション投資促進税制の適用要件である一連の流れを各専門家が支援するというものです。

- 「事業適応計画(仮称)」の認定

- デジタルトランスフォーメーションを取り入れた事業適応計画の策定

- 税制上の優遇措置の適用

一連の手続きには、デジタルガバナンス、サイバーセキュリティ、税務といった様々な専門領域の深い知見が必要であることに加え、優遇税制適用までの期間は数か月におよぶとみられており、限られた税制措置期間のなかでの手続きが求められています。このためデロイト トーマツは、DX税制適用までワンストップでの支援を可能とする専門家チームを立ち上げました。同チームはデジタルガバナンス、サイバーセキュリティ、税務などの各領域から約30人の専門家によって構成されます。

デジタルトランスフォーメーション投資促進税制を適用するにあたり、専門的な知識を有することがわかります。

まとめ

デジタルトランスフォーメーション投資促進税制は、令和3年度の税制改正によって創設された注目度が高い税制の1つです。適用することで、高い節税効果を得ることができます。

また、税額控除や特別控除のどちらを選択するかによっても節税効果は変わります。

しかし、個人で節税効果が高いかを適切に判断することは非常に困難です。税制を適用することで得られる節税効果を最大限に活かすためにも、税制の適用など税務に関する判断は、税理士などの専門家に相談するようにしましょう。

さらに、令和3年度の税制改正では、デジタルトランスフォーメーション投資促進税制だけではありません。「カーボンニュートラル投資促進税制」や「繰り越し欠損金の控除上限の特例」など、昨今のコロナ渦で事業活動をおこなっている事業者に向けた支援策が多く盛り込まれているため、あわせて確認しておくとよいでしょう。