個人事業主にとって非常に高い節税効果がある「青色申告特別控除」が令和2年から改正されることは皆さんご存じでしょうか。個人事業主のなかには、開業する際に自然と青色申告を選択し、事業をおこなっている人もいるかと思います。そのため、

「青色申告特別控除ってなに?」

「青色申告特別控除が変わるのは知っているけど、具体的に何が変わるかわからない」

といった人も多いのではないでしょうか。

そこで今回は、

- 青色申告特別控除とは

- 令和2年から変わる青色申告特別控除の概要とは

- 青色申告特別控除による具体的な節税効果とは

これらの疑問について徹底解説していきます。

青色申告特別控除の最高額となる65万円の控除を受けるためには、それなりの手間と時間がかかります。しかし、個人事業主にとっては非常に有効な節税対策となるため、ぜひとも検討したいところです。また、これまで65万円の青色申告特別控除を受けてきた人も、令和2年からは条件が変更されている点もあるため、これまでどおり、フル活用できるようにしっかりと内容を把握しておきましょう。

青色申告とは

確定申告の方法には「青色申告」と「白色申告」の2種類がありますが、それぞれがどのような申告方法なのかご存じですか?

青色申告とは、個人の所得区分のうち、

- 不動産所得

- 事業所得

- 山林所得

などをおこなう事業者が、日々の取引を帳簿に記載し、その最終的な収支を決算書、確定申告書に記載して申告する制度のことをいいます。青色申告をおこなう場合は、「所得税の青色申告承認申請書」を税務署に提出しなければなりません。

また、青色申告以外の申告方法はすべて「白色申告」と呼ばれ、確定申告の際に使用する帳票が一部異なります。

青色申告では、納税者にとって、さまざまな税制上の優遇措置があり、その代表的なものが、「青色申告特別控除」です。

青色申告特別控除とは

青色申告特別控除は1年間の所得(収入から経費を引いたもの)を計算する際に、経費とは別に差し引くことができる特別な控除のことをいいます。青色申告特別控除は、青色申告をおこなう個人事業主(フリーランスを含む)だけが利用することができ、差し引くことができる金額については次のいずれかの金額となっています。

- 10万円

- 55万円

- 65万円

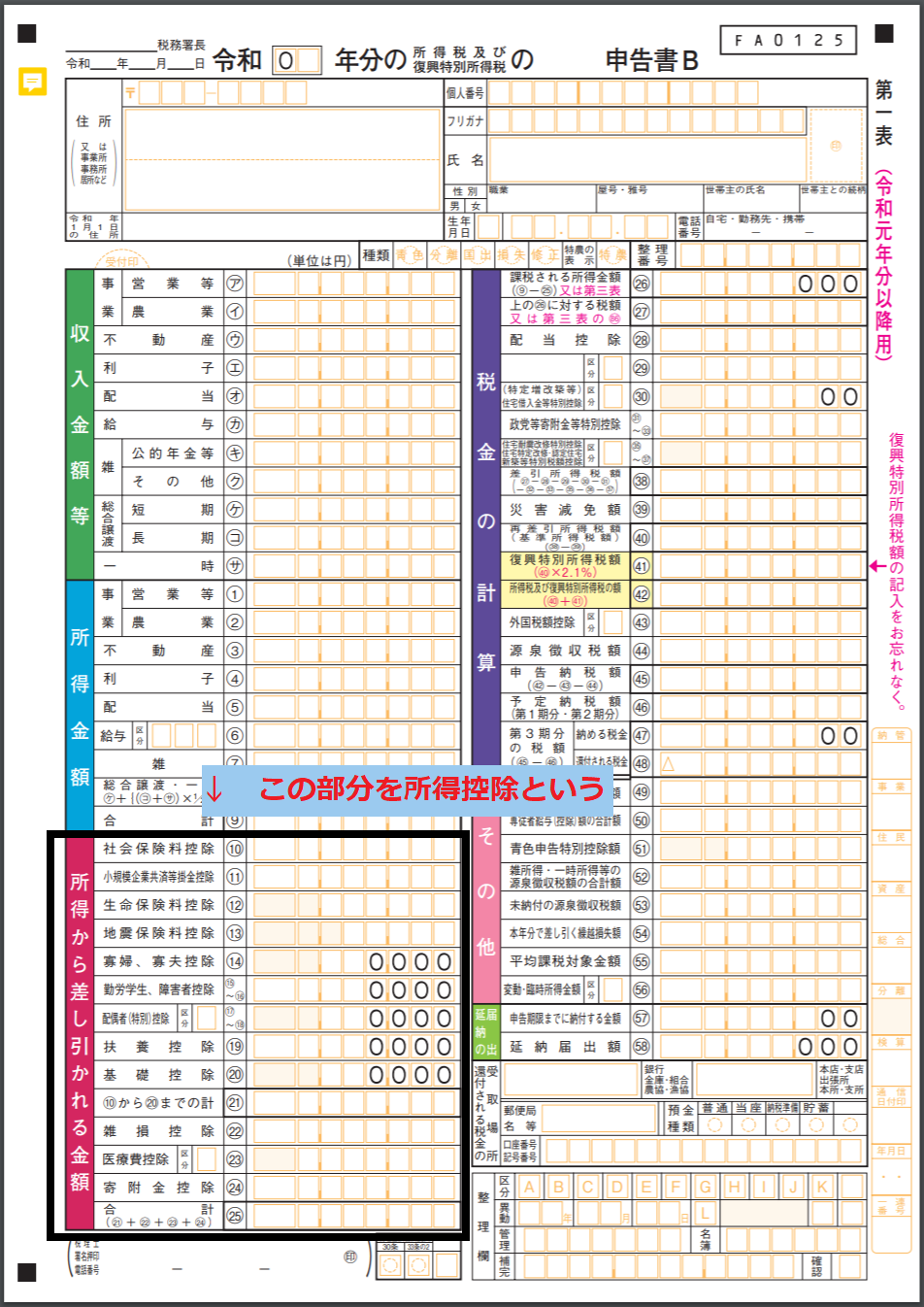

青色申告者が所得税を計算する場合、次のような流れでおこなわれ、ステップ①において、経費とは別に収入から差し引かれる1つが青色申告特別控除です。

- ステップ①:年間の事業収入から事業経費と青色申告特別控除を差し引き、所得を算出する

- ステップ②:所得から所得控除※1を差し引き、課税所得を算出する

- ステップ③:課税所得から税額控除※2を差し引き、最終的な所得税額を算出する

個人事業主が支払う税金は所得税や住民税などがありますが、これらの税金はその年の所得や課税所得がいくらかによって決まります。そのため、青色申告特別控除によって所得が圧縮されることにより、高い節税効果を得ることができます。

また、青色申告特別控除は金銭支出をおこなわなくても活用できる節税対策のため、65万円の控除を適用することができれば、65万円分の経費を支出した場合と同等の節税効果となります。

※1 所得控除とは次のような控除のことをいいます。

・扶養控除

・社会保険料控除

・生命保険料控除

・寄付金控除

・基礎控除

など

※2 税額控除とは次のような控除のことをいいます。

・学校法人などに寄付をおこなった場合などに受けることができる控除

・住宅借入金特別控除

など

このほかにも多くの税額控除があり、詳しくは国税庁ホームページを確認してください。

これまでの青色申告特別控除と何がちがう?

令和1年分までの青色申告特別控除と令和2年分からの青色申告特別控除の変更点については次のとおりです。

| 令和1年分まで | 令和2年分から | |

|---|---|---|

| ケース1 | 10万円 | 10万円 |

| ケース2 | 65万円 | 55万円 |

| ケース3 | ― | 65万円 |

これまでの青色申告特別控除は10万円、または、65万円の2通りでしたが、令和2年分からは3つのケースのいずれかの控除を受けることができます。それぞれのケースで条件が異なるため、

過去に青色申告を選択し、確定申告をおこなったことがある人は、

「これまでと同じ申告方法でいくらの控除が受けることができのか」を確認・検討する必要があります。

青色申告の方法ではじめて確定申告をおこなう人は、

「青色申告特別控除の適用条件を確認し、いくらの控除を受けるのか」を検討する必要があります。

青色申告特別控除の条件とは

青色申告特別控除はそれぞれの控除額によって条件が異なります。冒頭の図1を見てわかるように、青色申告特別控除が多いほうがより所得を減らし、税金を安く抑えることができるため、条件を満たすことができるようであれば65万円の控除を検討する価値は十分にあります。まずは現時点でいくらの控除を受けることができるのかを確認しておきましょう。

今回の改正で変更された55万円控除と、65万円控除の条件については次のとおりです。

| 控除条件 | 55万円 | 65万円 |

|---|---|---|

| ①不動産所得(不動産賃貸業など)・事業所得を生ずる事業を営んでいること | 〇 | 〇 |

| ②日々の帳簿を複雑な帳簿(複式帳簿 )により記帳していること |

〇 | 〇 |

| ③確定申告において、次の(1)~(3)の要件をすべて満たしていること (1)複式簿記による貸借対照表・損益計算書を添付していること (2)青色申告特別控除額を申告書などに記載していること (3)法定期限内に確定申告書等を提出していること |

〇 | 〇 |

| ④確定申告において、次の(1)~(2)のいずれかの要件を満たしていること (1)仕訳帳および、総勘定元帳を電子帳簿で保存していること (2)確定申告を法定期限内までにe-Taxでおこなっていること |

〇 |

※ 55万円および、65万円のいずれの条件にも該当しない場合における、青色申告特別控除の金額は10万円です。

電子帳簿での保存の仕方とは

65万円の青色申告特別控除を受けるためには、

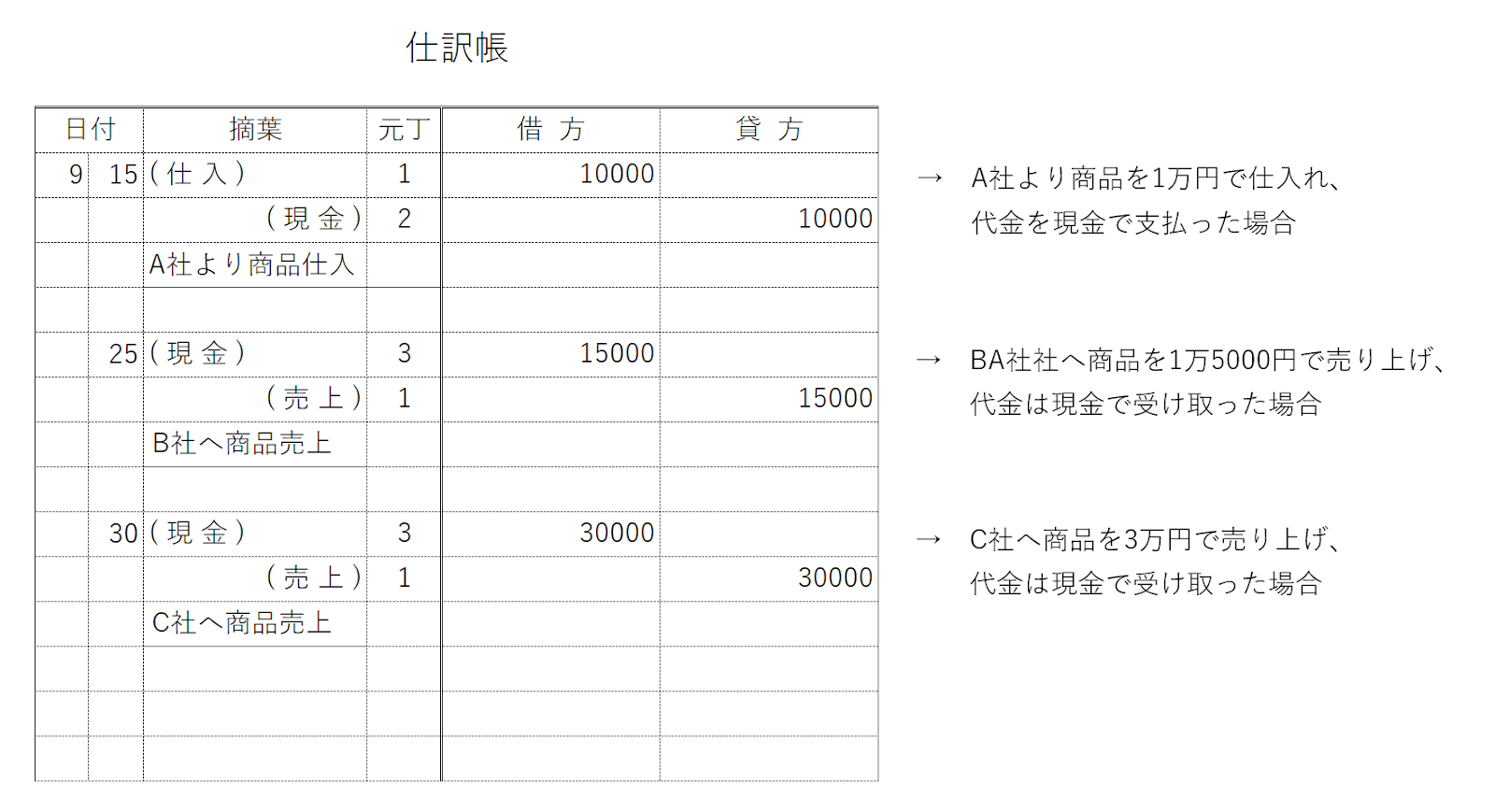

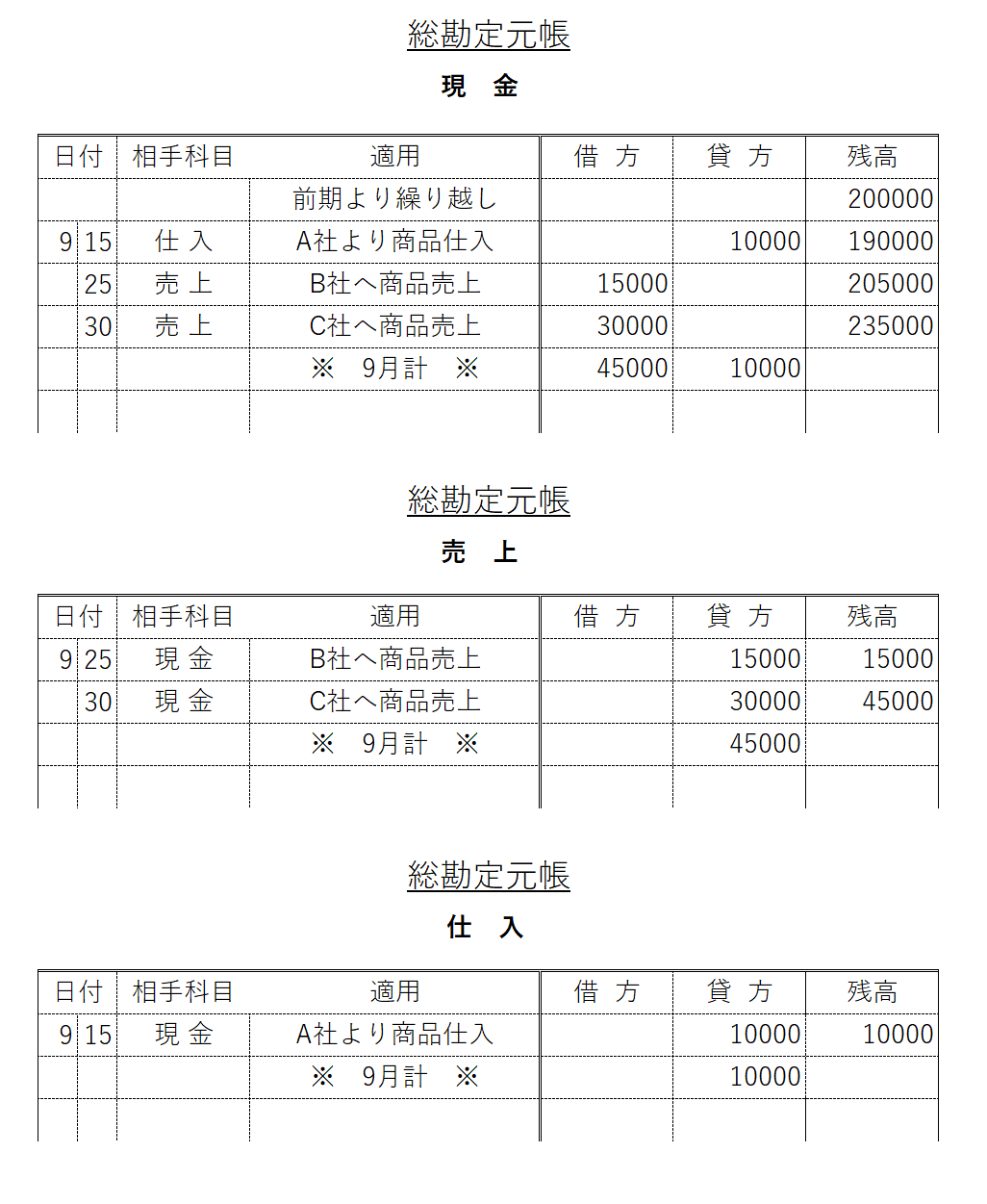

「日々の取引を発生日ごとに記録した仕訳帳」

「日々の取引を勘定科目ごとに記録した総勘定元帳」

これらの帳簿をを電子データとして保存しておかなければなりません。帳簿を電子データとして保存を開始する日の3カ月前までに「国税関係帳簿の電磁的記録による保存等の承認申請書」※1 を税務署に提出する必要があります。その他にも、次の①~③までの書類を提出する必要があります。

- ①承認を受けようとする国税関係帳簿の作成などをおこなう、電子計算機処理システムの概要を記載した書類

- ②承認を受けようとする国税関係帳簿の作成などをおこなう、電子計算機処理に関する事務手続の概要を明らかにした書類

- ③請書の記載事項を補完するために必要となる書類その他参考となるべき書類

- また、令和2年分にかぎり、次のすべての条件を満たすことで65万円の青色申告特別控除を受けることができます。

- 令和2年9月30日までに「国税関係帳簿の電磁的記録による保存等の承認申請書」を提出すること

- 令和2年分の仕訳帳および、総勘定元帳を電子帳簿として保存すること

※1 この申請書は2種類あり、使用している会計ソフトがJIIMAの認証を受けているものであれば、「国税関係帳簿の電磁的記録による保存等の承認申請書(市販のソフトウェアのうちJIIMAの認証を受けているもの)」を提出する必要があります。JIIMAの認証を受けているかどうかの判断は、使用している会計ソフトの製造会社に問い合わせて確認しましょう。

e-Taxとは

e-Taxは自宅などのインターネット環境を利用し、確定申告などの国税に関する手続きを、電子的におこなえるシステムのことです。e-Taxのメリットとしては、自宅で申告書などを作成し、その場で申告できるという点が挙げられます。そのため、毎年混雑する税務署に行かなくて済むため、効率よく申告業務をおこなうことができます。

e-Taxを利用した手続きの流れは、

- マイナンバーカード

- マイナンバーカードを読み取ることができるICカードリーダーまたは、スマートフォン

これらを事前に準備し、国税庁ホームページの「確定申告書作成コーナー」でおこなうことができます。

単式簿記と複式簿記のちがいとは

青色申告特別控除で55万円、または65万円の控除を受けるためには、

「 ②不動産所得・事業所得を複式簿記により記帳していること 」

とありますが、

「複式簿記とはいったいなに?」

と思う人も多いかと思います。

複式簿記は日々の取引を記録する方法の1つで、そのほかに、単式簿記(簡易簿記)というもの記録方法もあります。

日々の取引を記録する方法が「複式簿記なのか」「単式簿記なのか」によって控除額が大きく異なるため、複式簿記と単式簿記の違いをしっかりと把握したうえで、自分に合った記帳方法を選択する必要があります。

単式簿記とは

単式簿記は1つの取引につき、

「売上がいくら発生したのか」

「どのような経費がいくら発生したのか」

ということだけを捉えて記録する方法です。

例えば、10月31日にA社から商品を仕入れ、代金1万円を現金で支払った場合、

「仕入という費用が1万円発生した」

ということだけを認識します。

収入が発生した場合も同様に「いくらの収入が発生したのか」ということだけを記録します。

このように単式簿記では、収入科目と費用科目のいずれかを認識することで収支を計算し、その集計したものが「損益計算書」ということになります。

そのため、

「 単式簿記 = 損益計算書を作成する 」

という風に覚えておくとよいでしょう。

複式簿記とは

複式簿記は1つの取引につき、「売上がいくら発生し、代金はどうやって受け取ったのか」

「どのような経費が発生し、代金はどうやって支払ったのか」

ということだけを捉えて記録する方法です。

例えば、10月31日にA社から商品を仕入れ、代金1万円を現金で支払った場合、

| 項 目 | 取引内容 |

|---|---|

| 日付 | 10月31日 |

| 取引内容①(勘定科目) | 商品仕入 |

| 取引内容②(勘定科目) | 現金 |

| 金額 | 1万円 |

「仕入という費用が1万円発生した」ということに加えて、

「現金という資産が1万円減少した」

ということを記録します。このように複式簿記では、収入科目と費用科目に加えて

「現金などの資産科目・買掛金などの負債科目」を記録することで、「損益計算書」「貸借対照表」を作成していきます。

そのため、

「 複式簿記 = 損益計算書と貸借対照表を作成する 」

という風に覚えておくとよいでしょう。

また、複式簿記では、簡易帳簿※1のほかに、

- 仕訳帳

- 総勘定元帳

などの帳簿を備え付ける必要があります。

※1 簡易帳簿とは次のような帳簿のことをいいます。

・現金出納帳

・預金出納帳

・買掛帳

・売掛帳

・経費帳

・固定資産台帳

これらの帳簿の記載方法などについては国税庁ホームページに詳しい解説がありますので、そちらを参考にしてください。

青色申告特別控除によるメリット

青色申告特別控除は個人事業主にとって、節税効果があること以外にもメリットがあります。青色申告特別控除は一定の要件を満たすことで高い節税効果を得ることができるため、個人事業主はぜひとも活用したい制度の1つであるといえます。ここでは、青色申告特別控除によるメリットに注目して、その特徴を確認していきましょう。

青色申告特別控除によるメリット① 高い節税効果がある

青色申告特別控除は、

- 所得税

- 住民税

- 国民健康保険税

といった、さまざまな税金の金額を減らすことができます。個人事業主が55万円や65万円といった経費をつくることは容易ではありませんが、青色申告特別控除では一定の要件さえ満たしていれば、最大65万円の控除を受けることができます。また、適用条件にある複式簿記などについては、会計ソフトを導入することで、最低限の時間と労力で作成できます。そのため、55万円、または、65万円の青色申告特別控除を受けたい人は、会計ソフトを積極的に活用することをおすすめします。

青色申告特別控除によるメリット② ~ 条件に合わせて控除額が変動する

青色申告特別控除は条件に合わせて、

- 10万円

- 55万円

- 65万円

といったように控除額が変動します。そのため、

「65万円の条件を満たすことは難しいけれど、55万円の条件は満たすことができそう」

「どの条件も厳しいから10万円にしておこう」

などのように、自分の状況に合わせて控除額を選択できます。そうすることで、無理をせずに、効率よく節税対策をおこなうことができます。

青色申告特別控除によるデメリット

青色申告特別控除によるデメリット① 控除を受けるための条件が多い

10万円の青色申告特別控除を受けるためには特に条件はありませんが、55万円、65万円の控除となると必要な条件は一気に増えます。特に55万円、65万円の控除に共通している「複式簿記」は会計ソフトや簿記の知識が多少ある人でないと難しい記帳方法です。せっかく控除を受けるのであればより高額な65万円の控除を受けたくなりますが、そのためには相応の準備や時間がかかってしまいます。

青色申告特別控除によるデメリット② 期限内に申告しなければならない

青色申告特別控除のうち、55万円、または、65万円の控除を受けるためには、法定期限内に申告しなければなりません。複式簿記できちんとした帳簿を作成していたとしても、法定期限である3月15日※1を過ぎて申告する場合には、10万円の控除になってしまうため注意が必要です。また、法定期限を過ぎて申告をしてしまうと、延滞税などが発生する場合もあり、せっかくの節税対策の効果を薄めてしまうことにつながります。

※法定期限は毎年3月15日となっており、納期限が、土曜日、日曜日、祝日等の場合は、その翌日が期限となります。

ただし、令和1年分の申告については、新型コロナウイルス感染症の影響により、4月16日までとされていました。

青色申告特別控除による節税効果とは

青色申告特別控除が影響を与える税金は

- 所得税

- 住民税

- 国民健康保険税

です。

それでは具体的にこれらの税金にどれほどの影響があるのでしょうか。具体的な数値とともに青色申告特別控除の節税効果を確認していきましょう。

所得税における節税効果

所得税は、

「1年間の収入」から「1年間の支出(経費)」を差し引いた「所得」に対して課税される税金です。また、所得税は「累進課税制度」が導入されているため、所得の金額に合わせて税率が変動し、最低税率の5%から最高税率の45%まで幅広く税率が区分されています。

そのため、青色申告特別控除によって所得税がいくら安くなるのかというのはその年の所得によって異なります。それぞれの税率に合わせた節税効果は次のとおりです。

| 課税所得金額 | 税率 | 青色申告特別控除の金額と節税額 | ||

|---|---|---|---|---|

| 10万円 | 55万円 | 65万円 | ||

| 1000円~194万9000円 | 5% | 5000円 | 2万7500円 | 3万2500円 |

| 195万円~329万9000円 | 10% | 1万円 | 5万5000円 | 6万5000円 |

| 330万円~694万9000円 | 20% | 2万円 | 11万円 | 13万円 |

| 695万円~899万9000円 | 23% | 2万3000円 | 12万6500円 | 14万9500円 |

| 900万円~1799万9000円 | 33% | 3万3000円 | 18万1500円 | 21万4500円 |

| 1800万円~3999万9000円 | 40% | 4万円 | 22万円 | 26万円 |

| 4000万円~ | 45% | 4万5000円 | 24万7500円 | 29万2500円 |

住民税における節税効果

住民税も所得税と同様で、1年間の所得に対して課税される税金です。住民税は2つの区分で構成されており、それぞれ特徴が異なります。

- 所得割……その年の所得に応じて税額が変動する

- 均等割……その年の所得に関係なく発生する(金額は自治体によって異なる)

さらに、住民税の税率は一律10%となっているため、青色申告特別控除がいくらかによって住民税における節税効果が異なります。具体的には次のとおりです。

| 住民税の税率 | 青色申告特別控除の額と節税効果 | ||

|---|---|---|---|

| 10万円 | 55万円 | 65万円 | |

| 10% | 1万円 | 5万5000円 | 6万5000円 |

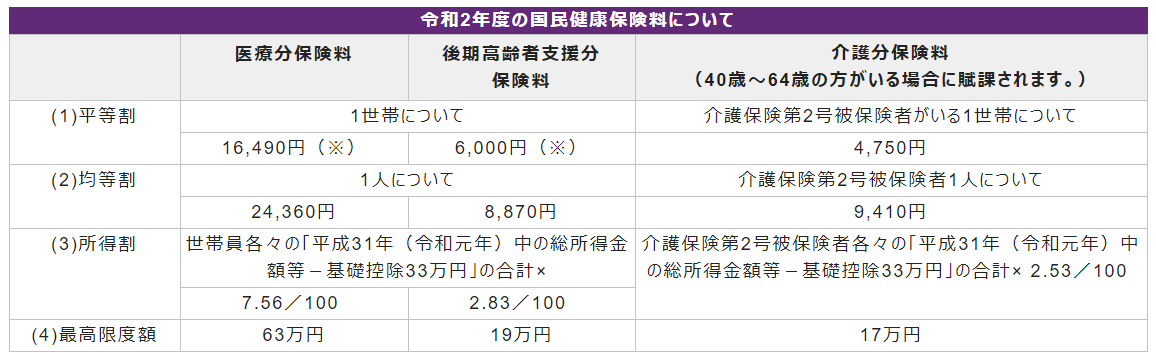

国民健康保険税における節税効果

国民健康保険税はその年の所得によって変動しますが、上記の2つの税金とは異なり、

- 「医療分」・・・平等割・均等割・所得割という3つの区分の合計額

- 「支援金分」・・・平等割・均等割・所得割という3つの区分の合計額

- 「介護分」・・・平等割・均等割・所得割という3つの区分の合計額

ただし、計算方法は自治体によって異なり、正確な節税効果を調べるためには、自治体のホームページに掲載されている計算方法に基づいて、試算する必要があります。国民健康保険税の税率は一般的に10%前後となっている場合が多いため、住民税と同額程度を節税効果として試算するとよいでしょう。

引用:令和2年度 京都市国民健康保険料について|京都市ホームページ

青色申告に向いている人とは

青色申告は青色申告特別控除以外にもさまざまな税制上の優遇措置があります。優遇措置はどれも節税効果が高いものばかりですが、すべての事業者が65万円の青色申告特別控除を受ける必要はありません。それぞれの状況に合わせて無理のない申告方法を選択することが重要です。

青色申告特別控除(55万円・65万円)を適用したほうがよい人とは

55万円、65万円の青色申告特別控除を受けたほうがよい人は、

「毎年、所得が多く、税金が発生している人」

です。

最高額の青色申告特別控除を受けるためには、それなりの手間と時間が必要になります。しかし、所得が多く、多額の税金が発生しているのであれば、手間と時間がかかったとしても、この青色申告特別控除を活用しない手はありません。

また、最近では、経理初心者でも簡単に帳簿作成ができる会計ソフトが多く販売されているため、会計ソフトを導入することで、比較的容易に条件を満たすことができます。さらに、最近ではクラウド型の会計ソフトも販売されているため、業務の効率化をはかる効果もあります。

青色申告特別控除(10万円)を適用したほうがよい人とは

10万円の青色申告特別控除を受けたほうがよい人は、

- 「毎年、所得が0円に近い人」

- 「不動産所得があるものの、規模が比較的小さい人」

です。

確定申告では、事業によって所得が出ている場合でも、所得控除によって所得が0円になれば所得税は発生しません。そのため、

「利益はでているが、所得控除を差し引けば所得が0円になる」

という人は、わざわざ手間と時間をかけて55万円、65万円の控除を受ける必要はありません。

会計ソフトを導入することによって、比較的容易に55万円、65万円の控除を受けることができますが、それなりの時間と手間はかかってしまいます。しかし、所得控除が多い人は青色申告特別控除として55万円、65万円の控除を受けなくても、所得税を0円にできます。

そのため、所得控除が多い人は、会計ソフトにかかるコストを負担し、帳簿作成に時間をかけて無理に65万円の青色申告特別控除を受ける必要はありません。

たとえば、次のような場合、最終的な所得税額は同じ0円ですが、帳簿作成にかかる時間と手間は異なります。

パターン1・・・会計ソフトを導入し、時間と手間、コストをかけて青色申告特別控除を65万円とした場合

パターン2・・・必要最低限の帳票のみを作成し、青色申告特別控除を10万円とした場合

| パターン1 | パターン2 | |

| 事業所得 | 80万円 | 80万円 |

| 青色申告特別控除 | 65万円 | 10万円 |

| 差引事業所得 | 15万円 | 70万円 |

| 所得控除 | 72万円 | 72万円 |

| 課税所得 | 0円 | 0円 |

| 所得税額 | 0円 | 0円 |

注:所得税額は0円となっていますが、所得控除額が異なる住民税、計算法方法の異なる国民健康保険税については、税金が発生する可能性があります。

また、不動産所得があるものの、規模が比較的小さい人の場合、10万円控除しか選べないことがあります。

これは、不動産所得の規模が小さいと「事業と呼べるほとの規模ではない」として55万円または65万円控除の対象とならないためです。

事業の規模になる判断基準は「5棟10室」と呼ばれています。

これは、アパート等であれば10室以上、独立した家屋では5棟以上を目安に事業の規模とする考え方です(所得税基本通達26-9)。

「5棟10室」の基準はあくまで一つの目安なので、実態を見て判断することも多いです。詳しくは税理士にご相談ください。

※1 所得控除とは次のような控除のことをいいます。

・扶養控除

・社会保険料控除

・生命保険料控除

・寄付金控除

・基礎控除

など

併せて確認しておきたい基礎控除とは

基礎控除は、扶養控除や生命保険料などの所得控除のうちの1つで、すべての納税者が所得から控除できます。令和1年分までの基礎控除額については、すべての納税者に対して一律38万円でしたが、令和2年分からは所得の金額に合わせて控除額が異なります。

所得金額ごとの基礎控除額は次のとおりです。

| 課税所得金額 | 基礎控除額 | |

|---|---|---|

| 令和1年分まで | 令和2年分以降 | |

| 2400万円以下 | 38万円 | 48万円 |

| 2400万円超 2450万円以下 | 32万円 | |

| 2450万円超 2500万円以下 | 16万円 | |

| 2500万円超 | 0円 | |

令和2年分からは青色申告特別控除と基礎控除によって、

最大113万円 ( 青色申告特別控除:65万円 + 基礎控除:48万円 )を所得から差し引くことができます。

そのため、すべての条件を満たす事業者にとっては、これまで以上の節税効果を得ることができます。

まとめ

青色申告特別控除は高い節税効果がある一方、手間と時間をかけなければ最大限の節税効果を発揮できません。しかし、すべての事業者が青色申告特別控除の条件を満たして55万円、65万円の控除を受ける必要はなく、自分の状況に合わせて最適な申告方法を選択することが重要です。

しかし、自分がどの控除を受けるべきなのかを、素人が判断することは容易ではありません。

「会計ソフトを導入し、コストを発生させてまで満額の控除を受けるべきなのか」

「現在使用しているエクセルなどのフリーソフトで集計作業を完了させたほうがよいのか」

これらの判断を適切におこなうことで、最適な青色申告特別控除と事業効率を両立させることができます。また、これらの判断は所得税だけではなく、住民税や国民健康保険税などの税金についても考慮しなければなりません。そのため、確定申告初心者や、なるべく事業のに時間を費やしたい人は、確定申告に関する知識が豊富な税理士に業務を依頼することで、事業効率を上げ、最適な節税対策をおこなうことができます。