2021年4月1日より「賃上げ・生産性のための税制」に代わる制度として「人材確保促進税制」が設立されました。適用することで事業主が支払うべき法人税や所得税などを減らせるため、節税効果が期待できます。ただし、やや大企業向けの制度である点に注意が必要です。

当記事では2022年税制改正大綱にて上乗せされる要件も含め、人材確保等促進税制の概要や控除額、賃上げ・生産性向上のための税制からの変更点、中小企業向けの税制「所得拡大促進税制」について解説します。

なお人材確保等促進税制の適用期間は、2021年4月1日から2023年3月31日までです。

人材確保等促進税制の概要

人材確保等促進税制とは、新卒・中途採用などで新しい人材を獲得したり、従業員の育成へ積極的に投資したりなどに取り組む企業を支援する制度です。

本制度は助成金や補助金のような「金銭の支給」ではなく「法人税・所得税額を控除」、つまり支払う税金を減らす形での支援になります。

適用できる企業は次のとおりです。

- 青色申告書による確定申告を行った事業者(白色申告事業主は利用不可)

- 前年度の事業実績があること(新年設立の事業者は利用不可)

本制度は大企業・中小企業問わず、条件さえ満たせばどの企業でも利用できます。

ただし「支配関係のある法人から異動してきた人」や「海外から移動してきた人」については対象者にならず、その人数分を差し引いた数値が適用されます。

人材確保等促進税制で使われる用語について

人材確保等促進税制のガイドブックや関係資料には、聞き慣れない用語が多く登場します。以下では解説が少しでも読みやすくなるよう、各用語の意味を簡潔にしたものをまとめました。

| 主な用語 | 概要 |

| 1.新規雇用給与等支給額 | 新しく雇用した雇用保険法の一般被保険者へ、1年以内に支払う給料や賞与などの合計 |

| 2.新規雇用者比較給与等支給額 | 前年度の1のこと |

| 3.控除対象新規雇用者給与等支給額 | 新しく雇用した人(雇用保険法の一般被保険者以外も対象)へ1年以内に支払う給料や賞与などの合計額から、他の者から支払いを受ける金額を控除したもの |

| 4.教育訓練費 | 国内雇用者の技術や知識の習得・向上のために行う研修や訓練にかかる費用 |

| 5.比較教育訓練費 | 前年度の4のこと |

おおまかなイメージづかみにご利用ください。

よりくわしい用語解説については、経済産業省の「人材確保等促進税制御利用ガイドブック」にまとめられています。

所得拡大促進税制との併用は不可

政府は中小企業向けの人材支援策として「中小企業向け所得拡大促進税制」が2021年4月1日よりスタートしています。後述しますが、こちらも支払う税金を減らすことで節税効果を得られる制度です。

ただし所得拡大促進税制と人材確保等促進税制は併用できません。一方のみを選択しての適用になります。どちらのほうが効果があるかは、企業の状況によって違います。

人材確保等促進税制は、もともと大企業向けの制度だった賃上げ・生産性向上のための税制が見直されたものです。中小企業以下の事業主は所得拡大促進税制のほうが、利用やすいと思われます(詳細は後述)。

人材確保等促進税制の申請方法

本制度は、助成金や補助金のような手続きや審査は必要ありません。確定申告手続きのときに、以下に関する明細書を提出します。

- 適用額明細書

- 税額控除の対象となる控除対象新規雇用者給与等支給額

- 控除を受ける金額

- 控除を受ける金額の計算

人材確保等促進税制の適用条件と税額控除額

人材確保等促進税制を受けるには、新しく雇用する人にかける経費を、前年より増やす必要があります。加えて教育訓練費も増やすことで、控除額を高額にできます。

以下では本税制を適用できる条件と、実際にどれくらい税額を控除できるのかをみていきましょう。

人材確保等促進税制の通常要件(適用要件)

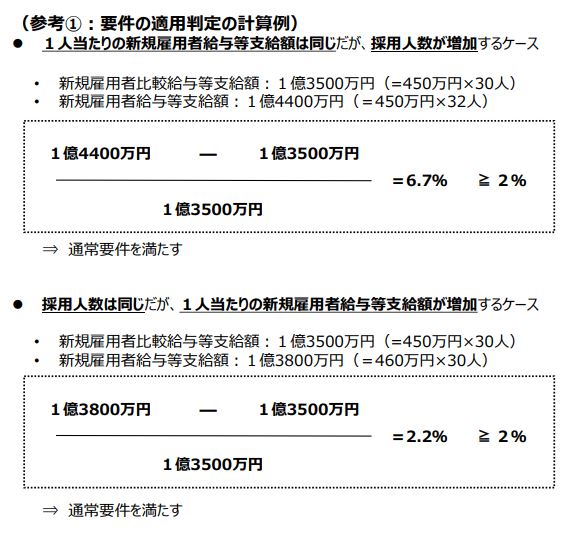

人材確保等促進税制の通常要件(適用要件)は、「新規雇用者給与等支給額が前年度より2%以上増えていること」です。たとえば前年度の新入社員に支払った給与合計が1,000万円であれば、今年度は合計1,020万円以上支払うことで対象になります。

増やす方法としては、「新入社員の人数を増やして合計額を増やす」または「新入社員の給与を上げて合計額を増やす」の2パターンが主に考えられます。

経済産業省のガイドブックにある計算例は次のとおりです。

(出典:経済産業省)

令和4年における適用要件の改正点

令和3年12月に令和4年の税制改正大綱が発表されました。

令和4年4月1日から令和6年3月31日までの間に開始する事業年度については、適用要件が改正されます。

具体的には「継続雇用者給与等支給額が前年度より3%以上増えていること」となります。

新規雇用者が継続雇用者に、割合が2%から3%へ変更されている点に注意が必要です。

通常要件に対する上乗せ要件

本税制には上乗せ要件があります。通常要件に加えて「前年度より教育訓練費を20%以上増やす」をクリアすると、より高額の控除が適用可能です。

対象になる教育訓練費は次のとおりです。

- 外部講師や指導員による講義や指導にかかる費用

- 外部講師や指導員に支払う費用関係全般

- 訓練で使用する目的で借りる施設・設備・備品などの賃借料や使用料

- 教育訓練プログラムについて外部に委託または外部の教育プログラムに参加するときにかかる費用 など

なお通常要件が不達成のまま、上乗せ要件のみクリアしても受けられる控除はゼロです。

人材確保等促進税制の税額控除額

本税制の税額控除額は、「控除対象新規雇用者給与等支給額」に、所定の割合を乗じることで決定します。控除額の計算は次のとおりです。

| 条件 | 計算式 |

| 通常要件を満たした場合 | 控除対象新規雇用給与支給額×15% |

| 通常要件+上乗せ要件を満たした場合 | 控除対象新規雇用給与支給額×20% |

上記の計算式で算出した控除額を、本来納税すべき法人税額や所得税額から差し引けます。本税制は「所得控除」ではなく「税額控除」であるため、課税所得額×税率で計算した税額から直接控除します。

簡単な計算式をみていきましょう。

-

- 控除対象新規雇用者給与支給額:500万円

- 通常要件+上乗せ要件:20%

- 納税すべき法人税額:1,000万円

1,000万円-(500万円×20%)=900万円

控除できる上限額は納税すべき法人税等の20%までです。上記の例だと1,000万円×20%=200万円が控除上限額になります。

令和4年における上乗せ要件の改正点

令和4年4月1日から令和6年3月31日までの間に開始する事業年度については、上乗せ要件と控除率が改正されます。

継続雇用者給与等支給額が前年度より4%以上増えている場合には控除率を10%加算

前年度より教育訓練費を20%以上増やしている場合には控除率を5%加算

2つの上乗せ要件をすべてクリアすると、合計で30%の控除率となり、従来よりもさらに高い税額控除を受けられます。

控除対象新規雇用給与支給額について

控除対象新規雇用給与支給額は本税制に大きく関わる金額であるため、少し深堀りして解説します。

先述の表のとおり控除対象新規雇用給与支給額は、1年以内に新入社員全般へ支払う給与等の合計額から、「他の者から支払いを受ける金額」を控除した金額です。

他の者から支払いを受ける金額とは、給与支払いのために充当した助成金や補助金などを意味します。具体的には次のものです。

- 業務改善助成金

- 雇用調整助成金(緊急含む)

- 産業雇用安定助成金

- 労働支援助成金の早期雇い入れコース

- キャリアアップ助成金の正社員化コース

- 特定求職者雇用開発助成金の就職氷河期世代安定雇用実現コースと特定就職困難者コース

- 出向させた従業員に関して受け取る給与負担金

控除額の計算式の関係上、差し引く金額が多いほど税額控除額は低くなります。とはいえその分だけ助成・補助などを受けているため、あくまで公平性を期すための調整の意味と考えておきましょう。

なお控除対象新規雇用給与支給額の上限額は、新入社員を含む全従業員(役員などは除く)に支払った給与等の合計額から、前年度の同じ合計額を控除した金額になります。

(出典:経済産業省)

人材確保等促進税制と賃上げ・生産性向上のための税制の違い

人材確保等促進税制は、改正前に「賃上げ・生産性向上のための税制」という名称で運用されていました。賃上げ・生産性向上のための税制は、大企業向けの税制として、2018年4月1日~2021年3月31日まで施行されています。

では実際にどのような改正が行われたのか、以下で両者の違いを解説します。

適用条件・上乗せ要件の違い

賃上げ・生産性向上のための税制の適用要件は、次の2条件をどちらも満たすことです。

- 継続雇用者給与等支給額(前年度から雇用する一般被保険者へ各月において支払った給与等の合計額)が前年比3%以上増えていること

- 国内設備投資額が償却費総額の95%以上であること

人材確保等促進税制と比べると、増加比率が1%高い点、国内設備投資額の条件がある点が違います。国内設備投資額をクリアするのはハードルが高かったため、以前より条件が緩和されたと判断できるでしょう。

続いて上乗せ要件の違いですが、賃上げ・生産性向上のための税制は「過去2年間の教育訓練費の平均比より20%以上増加」が要件になっています。一方人材確保等促進税制は、対象になる教育訓練費が2年間から1年間に短縮されました。

税額控除の違い

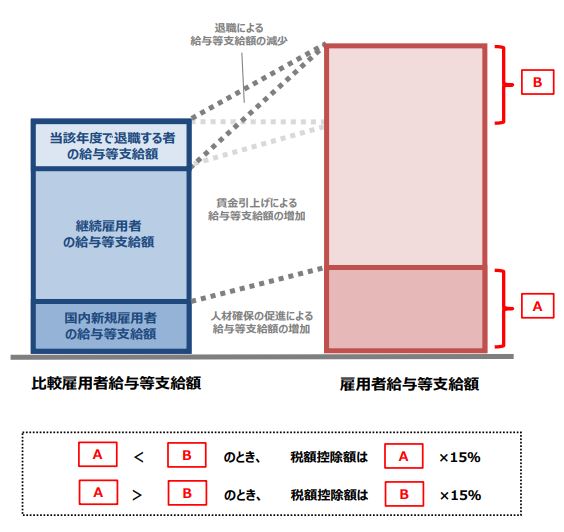

賃上げ・生産性向上のための税制の税額控除額は、「前年度に全従業員に支払った給料総額から増加した金額(雇用者給与等支給額-比較雇用者給与等支給額)」に、所定の割合を乗じることで決定します。具体的な控除額の計算は次のとおりです。

| 条件 | 計算式 |

| 通常要件を満たした場合 | 対象の金額×15% |

| 通常要件+上乗せ要件を満たした場合 | 対象の金額×20% |

人材確保等促進税制と比べると、「全従業員の給与を対象にしていること」と「給与の全額ではなく前年度と今年度の差額の割合を見ること」という違いがあります。

なお税額控除額の上限額はどちらも変わらず、法人税額等の20%までです。

中小企業向けの税制なら所得拡大促進税制

所得拡大促進税制とは、人材確保等促進税制と同じく従業員へ支払う給与額を前年度より増やしたとき、税額控除が受けられる制度です。もともとは2021年3月31日までの施行予定でしたが、2021年4月以降の2年間の延長・適用要件の緩和が行われました。

2021年4月より政府は、大企業向けは人材確保等促進税制、中小企業向けは所得拡大促進税制としています。実際に所得拡大促進税制は中小企業庁の管轄です。

以下より所得拡大促進税制の適用条件や、税額控除額の概要を解説します。

所得拡大促進税制の申請条件・方法

所得拡大促進税制を受けられるのは、青色申告書による確定申告を行った、中小企業以下の規模の事業者です。以下の条件のうちいずれかに該当する必要があります。

- 資本金・出資金の額が1億円以下の法人

- 資本金・出資金を有しない従業員数が1,000人以下の法人

- 従業員が1,000人以下の個人事業主

- 中小企業等協同組合や商工組合などの団体

中小企業・個人事業主かどうかの判断は、適用事業年度の終了時点で行います。

より具体的な定義は次のとおりです。

(※1:中小企業者等)

青色申告書を提出する者のうち、以下に該当するものを指します。

(1)前3事業年度の所得金額の平均額が15億円以下の法人のうち、

①資本金の額又は出資金の額が1億円以下の法人

ただし、以下の法人は対象外

・同一の大規模法人(資本金の額若しくは出資金の額が1億円超の法人、資本若しくは出資を有

しない法人のうち常時使用する従業員数が1,000人超の法人又は大法人(資本金の額又は出資

金の額が5億円以上である法人等)との間に当該大法人による完全支配関係がある法人等をいい、

中小企業投資育成株式会社を除きます。)から2分の1以上の出資を受ける法人

・2以上の大規模法人から3分の2以上の出資を受ける法人

②資本又は出資を有しない法人のうち常時使用する従業員数が1,000人以下の法人

(2)常時使用する従業員数が1,000人以下の個人事業主

(3)協同組合等(中小企業等協同組合、出資組合である商工組合等※)

※協同組合等に含まれる組合は、農業協同組合、農業協同組合連合会、中小企業等協同組合、出資

組合である商工組合及び商工組合連合会、内航海運組合、内航海運組合連合会、出資組合である

生活衛生同業組合、漁業協同組合、漁業協同組合連合会、水産加工業協同組合、水産加工業協

同組合連合会、森林組合並びに森林組合連合会です。(出典:中小企業庁)

所得拡大促進税制も特別な手続きや審査はなしで申請できます。

確定申告時、確定申告書や決算書と一緒に、雇用者の給与状況や税額控除の金額と計算式がわかる明細書を提出してください。

所得拡大促進税制の通常要件

所得拡大促進税制を適用するには、以下の通常要件のクリアが必要です。

- 継続雇用者給与等支給額が前年より1.5%以上増えていること

- 給与等支給額(継続雇用者以外の給与を含めたすべての総額)が前年度以上であること

所得拡大促進税制は全従業員の給与を対象にしています。人材確保等促進税制のように、新入社員に限定した制度ではありません。

わざわざ新しく人を雇う必要がない分、中小企業でも利用しやすい制度といえます。

所得拡大促進税制の上乗せ要件

所得拡大促進税制にも上乗せ要件があります。条件は次のすべてを満たすことです。

- 雇用者給与等支給額が前年度より2.5%以上増えていること

- 教育訓練費が前年度より10%以上増えていること

- 適用年度の終了日までに経営力向上計画の認定と計画に基づいた経営力向上が行われた証明がされていること

対象になる教育訓練費は、人材確保等促進税制のものとほぼ同じです。

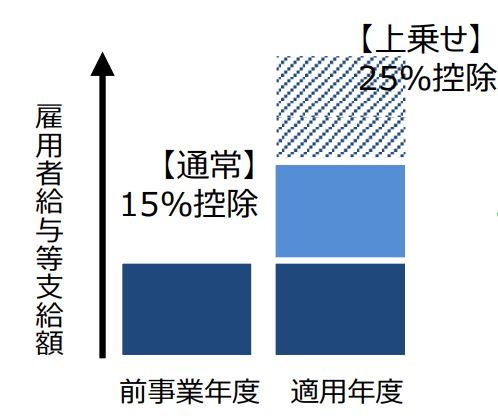

所得拡大促進税制の税額控除額

所得拡大促進税制の税額控除額は、「前年度の給与総額から増加した金額」に所定の割合を乗じることで決定します。

(出典:中小企業庁)

具体的な控除の計算式は次のとおりです。

| 条件 | 計算式 |

| 通常要件を満たした場合 | 控除対象雇用者給与等支給増加額×15% |

| 通常要件+上乗せ要件を満たした場合 | 控除対象雇用者給与等支給増加額×25% |

税額控除額の上限額は法人税額等の20%までです。

令和4年における上乗せ要件の改正点

令和3年12月に発表された令和4年の税制改正大綱によると、上乗せ要件と控除率が改正されます。

雇用者給与等支給額が前年度より2.5%以上増えている場合には控除率を15%加算

教育訓練費が前年度より10%以上増えている場合には控除率を10%加算

2つの上乗せ要件をすべてクリアすると、合計で40%の控除率となり、従来よりもさらに高い税額控除を受けられます。

必要な税制を選択して節税効果を利用しよう!

人材確保等促進税制は新しい労働者を積極的に採用したり、給料を増やしたりなどを行う企業の税金を安くする制度です。2021年以前でなかなか人材に投資できなかった企業は、この制度を利用することで採用の負担を減らせます。

良い人材を獲得できれば、その分だけ企業の生産性向上も期待できるはずです。

ただし闇雲に人材に投資して無駄に経費を増やしてしまうと、控除額以上に出費がかさみ、逆に経営を圧迫する可能性があります。

もし人材確保等促進税制を適切に利用するため、現時点でのキャッシュフローの把握や税金関係の相談をお考えの場合は、経営に強い税理士への相談をおすすめします。