新型コロナウイルス感染症により、個人・中小企業事業者の資金繰りが厳しい状況です。事業者によっては、廃業や譲渡を検討しなければならない状況の方もいると思います。

そんななか、政府は多岐にわたる税制措置や、資金繰り支援策を発表しています。2020年4月25日現在で制度の実施段階にあるものや、補正予算案の成立を待ってから実施されるものなど多数です。

そこで本記事では、税制措置のなかでも「法人税還付」に関して、概要や還付を申請できる条件、還付金額、申請・請求方法について詳しく解説します。事業を維持するための参考としてぜひ活用ください。

そもそも法人税還付とは何か|法人税還付の概要

一般的に法人税還付と呼ばれている制度は、「欠損金の繰戻しによる還付」と呼ばれるものです。簡単にいうと、赤字などの時に申請すると、納めた法人税が返ってくる制度です。

ここでいう「欠損金」とは、法人税法における用語であり、益金から損金を引いたマイナスの額のことをいいます。簡単にいうと赤字額のことです。

新型コロナウイルス感染症の影響による事業者の資金繰り問題などを踏まえ、政府は法人税の還付についての申請条件を緩和する措置を実施する見込みです。これは「新型コロナウイルス感染症緊急経済対策における税制上の措置(案)」とされています。

しかし、2020年4月25日時点では「案」であるため、現状は補正予算案の成立と関連法案の国会での成立を待つ段階です。

以下では、この「欠損金の繰戻しによる還付」について、詳しく解説していきます。

法人税還付ができるのは具体的にどんな場合か|法人税還付の適用要件

法人税の還付を申請できる条件として、「適用要件」などが示されています。どのような場合に申請できるかについては、具体的に以下の場合になります。

- 確定申告書を提出する事業年度に欠損金額が生じた場合

- 青色申告書を提出する法人または災害損失欠損金があること

- 連続して青色申告書を提出していること

- 欠損事業年度の青色申告書を提出期限までにて提出していること

- 確定申告書と同時に還付請求書を提出すること

- 資本金の額が1億円以下であること(特例では10億円以下)

簡単にいうと、連続して青色申告を行っており、欠損金額が生じた資本金1億円以下の中小企業であれば法人税の還付を受けられます。また、政府の緊急経済対策による特例が実施された場合には、資本金の上限額が1億円以下から10億円以下となります。

具体的にいくら還付されるのか|法人税還付金額の計算

還付金額は以下の計算式で計算されます。

還付金額=還付所得事業年度の法人税額×(欠損事業年度の欠損金額/還付所得事業年度の所得金額) ※還付金額計算の際は、欠損金額は還付所得事業年度の所得金額が限度となります。

一見わかりにくい計算式ですが、ポイントとしては「納めた法人税額に対して、その年の所得に対する当年欠損金額の割合」が還付されるようになっています。またその割合を100%以上にすることはできません。

理解しやすいように、還付額の計算を行ってみます。前提として、還付する年に納めた法人税が100万円、所得が1,000万円、赤字の額(欠損金)が300万円だったとしましょう。この場合は以下の計算式により、還付金額は30万円となります。

100万円×(300万円/1,000万円)=30万円

では、もし欠損金額が2,000万円だった場合はどうなるのでしょうか。先ほどお伝えしたように、還付金の計算においては、還付対象の年の所得金額が欠損金の上限となります。

その場合、この例では欠損金額を上限の1,000万円として計算し、還付金額は100万円、つまり全額還付となります。計上できずに残った欠損金である1,000万円は、翌期以降で9年間もしくは10年間繰り越せます。

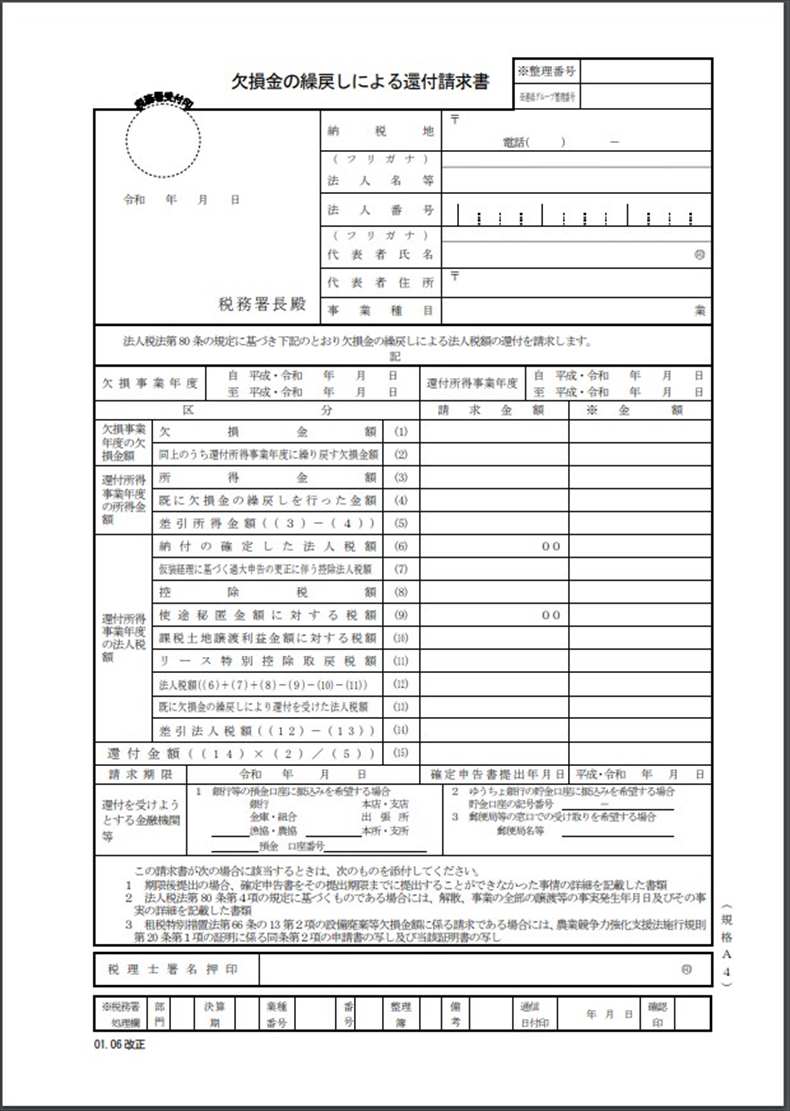

法人税還付の申請・請求方法

法人税還付の申請・請求は所定の様式(請求書)を記入して納税地を所轄する税務署へ送付するか、「e-Tax」で申請します。

提出は欠損がある事業年度の確定申告書の提出期限までに行いましょう。記入する項目は以下のとおりです。記入の前には、ぜひ税理士に相談ください。

- 納税地

- 法人名

- 法人番号

- 代表者氏名

- 代表者住所

- 事業種目

- 欠損事業年度

- 還付所得事業年度

- 欠損金額

- 還付所得事業年度の所得金額

- 還付所得事業年度の法人税額

- 還付金額

- 請求期限

- 確定申告書提出年月日

- 還付を受けようとする金融機関等

- 税理士署名押印

法人税還付の注意点

法人税還付はうれしいものですが、注意しておきたいポイントもあります。ここでは4つの注意したいポイントを簡単に紹介しますので、ぜひ参考にしてください。

税務調査が入る可能性がある

法人税還付の申請・請求をすると、税務署は必要事項について調査しなければいけません。これは法人税法第80条で定められています。しかし、この調査とは、実際に税務署の職員が実地で調査することには限りません。

どういうことかというと、申請書類を税務署の机上で調査すれば良いということです。そのため、実地調査の心配はそこまでしなくても良いというのが実際のところです。

現実、法人税還付の申請により実地調査が入ったという話はあまり聞きません。税務署としても人員や手間がかかるためだと思われます。しかし、実地調査や個別に問い合わせが来る可能性がゼロとは言い切れないため、関連書類などは常に整備・保存しておきましょう。

法人事業税や法人住民税は還付されない

法人税還付は、あくまでも法人税を還付する制度であり、事業税や住民税は還付されません。とはいっても住民税には繰越控除の制度があるため、そちらも積極的に活用しましょう。

実際に振り込まれるまでには時間がかかる

法人税還付の申請・請求を行っても、すぐには還付されません。目安としては、申請・請求して1ヶ月から1ヶ月半ですが、この状況では申請が殺到していることが予想されるためなるべく早めに申請することをおすすめします。

なお、自分で申請するより税理士事務所経由でe-Taxでの申請・請求を行えば、通常の方法よりも早めに振り込まれることが期待できます。ぜひ活用してください。

2020年4月現在では税務署への問い合わせなどが増えており、対応に時間がかかることも想定されます。できるかぎり早めの申請とe-Taxでの申請を行いましょう。

仕訳が難しくなり、地方税の繰越欠損金額と違いが出てしまう

還付金のなかには、法人税を納めた翌日から還付の支払い決定日までの期間は利息の意味合いで「還付加算金」が加算されています。つまり、還付金として内訳は還付金と還付加算金があり、それぞれの仕訳は別物となるため注意が必要です。

よって勘定科目をとっても「仮払法人税等」「法人税等」「未収法人税等」「現預金」など、条件により多岐にわたる勘定科目となります。

お困りの場合はぜひ税理士の活用を検討してみてください。

緊急経済対策に盛り込まれた各種支援施策

これまで法人税還付について解説してきましたが、法人税還付は節税や資金繰り手段の1つに過ぎません。2020年4月現在は、新型コロナウイルスによる緊急経済対策として納税猶予や助成金、給付や融資などいくつもの支援策が発表されています。

苦しい状況にあるなか、ぜひ活用を検討したい施策を2020年4月25日時点の情報にて紹介しておきます。現時点では関連法案の成立を待つ段階ですが、ぜひ参考にしてください。詳細は以下の参考リンク先を参照ください。

- 雇用調整助成金の特例措置のさらなる拡大

- 日本政策金融公庫による特別貸付

- 中小・小規模事業者への実質無利子化

- 日本政策金融公庫や保証付き民間融資の既往債務の借換

- 保証料減免を含む信用保証の強化・拡充

- 民間金融機関でも実質無利子・無担保融資

- 持続化給付金(仮称)

- 社会保険料の納付猶予

- 未払賃金建替払

- 納税の猶予制度の特例

- 固定資産税及び都市計画税の軽減措置

- テレワーク等のための中小企業の設備投資税制

また、経済産業省が発表している資金繰り支援の一覧表も活用ください。新型コロナウイルス感染症関連の新着情報は、以下の経済産業省のページが参考になります。

法人税の還付でわからないことがあれば相談を!

事業者の資金繰りや節税に関する情報として、今回は法人税還付について解説しました。法人税還付は、赤字(欠損金)が発生したときなどに利用できます。青色申告を行っている資本金1億円以下の事業者が利用できますので、ぜひ活用ください。

新型コロナウイルスによる影響を踏まえた緊急経済対策では、法人税還付を利用できる対象は資本金10億円以下の中小企業となる見込みです。今後の関連法案の成立などに注目しておきましょう。

しかし、実地での税務調査が入る可能性や、申請してからすぐには還付が受けられない、帳簿の処理・保存が面倒になるなどの注意点もあります。これらの注意点は税理士を活用することでいくらか改善される見込みもあります。

ぜひこのような状況だからこそ事業を見直し、事業の存続や従業員を守るためにも税理士の活用を検討ください。

厳しい状況にある事業主様など、本記事がお役に立てば幸いです。