自民党より令和3年の税制改正大綱が発表され、賃上げ税制の適用要件が見直されました。

賃上げ税制とは、従業員の給与を前年より上げた場合に、引き上げ額に応じて税額控除をする制度です。

具体的に今回見直しがあったのは、次の2つ。

- 中小企業向けの「中小企業における所得拡大促進税制」

- 大企業・中小企業向けの「給与等の引き上げ及び設備投資を行った場合の税額控除」

この2つの賃上げ税制の制度が見直されました。

いずれも要件や判定方法がより簡潔になり、導入がしやすくなったといえます。どのような改正がされたのか、詳しく解説していきます。

【令和3年税制改正】中小企業における所得拡大促進税制

まず中小企業向けの賃上げ税制である、所得拡大促進税制の制度と、令和3年の税制改正で改正される点について解説していきます。

中小企業における所得拡大促進税制とは

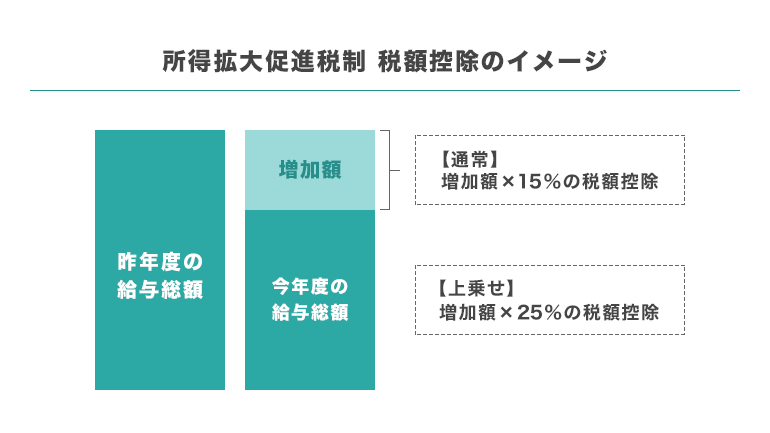

所得拡大促進税制は、青色申告書を提出している中小企業者等が、一定の要件を満たした上で、前年度より給与等の支給額を増加させた場合、その給与総額の増加額の一部を法人税から税額控除できる制度です。

税額控除の額は原則として給与総額の増加額の15%、一定の上乗せ要件に該当する場合は増加額の25%とされています。

なお、この場合の「給与総額」とはすべてのパート・アルバイトを含む国内従業員に支払った給与等の総額で、役員等に支払った給与等は除かれますのでご注意ください。

たとえば、昨年度の給与総額が800万円、今年度の給与総額が900万円であった場合、差額の100万円×15%=15万円が通常の税額控除額となります。

ただし、税額控除の額には上限があり、通常の場合も上乗せの場合も法人税額の20%までと定められています。

中小企業における所得拡大促進税制 要件はこう変わる

令和3年の税制改正では、所得拡大促進税制の適用要件が見直されました。

どのように変わったのかお伝えしていきます。

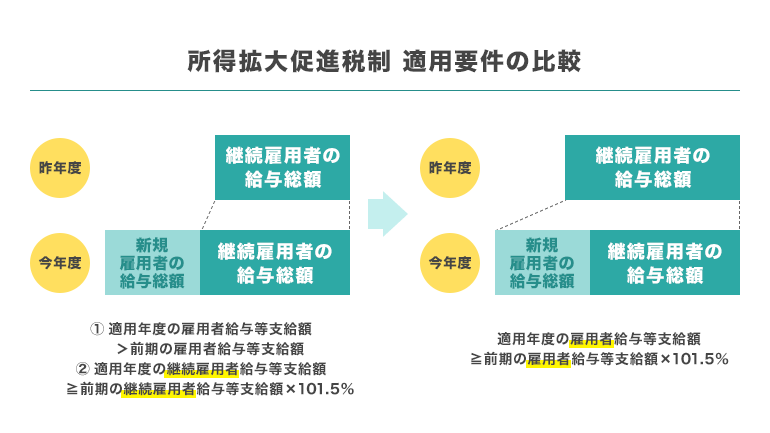

今までは次の2つの要件を満たす必要がありました。

【今までの適用要件】

- 適用年度の雇用者に支払った給与等総額>前年度の給与等総額より多い

- 適用年度の継続雇用者に支払った給与等総額≧前年度の継続雇用者に支払った給与等総額×101.5%

「継続雇用者」とは、前年度の期首から適用年度の期末までの、すべての月分の給与等の支給を受けた従業員のことを指します。

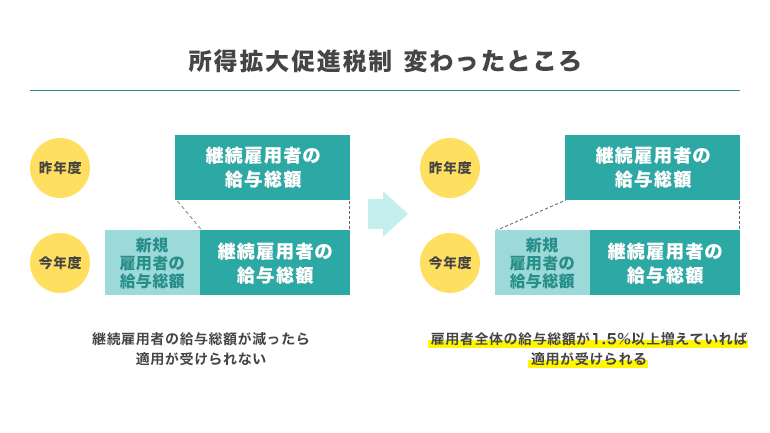

今までの要件では、新しく雇用した従業員を除いた、継続して働く従業員の給与総額を比較して、増えているかどうかで適用要件の判定を行っていました。

令和3年の税制改正ではこの「継続」要件を撤廃し、新しく雇用した従業員も含めた、従業員全体の給与総額で判定をすることとなりました。

【改正後の適用要件】

- 適用年度の雇用者に支払った給与等総額が前年度の給与等総額×101.5%以上

なお、この支払った給与等には雇用調整助成金などの額を控除しないこととされています。

判定要件を継続雇用者に限定しなくなったことで、単純に従業員全体での支払い給与総額を比較すればよいこととなり、実務上も要件の判定がやりやすくなりました。

また、令和2年は新型コロナウイルスによって経済が大打撃を受けた年でした。

仮になんらかの事情でそれまで勤めていた従業員が退職してしまったとしても、新たに雇用した従業員がおり、給与の総額が増えていれば、所得拡大促進税制の適用を受けられる可能性はあるといえます。

今まで「継続雇用者」の要件で諦めていた企業もぜひ一度、適用が受けられるか判定してみましょう。

中小企業における所得拡大促進税制 上乗せ要件はこう変わる

また、給与等の増加額に対して25%の税額控除ができる、上乗せの要件についても要件が変更されました。

今までの上乗せ要件は次の2つを満たす必要がありました。

【今までの上乗せ要件】

- 適用年度の継続雇用者給与等支給額≧前期の継続雇用者給与等支給額×102.5%

- 下記のいずれかを満たす場合

イ):適用年度の教育訓練費の額≧前期の教育訓練費の額×110%

ロ):適用年度終了の日までに、中小企業等経営強化法の経営力向上計画の認定を受け、その計画に従って、経営力向上が確実に行われたものとして証明がされたこと

改正後の上乗せ要件は次の2つを満たすものに変更となります。

【改正後の上乗せ要件】

- 適用年度の雇用者給与等支給額≧前期の雇用者給与等支給額×102.5%

- 下記のイ・ロいずれかを満たす場合

イ):適用年度の教育訓練費の額≧前期の教育訓練費の額×110%

ロ):適用年度終了の日までに、中小企業等経営強化法の経営力向上計画の認定を受け、その計画に従って、経営力向上が確実に行われたものとして証明がされたこと

改正後は通常の要件と同様に、継続雇用者給与等から雇用者給与等と変更になり、判定がしやすくなりました。

以上が中小企業向け所得拡大促進税制についての解説です。

残念ながら中小企業でもこの税制の適用が受けられない場合や、適用対象外である大企業については、次章で解説する「給与等の引き上げ及び設備投資を行った場合の税額控除」制度の利用を検討してみましょう。

【令和3年税制改正】給与等の引き上げ及び設備投資を行った場合の税額控除

次に大企業向けの賃上げ税制である、「給与等の引き上げ及び設備投資を行った場合の税額控除」について説明します。

大企業向け、と書きましたが大企業のみが利用できるわけではなく、中小企業も含め、「大企業も」利用できる制度です。

「所得拡大促進税制」と同様に、前年度より給与が増加した場合に、増加額の一部について税額控除ができる制度ですが、今回の改正により適用要件と税額控除の計算方法が変更されます。

給与等の引き上げ及び設備投資を行った場合の税額控除 要件はこう変わる

まず税制改正で変更された適用要件についてです。

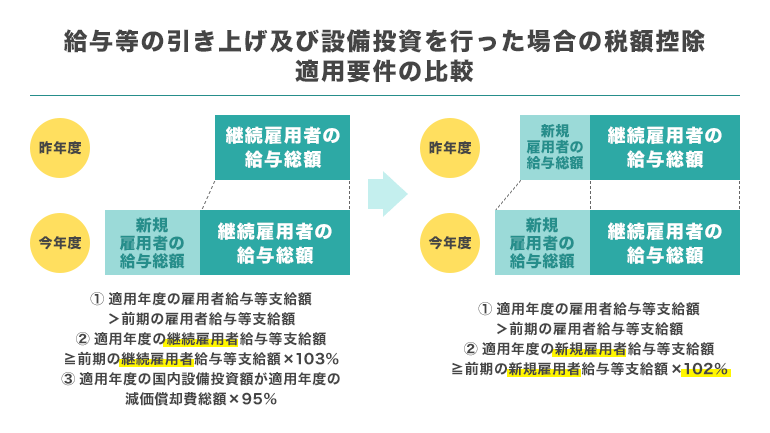

今までは次の3つの要件を満たす必要がありました。

【今までの適用要件】

- 適用年度の雇用者に支払った給与等総額>前年度の雇用者に支払った給与等総額

- 適用年度の継続雇用者に支払った給与等総額≧前年度の継続雇用者に支払った給与等総額×103%

- 適用年度の国内設備投資額≧適用年度の減価償却費総額×95%

出典:国税庁 給与等の引き上げ及び設備投資等を行った場合等の税額控除

これらの要件が今回の税制改正で次のように見直されます。

【改正後の適用要件】

- 適用年度の雇用者に支払った給与等総額>前年度の給与等総額

- 適用年度の新規雇用者(※1)に支払った給与等総額(※2)≧前年度の新規雇用者に支払った給与等総額×102%

(※1)「新規雇用者給与等支給額」とは、国内の事業所において新たに雇用した雇用保険法の一般被保険者(支配関係がある法人から異動した者および海外から異動した者を除く)に対して、その雇用した日から1年以内に支給する給与等の支給額をいいます。

(※2)雇用調整助成金およびこれに類するものの額を控除しないこととされています。

今回の改正により、要件が継続雇用者の給与等から「新規雇用者の給与等」へ変更されました。

これにより、仮に継続雇用者のうちから退職者が出たとしても、それを上回る新規雇用者の給与の支払いがあれば、税額控除の可能性があるといえます。

今回の改正の主旨は新型コロナウイルスによる雇い止めを減らし、新たな雇用の創出を狙ったものです。新規雇用を行った企業は積極的に適用を検討してみましょう。

給与等の引き上げ及び設備投資を行った場合の税額控除 計算はこう変わる

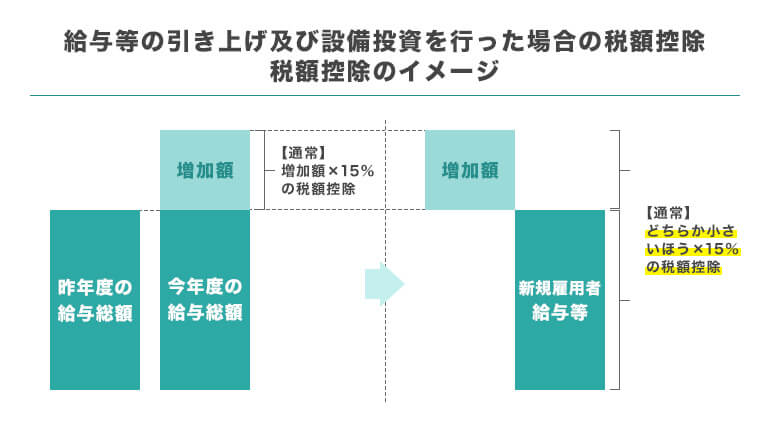

今までは原則として「国内雇用者に対する給与等の支給額の増加額」×15%が税額控除の金額でした。

これが税制改正により、次のように見直されます。

【今後の税額控除の額】

①と②のいずれか小さいほう×15%が税額控除の金額となります。

- 国内の事業所において新たに雇用した者に対して、その雇用した日から1年以内に支給する給与等の支給額

- 適用年度に雇用者に支払った給与等総額から、前年度の雇用者に支払った給与等総額を差し引いた金額

なお上乗せとして20%の税額控除も可能ですが、こちらの要件は変更がありません。

上乗せ要件は、適用年度の教育訓練費が前年度の教育訓練費より20%以上増加していることです。この場合において20%の税額控除が認められます。

賃上げ税制をうまく活用して人材の活用を

本記事を執筆している2020年12月時点で、いまだにコロナウイルスの脅威と経済に対する影響は強いです。

そのような状況で雇用の維持や新たな雇用は判断が難しい部分といえます。一方でノウハウや技術を途切れさせないため、若い世代を育てるために、新規雇用をやめない企業も少なくありません。

新たな雇用や雇用の維持を決断された場合には、本記事で解説した2つの賃上げ税制をうまく活用してみてはいかがでしょうか。

【ほかにもある令和3年税制改正の記事】