確定申告とは、売り上げや経費を報告して所得を確定させるための手続きのことです。

所得を確定することによって、所得税や住民税などの税額も確定します。

そのため、間違った所得を申告すると、納めるべき税額と実際に収めた税額が変わるかもしれません。

その場合、あとあと税務調査の対象になる可能性もあります。

本記事では、確定申告が必要な人や申告・納税の方法などの基礎知識を分かりやすく解説していきます。

国税庁の相談窓口を頼りながら、正しく確定申告と納税を行いましょう。

確定申告とは?初心者でも分かるように分かりやすく解説

確定申告とは、1月1日〜12月31日までの1年間の所得を確定させることです。

所得を確定することで、所得金額に応じた所得税や住民税の税額も確定します。

すでに給料から源泉徴収された税金のある人や予定納税を納めた人は、確定申告によって過不足を精算させる必要があります。

しかし、すべての人が確定申告をしなければならないわけではありません。

たとえば、副業をしていないサラリーマンは毎月源泉徴収され、年末調整を会社が行ってくれるので、基本的に確定申告をしなくても正しく税金を納めています。

どのような人が確定申告をするのか確認していきましょう。

確定申告が必要な人

以下のような人は、自分で確定申告をして納税をする義務があります。

- 事業収入が年48万円を超える所得のある人

- 副業で年20万円を超える所得がある人

- 一時所得がある人

- 公的年金などの収入が400万円を超えており、所得控除を差し引くと残額がある人

- 不動産や株取引で収入がある人

- 会社員でも給与額2,000万円を超える人

このような項目に当てはまるのであれば、自分で確定申告をしましょう。

一方で、事業収入が48万円以下の人や上記以外のサラリーマンには原則として確定申告の義務はありません。

しかし、項目に当てはまらない人でも確定申告をすることで得する人もいます。

確定申告をした方が得をする可能性がある人

以下のような人は、確定申告をすることで還付金を受けられる可能性が高いです。

- アルバイトやパートで源泉徴収されている人

- 年の途中で会社員を辞めた人

- ふるさと納税をした人

- 医療費が10万円を超える人

- 住宅ローンを組んだ人

- フリーランスや副業で報酬から源泉徴収をされている人

還付金とは、税金を納めすぎている人が確定申告によって払い過ぎ分を返してもらえるお金のことです。

基本的に、会社の源泉徴収は税額表によって計算されています。

しかし、実際の税額よりも多めに徴収されていることが一般的です。

年末に正社員として勤めていれば会社が年末調整をしてくれますが、年の途中で退職した人やアルバイト・パートの人は年末調整をしてもらえません。

また、年末時点で会社員であっても、医療費控除や住宅ローンは年末調整で処理することが不可能です。

さらに、フリーランスで確定申告の必要がない人でも、その報酬から源泉徴収で所得税が天引きされている場合があります。

そのため、上記のような人は自分で確定申告をすることで、還付金を受けられる可能性があります。

会社員の年末調整との違い

「確定申告と年末調整って何が違うの?」と疑問に思う人もいるかもしれません。

年末調整とは、会社員など給与所得者が毎月源泉徴収された合計額と実際の所得税額の過不足を精算する手続きです。

給料明細を見れば分かるように、給与所得者は毎月の給料額に応じて税金を先取りされています。

これが、源泉徴収です。

源泉徴収をした額と実際に納めるべき税額を比較し、過不足分を年末に調整して精算を行うことが年末調整なのです。

しかし、会社が把握している所得はその会社の給料のみとなっています。

もし、副業をしているのであれば、会社は正しい所得を把握できていないため、自分で確定申告をしなければなりません。

また、年末調整では医療費の控除や寄付金控除、住宅借入金等特別控除を申請することは不可能です。

そのため、年末調整で申請できない控除を受けるためには、年末調整を会社にしてもらった上で自分で確定申告をする必要があります。

青色申告と白色申告の違い

確定申告には、青色申告と白色申告があります。

青色と白色の違いは、申告用紙の違いです。

初めての確定申告だと、どちらの色を使うべきか迷う人もいるかもしれません。

どちらの申告用紙を使うべきか、表にまとめたので確認しましょう。

| 青色申告 | 事業主・不動産所得のある人向き |

|---|---|

| 白色申告 | 会社員など給与所得者向き |

それぞれの申告書の違いについて、詳しく確認していきましょう。

青色申告とは

青色申告書とは、以下の所得がある方のみが使える申告書です。

- 事業所得

- 不動産所得

- 山林所得

個人でビジネスを行っている人は、こちらの申告書を使うと節税効果が高くなります。

というのも、以下のような3つの特典が受けられるからです。

- 所得金額から最高65万円の特別控除が受けられる

- 配偶者等に支払う給与を必要経費に算入できる

- 赤字を前年や翌年の所得金額から差し引ける

特に、青色申告特別控除は、青色申告を行う個人事業主にだけ利用できる権利があります。

差し引くことのできる金額は、以下のいずれかの金額です。

- 10万円

- 55万円

- 65万円

最高額である65万円の特別控除を受けるためには、以下の条件を満たす必要があります。

- 複式簿記による帳簿を付けている

- 確定申告時に複式簿記による貸借対照表・損益計算書を添付している

- 確定申告時に青色申告特別控除額を記載している

- 確定申告を法定期限内に行っている

- 仕訳帳と総勘定元帳を電子帳簿で保存している

- 確定申告をe-Tax(ネット申告)で行っている

一見、全ての条件を満たすことは難しいように感じるかも知れません。

しかし、近年は会計ソフトが充実しているので、自分一人で行うことも可能です。

青色申告をするには届出が必要

青色申告は、誰でもできるわけではありません。

以下の2つの届出を所轄の税務署に提出する必要があります。

| 個人事業の開業・廃業等届出書 | 開業から1か月以内に提出 |

|---|---|

| 所得税の青色申告承認申請書 | 青色申告をしようとする年の3月15日まで |

これらの提出がない場合、青色申告が認められません。

青色申告をしたいなら、早めに所轄の税務署へ届出を提出しましょう。

白色申告とは

白色申告書は、だれでも使える申告書です。

事業所得などのある人も、白色申告を利用できます。

青色申告との大きな違いは、簡易な方法による記帳が認められている点です。

売り上げなどの収入金額、仕入れや経費などの収支金額について帳簿に記載していきます。

取引年月日・売り上げ先・仕入れ先・金額が分かれば、問題ありません。

また、取引ごとでなく、日々の合計金額をまとめて記載しても良いとされています。

白色申告の場合、事前の届出も必要ありません。

青色申告をする人以外が利用できる申告書と覚えておきましょう。

確定申告と納税の期限は?コロナ禍による延長あり

確定申告の概要を説明しましたが、いつまでに確定申告をすれば良いか分からない人も多いと思います。

確定申告の期限は、通常3月15日までです。

1月1日〜12月31日までの所得について、翌年2月16日〜3月15日までに確定申告と納税をすることになっています。

3月15日が土日祝日などで税務署が開いていない場合、前後することもあります。

そのため、毎年国税庁のホームページで確認するようにしましょう。

令和2年・3年の確定申告・納税の期限は延期が決定

令和2年・3年の確定申告・納税の期限は、1か月延長することが発表されました。

緊急事態宣言が出ている中、会場混雑を回避するために1か月延長されたのです。

そのため、期限は4月15日までとなっています。

くわしくは、国税庁のホームページに掲載されている報道発表資料を確認しましょう。

確定申告の準備から納税までの流れ

確定申告をするためには、収支が分かるように記帳をし、所得を確定させる必要があります。

また、控除したいものがあるなら証明する書類を集め、申告書に記載しなければなりません。

青色申告なら決算書、白色なら収支内訳書の添付も必須です。

確定申告後、確定した所得税額を納税するか還付金の受け取りを待ちます。

順番に確定申告の流れを確認していきましょう。

記帳をする

日々の収入収支を会計帳簿に記帳しましょう。

青色申告の場合、原則として複式簿記での記帳を行います。

必要な帳簿は、以下の通りです。

- 現金出納帳

- 売掛帳

- 買掛帳

- 経費帳

- 固定資産台帳

一方、白色申告の場合、収入・収支の取引内容の記録が必要です。

これらの帳簿は、原則7年間の保管が義務付けられています。

確定申告後も、残しておくよう注意しましょう。

決算書・収支内訳書を作成する

次に、決算書・収支内訳書を作成していきましょう。

青色申告では、決算書の添付が必須です。

決算書とは、資産・負債がどれくらいあるのかを知るための書類です。

決算書を見れば、事業の財政状態が把握できるため、税務署へ提出しなければなりません。

一方、白色申告では収支内訳書の添付が必要です。

収支内訳書とは、売り上げや仕入れ、経費の合計を把握するための書類です。

最終的な利益がどれくらいなのかが分かる書類となっています。

控除のための書類を集める

つづいて、控除のための書類を集めましょう。

控除とは、個人的な事情を考慮して税負担を軽くするために調整することです。

以下のような控除を受けられますが、控除申請には書類を用意しなければなりません。

- 医療費

- 生命保険・社会保険・地震保険

- 国民健康保険

- 国民年金保険料

- ふるさと納税の寄付

- 住宅ローン

- 災害・盗難

それぞれどのような控除なのか確認していきましょう。

医療費

1月1日〜12月31日までの医療費の合計金額が10万円を超える場合、医療費控除を受けることができます。

同一生計の家族と合算することも可能です。

医療費の領収書を元に医療費控除の明細書を作成し、確定申告に添付しましょう。

生命保険・社会保険・地震保険

生命保険・社会保険・地震保険の一部は、控除の対象となります。

それぞれ控除額限度が異なるので、以下の表で確認しましょう。

| 生命保険 | 新生命保険料・介護医療保険料・新個人年金保険料、それぞれ最大40,000円まで |

|---|---|

| 社会保険 | 生計を一緒にする家族分も含め、その年に支払った保険料全額 |

| 地震保険 | 最大40,000円まで |

控除を受けるためには、支払い金額が分かる証明書を添付する必要があります。

国民健康保険

国民健康保険は全額控除の対象となります。

控除を受けるために、国民健康保険の支払い証明は不要です。

しかし、正確な金額を申告するために領収書は取っておきましょう。

国民年金保険料

国民年金保険料は、全額控除の対象となります。

控除を受けるために、国民年金の保険料・掛け金の金額が分かる証明書の添付が必要です。

納付書に付いている領収書や秋ごろに送られてくる控除証明書で確認できます。

紛失してしまった方は、本人確認証を持って市町村役所へ相談しましょう。

ふるさと納税の寄付

ふるさと納税とは、住んでいる自治体以外の自治体に寄付を行うことです。

寄付額の2,000円を超える部分は、寄附金控除の対象となります。

ふるさと納税先が5団体以内であれば、ふるさと納税先団体に申請することで確定申告をする必要はありません。

もし、5団体を超える場合は、ふるさと納税の金額を寄附金控除額の計算に当てはめて申告しましょう。

住宅ローン

住宅を新築又は新築住宅を購入し、住宅ローンを組んでいる場合、住宅借入金等特別控除の対象になります。

ただし、住宅借入金等特別控除を受けるには、以下の要件をすべて満たさなければなりません。

- 取得日から6か月以内に居住を開始し、12月31日まで引き続き住んでいる

- 特別控除を受ける年の所得が3,000万円以下である

- 新築または取得した住宅の床面積が50平方メートル以上ある

- 床面面積の半分以上の部屋が居住目的である

- 住宅ローンを利用している

申請時には、銀行から送られてくる住宅ローンの年末残高証明書の添付が必要です。

災害・盗難

災害や盗難などで資産に損害を受けた場合、雑損控除を受けられます。

損害を受けた所有者が、納税者本人もしくは同一生計家族であることが要件です。

ただし、生活通常必要でない資産と判断された場合は控除されないので注意しましょう。

控除の対象とならないものは、たとえば、別荘・貴金属・骨董品・ゴルフ会員権などが挙げられます。

また、控除額は、次の2つのうちいずれか多い方の額です。

- (差引損失額)-(総所得金額等)×10%

- (差引損失額のうち災害関連支出の金額)-5万円

控除を受けるためには、火災などによってやむを得ない支出の金額の分かる領収書の添付が必要です。

申告書を作成する

控除するために必要な書類が揃ったら、申告書を作成していきましょう。

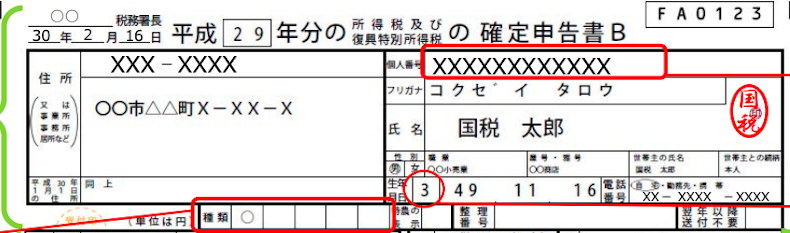

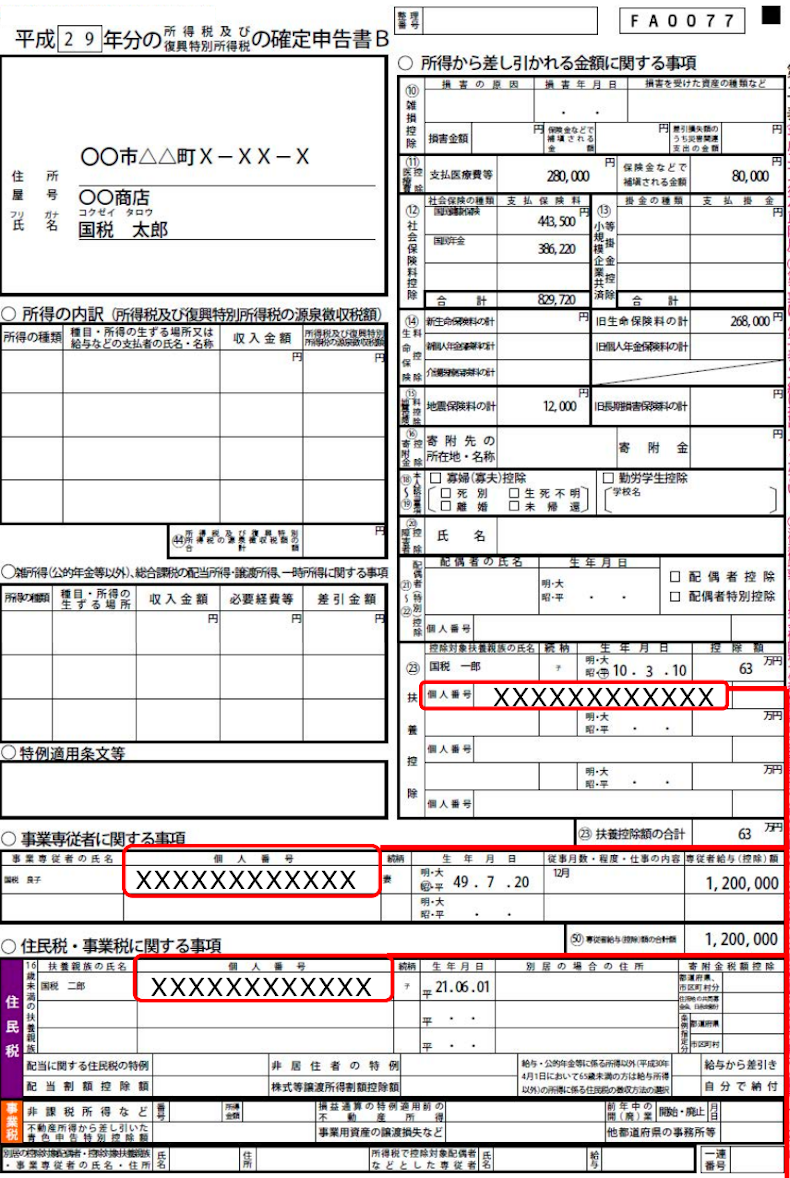

今回は、「平成二十九年分の確定申告書の記載例」を参考に、解説していきます。

事業所得者が使用する申告書Bの記入例を見ていきましょう。

まずは、第一表からです。

引用:平成29年分の確定申告書の記載例(事業所得者の場合)│国税庁

一番上には、住所・名前・生年月日・個人番号(マイナンバー)・電話番号・性別を記入しましょう。

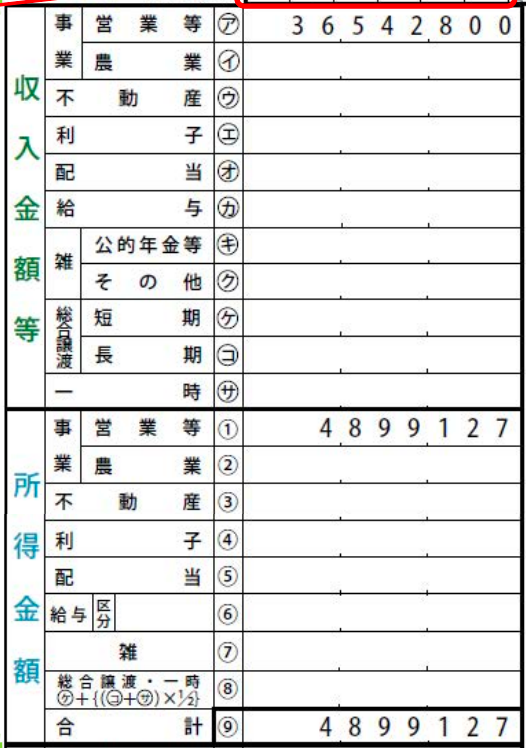

つづいて、収入に関しての記載です。

引用:平成29年分の確定申告書の記載例(事業所得者の場合)│国税庁

収入金額とは、売り上げ金額の合計です。

内訳内容に従って記入しましょう。

所得金額とは、収入額から経費を差し引いた額のことです。

テナント料や仕入れ費、通信費などを差し引きましょう。

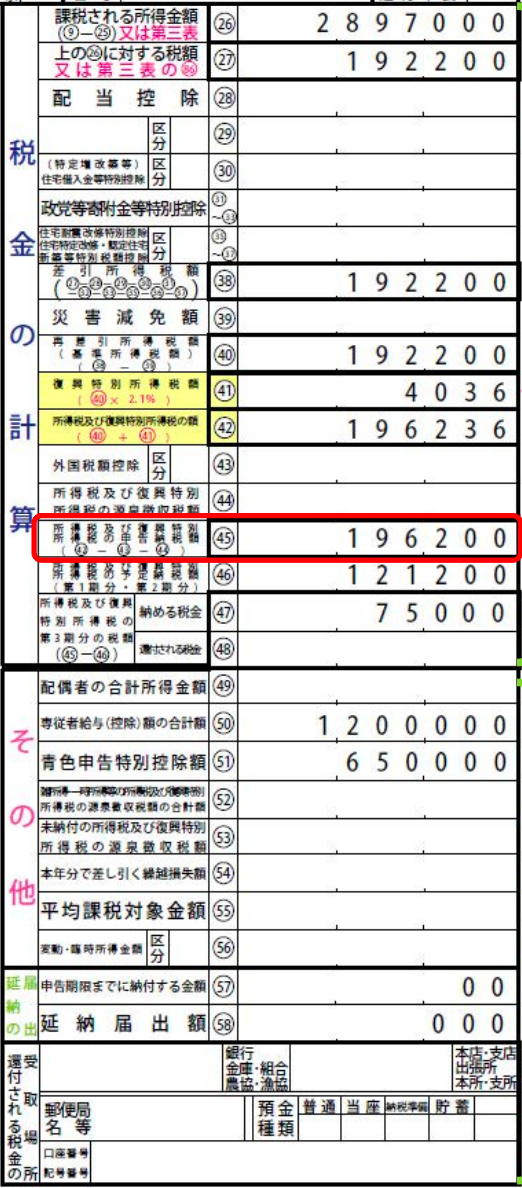

つづいて、各控除の金額を書いていきます。

引用:平成29年分の確定申告書の記載例(事業所得者の場合)│国税庁

社会保険料や生命保険など、控除があるならここに書いていきます。

ちなみに、基礎控除とは誰もが受けられる控除です。

所得により段階的に制限がありますが、所得が2,400万円以下であれば48万円の控除を受けることができます。

最後に税額の計算をしていきましょう。

引用:平成29年分の確定申告書の記載例(事業所得者の場合)│国税庁

所得合計から控除合計を差し引いて税額を確定させます。

さらに、源泉徴収額を差し引き、過不足分を確認します。

+となった場合は、納税期限までに不足分を納めましょう。

-となった場合は、還付を受けるために受け取りの金融機関情報を記入します。

確定申告書の第二表では、所得の内訳や保険料の申告、配偶者の情報などを記載しましょう。

引用:平成29年分の確定申告書の記載例(事業所得者の場合)│国税庁

すべて記入できたら、申告書は完成です。

申告書を提出する

申告書が作成できたら、添付書類と一緒に提出しましょう。

確定申告書の提出方法は3つあります。

自分に合った方法で確定申告を済ませましょう。

e-Tax

e-Taxとは、パソコンやスマホ、タブレットから確定申告できるソフトのことです。

所得税等の確定申告期間は24時間(毎週月曜日のみ8時30分~24時まで)利用できます。

申告書もソフト上で作成できるので、手軽に確定申告を済ませられます。

税務署窓口

直接、所轄の税務署窓口に提出する方法もあります。

提出時に、記入漏れや書類の添付忘れがないか確認してもらうことが可能です。

受領のハンコが必要な場合や質問したいことがある場合は、税務署窓口で提出しましょう。

郵送

管轄の税務署に郵送で提出することも可能です。

通信日付印を提出日とみなされるので、余裕を持った発送をしましょう。

受領のハンコが必要な場合は、申告書の控えと切手の貼った返信用封筒を同封すれば、控えを返送してもらえます。

フリーランスなどの場合、申告書の控えが収入の証明になりますので、ぜひ控えを受け取っておきましょう。

納税をする・還付を受ける

最後に、納税を行いましょう。

納税期限は、原則確定申告の期限と同じです。

計算した納税額より多く源泉徴収や予定納税で既に税金を納めているのであれば、還付金が返ってきます。

還付金の払い戻しには2週間~1か月程度かかりますので、しばらく待ちましょう。

自分で確定申告する場合の3つの注意点

「売り上げや経費が少ないから、確定申告は自分で行おう」と考えている人もいるかもしれません。

もちろん、自分で確定申告することは可能です。

しかし、以下の3つのことに気をつける必要があることを知っておきましょう。

- e-Taxにはマイナンバーカードや電子証明書が必要

- 期限を守らないとペナルティがある

- 税務調査のリスクがある

順番に確認していきましょう。

e-Taxにはマイナンバーカードや電子証明書が必要

e-Taxで確定申告するには、マイナンバーカードもしくは利用者識別番号の取得が必要です。

また、電子証明書を取得し、ICカードに読み込ませる作業も欠かせません。

電子証明書は、一般的にマイナンバーカードを使います。

マイナンバーカードの作成には、1か月〜3か月程度かかります。

もし、マイナンバーカードを持っていないのであれば、はやめに市町村区役所で申請しましょう。

期限を守らないとペナルティがある

確定申告の期限を守らなかった場合、ペナルティを課せられる可能性があります。

具体的には、以下のような税金を追加で納めなければなりません。

| 無申告加算税 | 期限を守らずに申告しなかった場合に発生 |

|---|---|

| 延滞税 | 法定納期限の翌日から納付日までの間に発生 |

国税を滞納してしまうと、財産の差し押さえの可能性もあり得ます。

もし、うっかり期限を超えてしまった場合も、できるだけ早く自主的に期限後申告をすべきです。

基本的には、期限を守って申告するよう注意しましょう。

税務調査のリスクがある

間違った確定申告をしたり、正しい税金を納めてなかったりすると、税務調査の対象となるかもしれません。

税務調査が入ると、過去の書類を全部提出して徹底調査がなされ、納めるべき税額が増えるケースもあります。

この場合、正しい税額を納めていないとみなされ、追徴課税が発生する可能性があります。

もし、間違いが発覚したら、自主的に修正申告を行いましょう。

確定申告で分からないことがあったら相談できる3つの窓口

もし、自分で確定申告をする中で分からないことがあったら国税庁に相談しましょう。

国税庁の相談窓口は、以下の3つです。

- 国税庁のホームページ

- 確定申告電話相談センター

- 税務署の相談会

窓口がたくさん用意されているので、自分に合う方法で疑問を解決しましょう。

国税庁のホームページ

国税庁のホームページには、税の質問集(タックスアンサー)や、チャットボット(税務相談チャットボット)が用意されています。

タックスアンサーにはよくある質問集が科目ごとに掲載されており、使いやすいです。

調べたい情報をキーワードで検索することもできます。

チャットボットは、確定申告に関する問い合わせをすればAI(人工知能)が答えてくれるというシステムです。

24時間いつでも相談に乗ってもらえます。

確定申告電話相談センター

確定申告電話相談センターは、確定申告についての相談や問い合わせを受け付けている電話窓口です。

タックスアンサーやチャットボットでは分からなかった個別の事案に対しても丁寧に教えてもらえます。

税理士や税務署職員が対応しているため、的確なアドバイスがもらえるはずです。

所轄の税務署へ問い合わせましょう。

税務署の相談会

税務署では、税理士による相談会が開催されています。

申告書類や添付書類を見せながら相談したい人には最適です。

ただし、新型コロナウイルス感染症予防のため、事前予約のみとなっている税務署も多いです。

直接足を運ぶ前に、管轄税務署に問い合わせることをおすすめします。

確定申告に不安のある方は税理士に相談しよう

もし、確定申告に不安を抱えているのであれば、税理士に相談をしましょう。

以下のような方は、税理士に相談した方が確実な確定申告・納税ができます。

- 計算ミスや期限遅れが不安な人

- 日々の記帳が苦手な人

- 事業運営に集中したい人

- 税務調査のリスクを軽減させたい人

このような方は、税理士法人きわみ事務所へご相談ください。

税理士法人きわみ事務所では、確定申告を丸投げしていただけます。

今後、企業をしたいと考える個人事業主さまには、決算書を通じてキャッシュフローのアドバイスをすることも可能です。

ぜひ、お気軽にお問い合わせください。

おわりに

確定申告とは、1月1日〜12月31日までの1年間の所得を確定させることです。

所得金額に応じて、所得税や住民税の税額も確定させます。

以下のような人は、確定申告が必要なので早めに準備を始めましょう。

- 事業収入年48万円を超える所得のある人

- 副業で年20万円を超える所得がある人

- 一時所得がある人

- 公的年金などの収入が400万円を超えており、所得控除を差し引くと残額がある人

- 不動産や株取引で収入がある人

- 会社員でも給与額2,000万円を超える人

さらに、つぎのような方は確定申告をすることで還付金が返ってくるかもしれません。

- 年の途中で会社を辞めた人

- 年末調整で申請できない控除がある人

- フリーランスや副業をしているサラリーマンで報酬から源泉徴収をされている人

正しい所得と納税額を申告し、期日内に納税をして国民の義務を果たしましょう。

そのためには、普段から帳簿を付けたり領収書を取ったりしておく必要があります。

確定申告に不安がある人は、税理士を頼るのも手です。

苦手なことは専門家に頼り、自分は事業に集中するのも選択肢として考えましょう。