投資信託は、分散効果や専門家による運用などのおかげで、他より比較的安全な投資先として人気の金融商品です。投資初心者にもおすすめされることが多いですが、「投資信託の仕組みがわからない」「本当に初心者でも始められるのか」といった疑問を持つ方も多いのではないでしょうか。

当記事では投資信託の仕組みやメリット・デメリット、投資信託の始め方などを解説します。

投資信託とは?仕組みや株式投資との違い

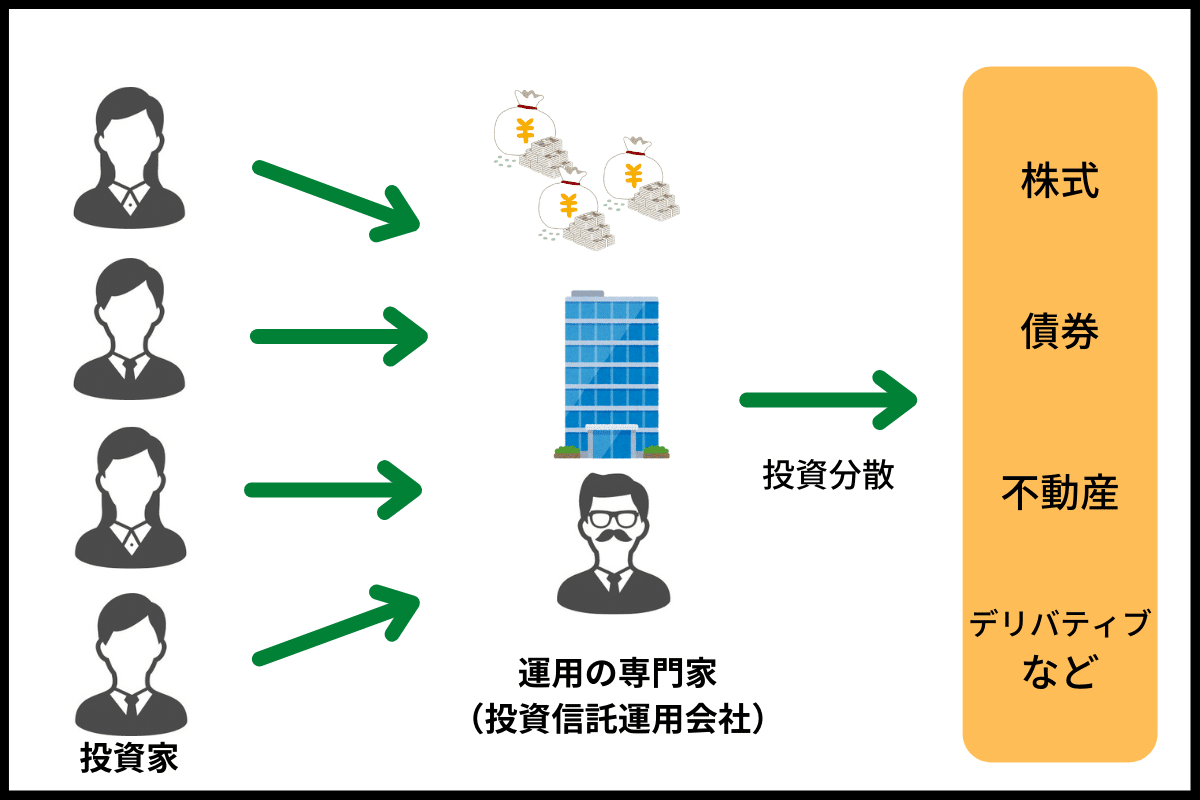

投資信託とは、多くの投資家から集めたお金を専門家が運用し、発生した運用成果に応じた利益を投資家に分配する金融商品です。

投資家は市場状況・投資信託の運用成績などを自分でチェックし、ほしいと思った投資信託を購入します。購入後は投資家へ支払われる分配金や、投資信託を売却した償還金(売却益)などを利益として得られます。

投資信託の大きな特徴は、1つの商品に複数の銘柄が含まれている点です。専門家が国内株式・債券や外国株式・債券、不動産といったさまざまな金融商品に分散投資を行います。どういった割合で投資するかは、購入した投資信託によって変わります。

投資信託の関係図|どのように資産が動いているのか

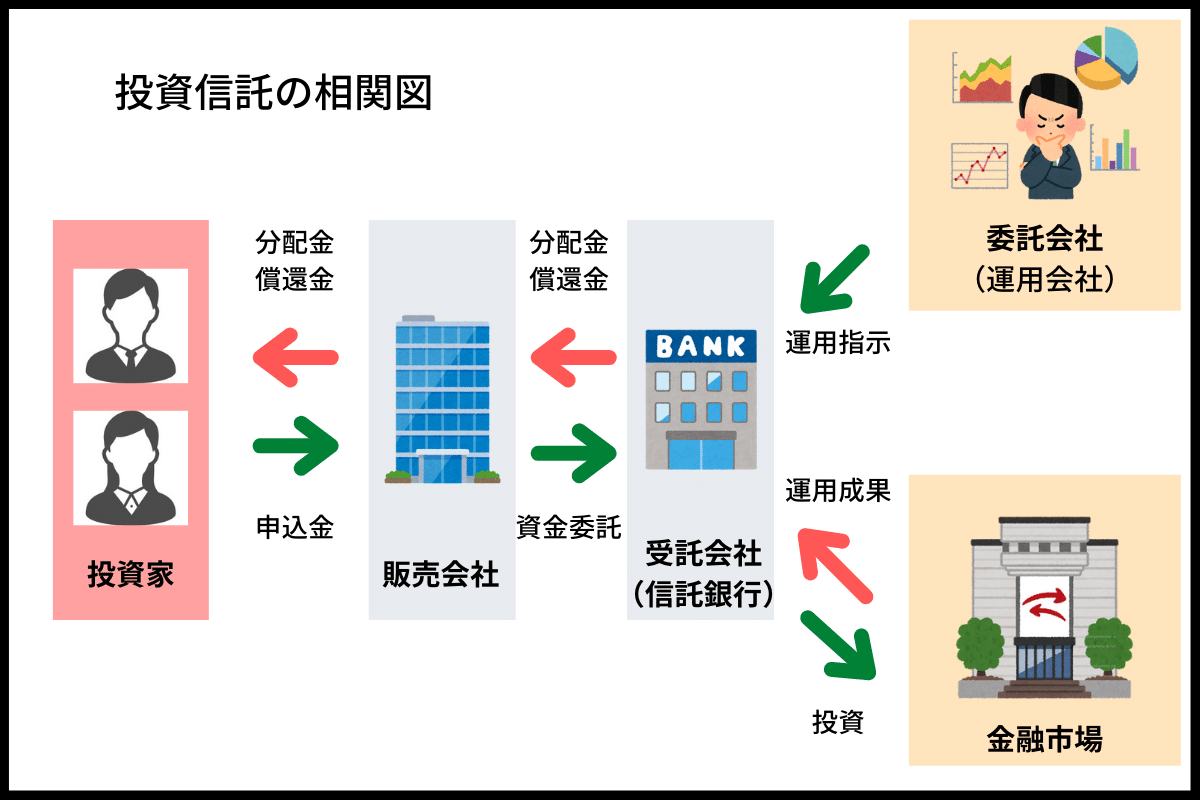

投資信託は、「投資家」「販売会社」「受託会社」「委託会社」の4者の関係で成り立っています。それぞれの役割は次のとおりです。

| 投資信託に関係する者 | 概要 |

|---|---|

| 投資家 |

|

| 販売会社 |

|

| 受託会社(信託銀行) |

|

| 委託会社(運用会社) |

|

投資家が利益を得るまでのおおまかな流れを見ていきましょう。

- 投資家は販売会社を通じて投資信託を購入する

- 販売会社は、投資家から受け取った資金を受託会社に預けて運用を任せる

- 資金を預かった受託会社は委託会社(いわゆる投資の専門家)の指示を受けながら投資・運用を行う

- 受託会社は運用成果に応じた分配金・償還金を販売会社へ渡す

- 販売会社が分配金・償還金を投資家へ分配する

このように投資家が投資してから利益を得るまでには、さまざまな組織がかかわっています。

投資信託と株式投資・債券投資との違い

株式投資とは、株式会社が資金調達のために発行する「株式」を売買したり、保有し続けて配当金を得たりなどして利益を狙う投資方法のことです。

債券投資とは、国や地方公共団体、企業が投資家からお金を借りる際に発行する「債券」を売買して利益を得る投資方法です。

株式投資や債券投資は一つひとつの銘柄を自分で選んで購入します。一つの銘柄に集中して購入するか、さまざまな銘柄に分散するかは、投資家の手に委ねられています。ライフスタイルや手元資金に応じて決めましょう。

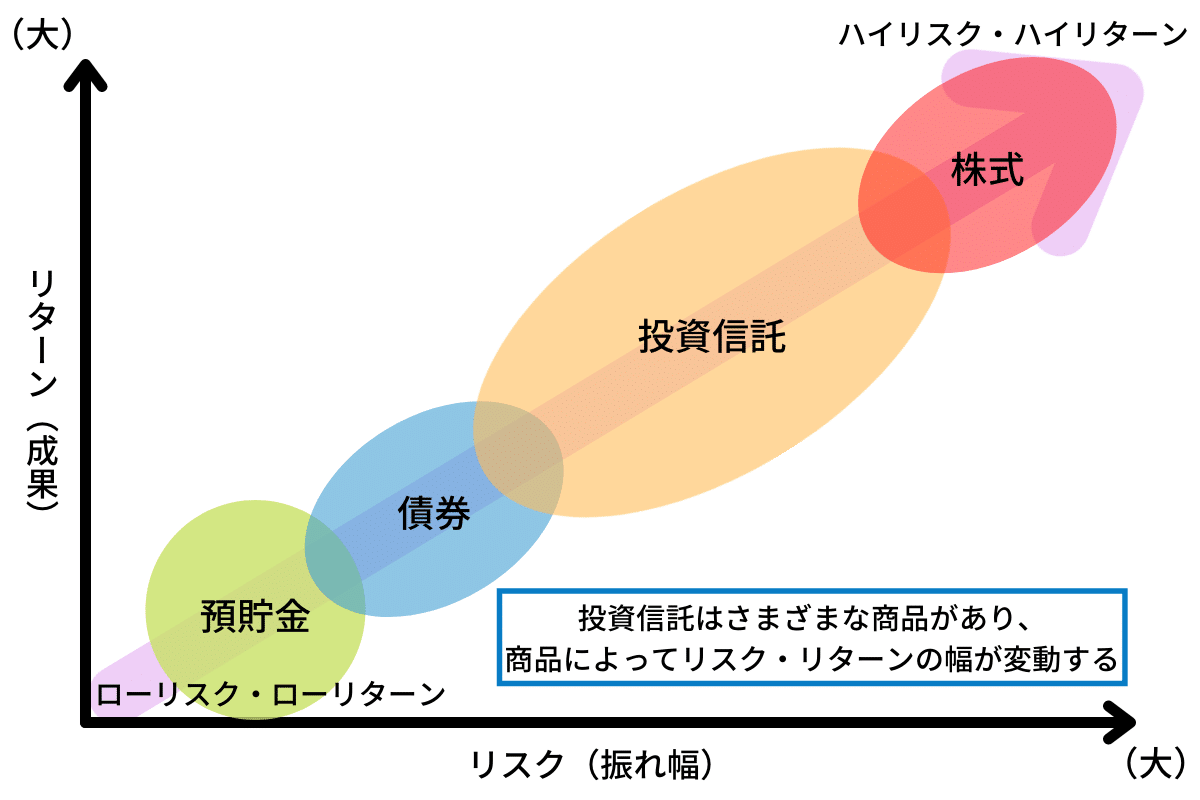

一般的に株式投資はハイリスクハイリターン、債券投資はローリスクローリターンの投資と言われています。投資信託は組み合わさっている金融商品に応じて、リスクやリターンの幅が変化します。

投資信託に関する手数料(コスト)

投資信託を購入・運用する際にはさまざまな手数料がかかります。主な手数料は次のとおりです。

| 投資信託にかかる手数料 | 概要 |

|---|---|

| 購入時手数料 | 投資信託を購入した際、投資家が販売会社へ支払う手数料 |

| 運用管理費用(信託報酬) | 投資信託の運用中、信託財産から間接的に差し引かれる費用 |

| 監査報酬 | 投資信託の計理が問題なく行われているか監査するために必要な費用 |

| 売買委託手数料 | 信託財産から差し引かれる、専門家が株式・債券などを売買する際に発生する手数料 |

| 信託財産留保額 | 投資信託を売却した際に支払う手数料 |

その他投資信託関係の基礎用語まとめ

以下では投資信託関係の書類などでよく出てくる、基本用語の意味をまとめました。

| 投資信託関係でよくでる用語 | 概要 |

|---|---|

| 信託財産 |

|

| 基準価額 |

|

| 分配金 |

|

| トータルリターン |

|

| ファンド |

|

| 為替ヘッジ | 外国の株式や債券などを投資対象とするときに、投資信託の為替変動の影響を軽減する仕組み |

| 騰落率(とうらくりつ) |

|

| ノーロード・ファンド |

|

投資信託の5つのメリット

投資信託に投資する5つのメリットは次のとおりです。

- 株式や債券の分散投資になりリスク低減になる

- 専門家に運用を任せられる

- 基準価額や運用成果を確認できる透明性がある

- 100~1,000円からの少額投資ができる

- 個人では投資が難しい外国や資産に投資しやすい

メリット1.株式や債券への分散投資になりリスク低減になる

投資信託の場合、1つの商品を購入すれば、すでに複数の銘柄に投資したことになります。そのため、投資信託は自動的に分散投資になり、投資のリスク(金融商品の値段が変動する可能性)を低減できます。

分散投資がリスク低減になる理由は次のとおりです。

- 1つの銘柄の価値が暴落しても他の銘柄でカバーできる

- 異なる国・地域や業種の銘柄を保有することで、経済・政治動向などの影響を分散できる

- 反対の値動きをする銘柄を保有することで値動きを相殺できる など

また、投資信託も「外国の金融商品を中心に組み込んだもの」「株式を中心に組み込んだもの」「不動産に投資するもの」「さまざまな資産にバランス良く投資するもの」などの種類があります。こうした投資信託を複数に分けて購入することで、より分散効果を高められます。

メリット2.専門家に運用を任せられる

投資信託は、経済・金融関係の専門知識を有した専門家が、投資家の代わりに金融商品を運用します。投資初心者や運用に自信がない人でも、投資信託であれば気軽に始めることが可能です。

メリット3.基準価額や運用成果を確認できる透明性がある

投資信託は運用経過や実績を確認しやすい、非常に透明性の高い金融商品です。透明性の根拠は次のとおりです。

- 運用途中のデータを運用レポートや運用報告書で確認できる

- 基準価額が毎日公表されている

- 過去のリターン率が公表されている

- 決算ごとに監査法人などから監査を受けている など

メリット4.100~1,000円からの少額投資ができる

投資信託には、毎月100~1,000円から購入できる商品も多く販売されています。株式投資や債券投資などと比較すると、元手が少ない状態から少額投資としてスタートできる点も、投資信託のメリットです。

毎月1,000円ずつの投資信託の積立であれば、年間1万2,000円から始められます。

メリット5.個人では投資が難しい資産に投資しやすい

投資信託のなかには、個人では手が出しにくい外国の株式・債券や、個人では購入が難しい特殊な金融商品(発展途上国の金融商品など)が組み込まれているものがあります。投資信託なら、個人投資家でもそうした資産に投資しやすいのもメリットの1つです。

投資信託の3つのデメリット

投資信託に投資をする主なデメリットは次のとおりです。

- 元本割れや損失のリスクが存在する

- 専門家に任せる分の手数料がかかる

- 株式投資のような短期売買が難しい

デメリット1.元本割れや損失のリスクが存在する

比較的安全性の高い投資信託ですが、投資商品である以上は元本保証がありません。元本割れや損失のリスクは常に存在しています。

元本割れや損失のリスクに対応できるよう、自分でも「余剰資金での投資」「分散投資」「ローリスクの投資信託の選定」といった対策が重要です。

デメリット2.専門家や各種機関がかかわる分の手数料がかかる

投資信託は管理や手続きを専門家・各種機関に任せる分、投資信託ならではの手数料が複数かかります。たとえば資産の管理・運用にかかる信託報酬や売買委託手数料、売却時にかかる信託財産留保額などです。

投資信託の購入前には、事前に各種手数料がいくらかかるのかのシミュレーションをしておくとよいでしょう

デメリット3.株式投資のような短期売買が難しい

投資信託は、当日の基準価額を公表する前に売買取引を締め切ることで、既存の投資家の利益を守る「ブラインド方式」が採用されています。

そのためリアルタイムでの時価を確認して売買を繰り返す、株式投資のような短期売買が難しいというデメリットが存在します。

こんなにある!投資信託の種類・分類

投資信託は投資銘柄や地域の違い以外にも、さまざまな種類・分類方法が存在します。分け方を事前に知っておくことで、あなたに合った投資信託を見つけやすくなるはずです。投資信託の種類や分類について、簡単な概要を解説します。

公社債投資信託と株式投資信託

公社債投資信託とは、株式を一切組み入れず、国債や社債などの安全性の高い債券を中心に運用する投資信託のことです。

株式投資信託とは、株式を組み入れて運用できる投資信託のことです。必ずしも株式を組み入れる必要はなく、約定にて株式が投資対象となっていれば株式投資信託に分類されます。

インデックス型とアクティブ型

インデックス型とは、日経平均株価や東証株価指数(TOPIX)などの特定の指数(インデックス)と同じ値動きでの運用を目指す投資信託のことです。市場状況に準じた、平均的な運用になる傾向があります。

アクティブ型とは、運用会社の独自判断で運用することで、特定の指標を上回る運用成果を目指す投資信託のことです。インデックス型より大きな利益を得られる可能性がある反面、指標を下回る運用成果になるケースもあります。

また、運用会社の銘柄選定や投資対象の精査などに費用がかかる分、インデックス型より信託報酬は高くなるのが一般的です。

オープン型(追加型)とスポット型(単位型)

オープン型(追加型)とは、時期に関係なく好きなタイミングで時価売買できる投資信託のことです。投資家が購入する投資信託は、ほとんどがオープン型になります。

スポット型(単位型)とは、当初の決められた募集期間(当初募集期間)の間だけで販売され、その後は購入できない投資信託のことです。商品によっては、一定期間解約ができないクローズド期間が設けられているケースがあります。

MRF・外貨建てMMF・ETF

MRF(マネーリザーブ・ファンド)とは、安全性の高い公社債や短期金融商品で運用される投資信託のことです。1円以上の1円単位から購入できるうえ、原則として販売手数料や信託財産留保額が発生しません。

外貨建MMF(マネーマーケット・ファンド)とは、米ドル建てといった安全性の高い債券や短期金融商品で運用される投資信託のことです。リスクの高い外貨関係の中でも、安全性を重視した商品となっています。ただし為替手数料や信託報酬がかかります。

ETF(エクスチェンジトレード・ファンド)とは上場投資信託を意味し、東証株価指数や日経平均株価などの指標と連動する運用を目指した投資信託のことです。ETFそのものが上場銘柄として取引されています。

REIT(不動産投資信託)

REIT(不動産投資信託)とは、投資対象をマンションや商業施設といった不動産とし、不動産の賃貸収入や売買益を投資家に分配する投資信託のことです。日本の不動産投資信託はJ-REITと呼ばれます。

バランス型ファンド(資産複合型)

バランス型ファンド(資産複合型)とは、株式・債券・海外の金融商品などの特定の資産に特化するのではなく、異なる資産をバランスよく組み合わせた投資信託のことです。投資信託のなかでも、分散投資の効果が大きい商品です。

初心者でも簡単!投資信託の始め方

投資信託での投資は、取引用の証券口座を開設するだけで簡単に始められます。以下では一般的な口座開設の流れをみていきましょう。

まず自分が利用したい投資信託を扱う金融機関に、証券口座の開設を申込みます。現在は証券会社の窓口に足を運ばなくても、インターネットや郵送を利用した手続きを行えば、自宅にいたままでの開設が可能です。

公式サイトから申し込みフォームにアクセスしたら、住所や連絡先の入力、ネット手続きか郵送手続きかの選択などを行います。

ネットで手続きする場合は、スマホやパソコンから写真で撮ったマイナンバーカードや本人確認書類などの画像8をアップロードしましょう。郵送の場合は、後日送られてくる必要書類に必要事項を記入し、書類を返送します。

審査が完了したあとは、ログインパスワードなどが送られてくるので、マイページにログインします。その後、初期設定を完了させれば投資信託の売買を行う準備は完了です。

なお、口座開設だけならほとんどのところが無料です。

投資信託と関係が深い「つみたてNISA」と「一般NISA」

つみたてNISAと一般NISA(新NISA)とは、投資初心者から経験者まで、日本に住む人の長期的な資産形成をサポートするための非課税制度です。非課税投資枠内の投資金額から発生した利益であれば、期間内はすべて非課税になります。

たとえば、つみたてNISA口座で30万円の投資を行い、運用1年で30万円の利益が出たとしても、その30万円には税金がかかりません。納税や確定申告の必要がなくなるなど、普通口座での投資信託の取引より税制上の優遇措置を受けられます。

とくにつみたてNISAは一定の投資信託のみが対象になるため、投資信託と関係が深い制度と言えます。

以下では、それぞれの概要をまとめました。

| つみたてNISA | 一般NISA | 新NISA | |

|---|---|---|---|

| 利用可能者 | 口座を開設する1月1日時点で日本在住・20歳以上 | 口座を開設する1月1日時点で日本在住・20歳以上 | 口座を開設する1月1日時点で日本在住・18歳以上 |

| 開設可能口座数 | 1人1口座まで | 1人1口座まで | 1人1口座まで |

| 非課税期間 | 20年間 | 5年間 | 5年間 |

| 非課税投資枠 | 40万円/年 | 120万円 |

|

| 投資可能期間 | 2018年~2042年まで | 2014~2023年 | 2024年~2028年 |

| 対象となる金融商品 | 長期・積立・分散に適し、一定の基準を満たした投資信託のみ | 上場株式、株式投資信託、ETF、J-REITなど |

|

投資初心者は投資信託から初めてみるのもおすすめ!

分散投資効果や専門家による運用など、投資信託は投資初心者でも比較的安全に投資できる仕組みが整う金融商品です。少額から始められるので、これから投資を始めたい人・投資を始めた人にとっても、気軽に投資しやすいのがメリットです。

ただし元本保証はないため、購入時には運用成果や値動きを見ながら、慎重に検討する必要があります。

「どのような商品・銘柄を選べばよいか悩んでいる」「投資信託についてもっと詳しく知りたい」とお考えの場合は、客観的な視点から投資・ライフプランなどについてアドバイスをくれる「IFA(独立系ファイナンシャルプランナー)」や、金融機関の営業員に相談してみるのもよいでしょう。