日本の経済的事情や将来への不安から、投資活動に対する周囲の関心が強まっています。投資活動といえば「株式投資」を思い浮かべる人も多いのではないでしょうか。

「株式投資は危険」「難しそう」との声が多いのも事実ですが、正しい知識とリスク回避の意識があれば誰でも簡単に始められます。

当記事では初心者向けに株式投資に関する疑問点や株式投資の始め方などを、できる限りわかりやすくテキストや図でまとめました。初心者が株式投資を始める際の注意点も解説しています。

株式投資とは?初心者が気になる疑問点を解決

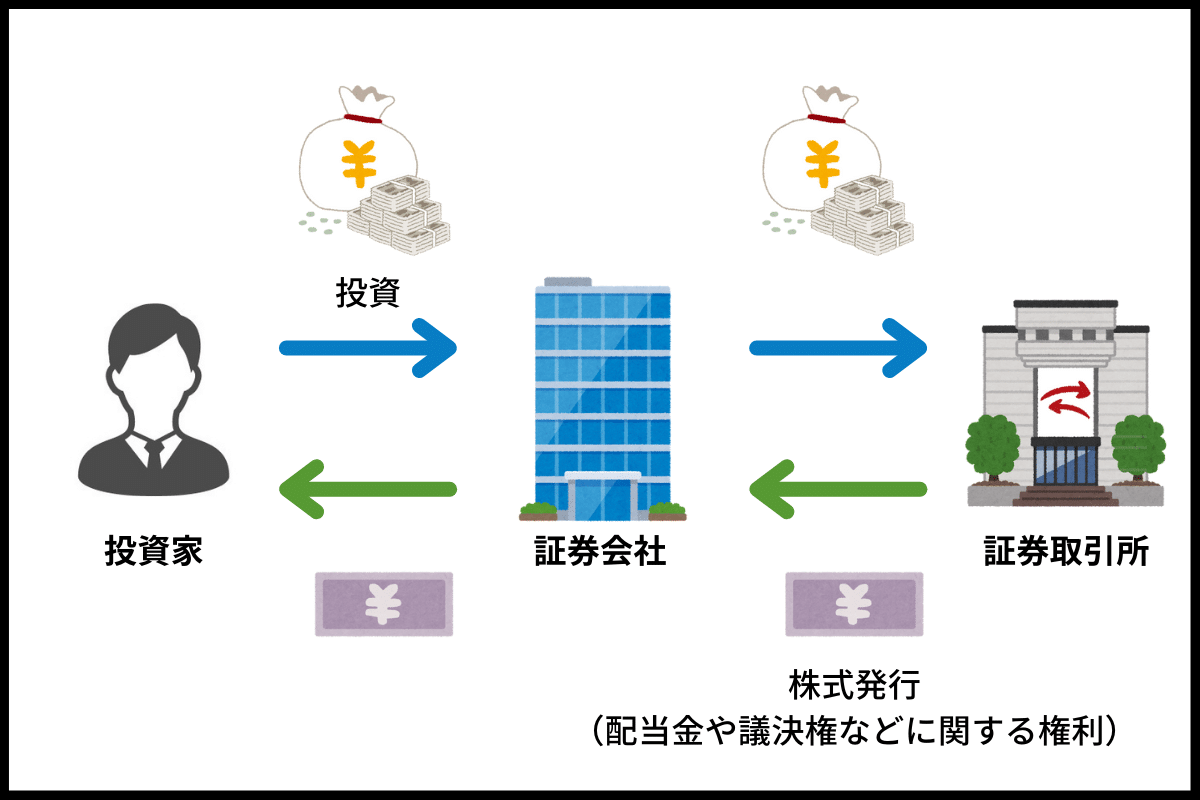

株式投資(株取引)とは、株式会社が発行する株式を売買したり保有したりして、売却益や配当金を狙う投資のことです。私たち一般投資家の場合は、証券会社を通じて証券取引所に上場した株式を購入します。

上場とは簡単にいえば、証券取引所が定める基準に達し、証券取引所での株式・商品の取引が認められることです。上場株式は、信憑性や安定性がある程度担保されています。

以下ではさらに株式取引において、初心者が気になる疑問点を解説します。

1.株式とはどういうもの?

株式とは、株式会社が主に資金調達を目的として発行する有価証券のことです。

株式で得た資金は、借入金(融資)や社債などと異なり返済の義務が発生しません。企業の経営難で株式の価値が下がったり、倒産して価値がゼロになったりしても、企業側は責任を負わずに済みます。

しかし、株式は成長性や魅力がないと投資家が購入しません。会社側は「株式に価値があり、今後も価値が上昇すること」をアピールし出資を募る必要があります。

つまり、一般投資家は企業の出資者という立場です。株式を購入した投資家は「株主」として、株式の保有割合に応じた経営権や利益享受の権利が発生します。具体的には次のとおりです。

- 株主総会への参加(議決権行使)

- 配当金の受け取り

- 株主名簿閲覧 など

2.株式投資で利益が出る仕組みは?

株式投資で利益を得られる仕組みとして、「値上がり値(売買益)」「配当金」「株主優待」の3つが挙げられます。

値上がり益(売却益・キャピタルゲイン)

値上がり益(売却益・キャピタルゲイン)とは、株式購入時より売却時のほうが高額になったときに得られる利益のことです。株価の動きによっては、数百万以上の利益を得られる可能性があります。

「安いときに買い、高いときに売る」と口に出せばシンプルではあるものの、株価チャートの読みや企業の成長性を予測し、タイミングを見計らって売買しなければ利益が出ません。元本が保証されないため、投資額がゼロになったりマイナスになったりするリスクもあります。

配当金(インカムゲイン)

配当金(インカムゲイン)とは、利益を上げた会社が株主に分配するお金のことです。

配当金額は、原則として投資家が保有する株式の数と、会社が上げた利益の大きさで配当金額が決まります。ただし配当金の分配は義務ではありません。業績が悪かったり利益を設備投資に回したりする企業からは、配当金が出ないこともあります。

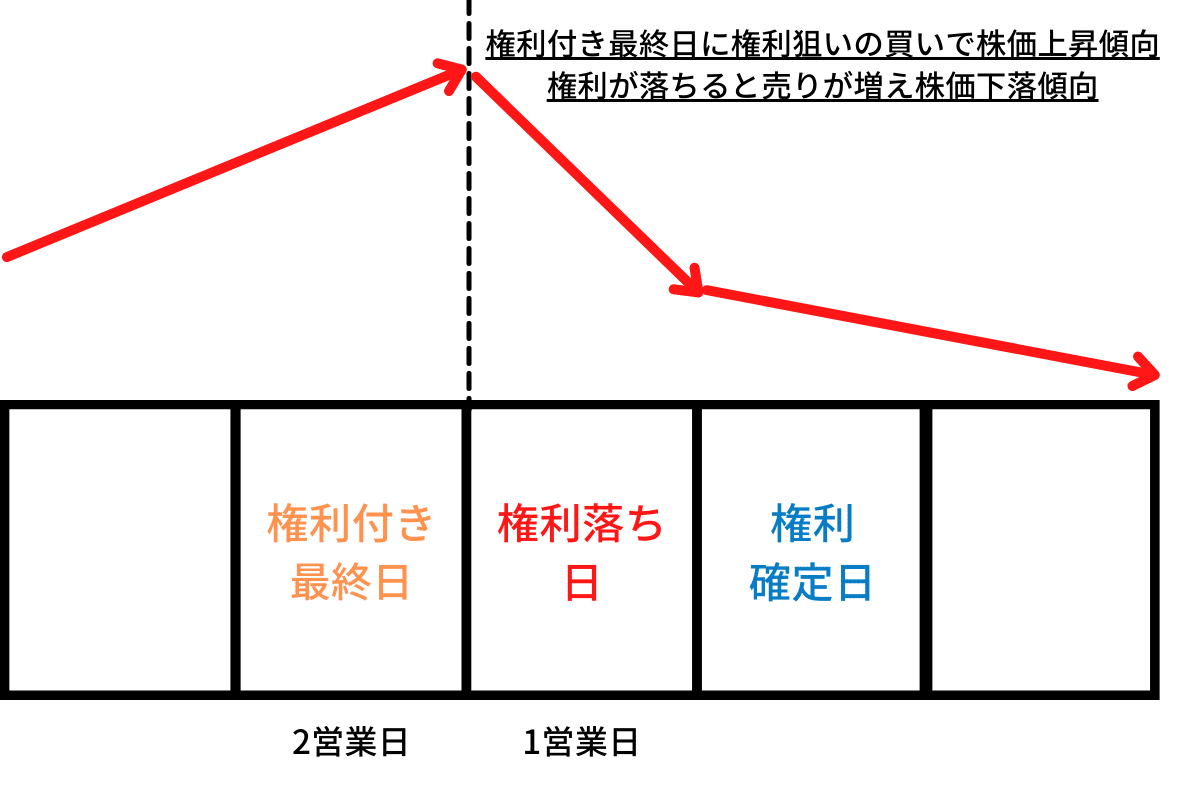

配当金を受け取るには、権利付き最終日(株主の権利確定日の2営業日前)までに株式を購入しておく必要があります。権利が確定した後なら、すぐに売却しても配当金の受取が可能です。

権利付き最終日の翌日(株主の権利確定日の1営業日前)は権利落ち日とされ、その日に購入しても配当金は受け取れません。そのため、権利落ち日を境に株価は安くなるのが一般的です。

なお、この権利は後述する株主優待を受け取ることも含んでいます。

株主優待

値上がり益や配当金以外にも、株主は保有する株式の企業の製品やサービスなどを受け取れることがあります。これを株主優待と言います。

2022現在では、上場企業の約35%、約1,500社が株主優待制度を実施中です。もらえる優待品は株主優待券(商品券やギフトカードなど)や商品カタログ、食品など、企業によって多様なバリエーションが存在します。

野村インベスター・リレーションズ株式会社の調査によると、優待品を送られる月は6月が37.7%、次いで12月が16.1%となっています。

3.株式はいくらから買える?費用や手数料は?

株式は原則として、1単元100株から購入できます。たとえば1株1,000円の場合は、最低でも10万円が必要です。もう少し安く購入したいときは、取引所が定める10分の1の値段で取引ができる株式ミニ投資(ミニ株)や、1株単位などの値段で購入できる単元未満株などを利用しましょう。

株価は、株式を買いたい人と売りたい人の希望額が重なったところの値段で決まります。「企業の業績がよい」「今後の成長が見込める」など投資家の需要が高い株式は、株価が高額になる傾向があります。反面、株価が低い株式は「業績が悪い」「今後倒産する可能性がある」など投資家からの需要が低いものです。

また株式投資にかかるコストには、株式の売買手数料、経済誌などの情報サービス購入費、金融所得税などがあります。

4.株価が動くのはどのようなタイミング?

株価が動くタイミングは、主に次の変化が見られた場合です。

- 企業の業績

- 世界経済

- 日本経済

- 金利の動向

- 政治の動向

- 投資家の売買動向

- 為替 など

株価の動きは株価チャートで確認できます。株価チャートとは、株価の動きを1日、1週間、1ヵ月などの期間で区切りグラフ化したものです。

(出典:Yahoo!ファイナンス)

株価チャートは、Yahoo!ファイナンスや四季報、各証券会社の公式サイトやツール・アプリなどにて、リアルタイムで動きをチェックできます。

5.証券取引所とは?どんなものがある?

証券取引所とは、上場企業と投資家の取引がスムーズになるよう、さまざまなルールや基準を設ける施設です。2022年現在、東京・名古屋・福岡・札幌の4箇所に存在します。

| 市場区分 (安定性と実績を持つ企業中心) |

市場区分 (成長性があるベンチャー企業中心) |

立会時間 (現物取引) |

|

|---|---|---|---|

| 東京証券取引所 |

|

|

|

| 名古屋証券取引所 |

|

セントレックス |

|

| 福岡証券取引所 | 福証 | Q‐Board |

|

| 札幌証券取引所 | 札証 | アンビシャス |

|

企業に課せられる上場基準(株主数や時価総額など)は、商取引所や市場区分で異なります。国内市場以外にも、ニューヨーク証券取引所(NYSE)やナスダック、ロンドン証券取引所などの国外市場で株式を購入することも可能です。

なお東京証券取引所は2022年4月4日より、市場区分を「プライム市場」「スタンダード市場」「グロース市場」とすると発表しています。また、同日に名古屋証券取引所の市場区分も「プレミア市場」「メイン市場」「ネクスト市場」へ変更する予定です。

6.株式投資と投資信託って違いがあるの?

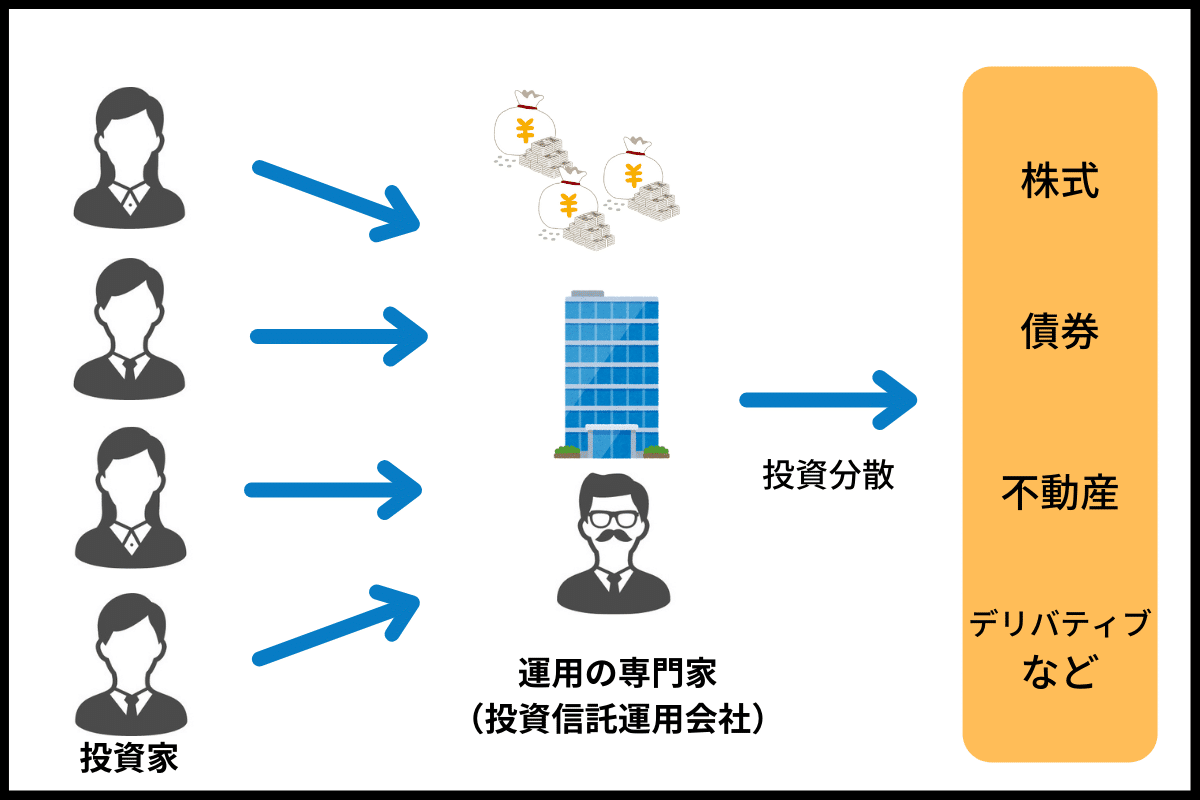

投資信託とは、投資家から集めた資金を、金融商品の専門家が投資家の代わりに投資・運用する商品のことです。

原則として1つの銘柄を売買する株式投資と違い、投資信託の商品は専門家が選んだ複数の株式・債権などを1つにまとめています。「国内株式は1/6、国外株式は1/6、国内債券は1/9……」といったイメージです。

投資信託のメリットは、「100円などの少額から始められる」「運用は専門家に任せられる」など初心者にも始めやすい点です。しかしリスクが抑えられる反面、各種手数料や信託報酬などのコストがかかります。また、株式投資と同じく元本がゼロになる可能性があります。

投資自体が初めての場合は、リスクが低めの投資信託から始めるのもおすすめです。経験を積んだ後に、自由度や利益率の高い株式投資に移行するか検討してください。

7.株式投資関連でよく出てくる用語の意味は?

以下の表では、株式投資関連のテキストでよく出てくる用語の意味を簡単にまとめました。

| 株式投資関連でよく出てくる用語 | 概要 |

| 約定(やくじょう) | 株式の売買取引が成立すること |

| 前場(ぜんば)・後場(ごば) |

|

| ストップ高・ストップ安 | あらかじめ決まっている1日の値幅の上限と下限 |

| 含み損益 | 株式と取得したときの価格(簿価)と現在の価値(時価)を比較した未決済の損益 |

| 利確 | 含み損益を決済して損益を確定させること |

| 損切り(ロスカット・ストップロス) | 損失を抱える株式を利確して売却し、損失を確定させること |

| 塩漬け | 損失を抱える株式を利確せずに長期保有している状態 |

| ショート・ロング |

|

| 現物取引 | 取引成立時に金銭と株式の受渡が発生する通常の取引 |

| 信用取引(レバレッジ) |

|

| 先物取引 |

|

| キャッシュフロー |

|

| 複利効果 | 投資運用で得た利益を運用することで、さらに投資効果が得られること |

8.株式投資で儲けたら確定申告は必要?

株式投資で儲けて利益が出た場合、会社員や年金受給者は20万円以上、それ以外は48万円以上の所得が発生すると所得税の確定申告が必要です。2月16日~3月15日の間に、税務署へ確定申告書を提出し納税します。

ただし「源泉徴収ありの特定口座」を利用した取引だと、証券会社が源泉徴収をしてくれるので確定申告の必要がありません。また、NISA(少額投資非課税制度)を用いた取引であれば、年間120万円までの所得は非課税となり、同じく確定申告が不要になります(NISAは最大5年間まで適用可能)。

なお住民税については、1円でも利益が出た時点で各自治体にて申告する必要があります。

株式投資のメリット・デメリット

株式投資のメリットとデメリットを解説します。金銭面以外にもさまざまな要素があるため、事前に確認しておきましょう。

株式投資のメリット

株式投資の主なメリットは次のとおりです。

- 自分の体力や時間を使わない不労所得としてお金を得られる(勉強時間や分析時間は除く)

- 株式市場や企業情報、確定申告に関する知識を得られる

- 株主として経営活動に参加できる経験が得られる

利益を得られる以外にも、マネーリテラシーの向上やさまざまな経験を積むことで人生を豊かにできます。

株式投資のデメリット

株式投資の主なデメリットは次のとおりです。

- 株価暴落や会社倒産などで損失や借金を背負うリスクがある

- 利益を挙げると確定申告や納税の手続きが発生する

- 株価や企業の動向で一喜一憂しメンタルが不安定になる可能性がある

財産を失う以外にも、諸手続きの労力や精神面での負担がかかるかもしれません。

初心者が株式投資を始める手順!どこで買えるの?

一般投資家が株式投資を行うには、証券口座の開設が必須です。証券口座開設から株式売買する流れ、投資初心者におすすめの「ネット証券口座」についてなどを解説します。

口座開設から株式売買する流れ

口座開設から株式売買する流れを以下の表にまとめました。ネット証券の利用を想定しています。

| 株式売買の流れ | 概要 |

| 取引口座を開設する |

|

| 選んだ株式を購入する |

|

| 値上がり益や損切りを意識して株式を売却する | タイミングによっては希望価格で売れなかったり買い手が見つからなかったりするので注意する |

| 配当金や各種通知などを受け取る | 原則として会社の決算終了後に配当金支払通知や株主総会招集通知、株主優待品などが送られてくる |

証券会社ごとの細かい口座開設の方法や売買ルールは、各証券会社が案内してくれます。忘れずにチェックしておきましょう。

初心者はネット証券での取引から始めるのがおすすめ

株式投資初心者は、まずはネット証券口座の開設をおすすめします。理由は次のとおりです。

- 店舗型と比べて店舗維持費や人件費などの固定費が少ない分、売買手数料が安い傾向がある

- 株価チャートや企業分析ツールなどを無料で使えるところが多い

- 自宅のパソコンやスマホからいつでも気軽に保有状況や株価をチェックできる など

取扱銘柄や提供サービスは証券会社によって異なります。初心者は信頼性やサービスの充実度の観点から、大手の証券会社の口座を利用するのがよいでしょう。

初心者が株式投資を始める前に確認すべき注意点

株式投資は投資判断や方法を誤ると、大きな損失を被り自己資金が枯渇する危険性を孕んでいます。経験が少ない初心者は要注意です。初心者が株式投資を始める前に確認すべき注意点を解説します。

常にリスクが付きまとう取引だと意識する

株式投資は、「必ず儲かる」「素人だと利益出せない」と簡単に断言できません。常に以下のリスクが存在することを意識しておきましょう。

| 投資におけるリスク | 概要 |

|---|---|

| 株価変動リスク | 日本や世界の景気や政治、経済情勢、企業業績の変化による株価が上下する可能性 |

| 信用リスク(デフォルトリスク) | 財政難や経営不振などが原因で株式発行企業がお金を配当・返済する能力がなくなる可能性 |

| 流動性リスク | 市場状況が原因で任意のタイミングや希望価格で株式の売買ができないリスク |

| 為替変動リスク | 保有する外国株が円高・円安、外資の価値変化などで大きく価値が変動するリスク |

必ず余剰資金で株式投資を行う

株式投資は、必ず生活や資金に余裕を持たせて行うことを心がけてください。生活費や借金、年金を注ぎ込まず、余剰資金かつ現物取引での投資をおすすめします。

とくに信用取引は、失敗が生活に及ぼす影響が大きくなりやすい取引です。たとえばレバレッジが3倍だと損失も3倍になり、10万円の損失だと30万円にまで膨らみます。

また、信用取引は担保(証拠金)に対して損失が大きくなると、追証でさらに担保を支払う必要も出てきます。

長期投資や分散投資などリスクが低めの投資から始める

初心者には、損失のリスクを抑えられる「長期投資」と「分散投資」をおすすめします。

長期投資

長期投資とは、デイトレードのような短期間で売買を繰り返す方法ではなく、同一銘柄を長期間保有する方法です。短期間で大きな利益を得るのが難しい反面、膨大な損失や株価暴落による精神的な焦りが発生しづらいメリットがあります。複利効果が大きくなる傾向にあるのも、長期投資の特徴です。

また、長期間に渡って少量ずつ株式を買い足す「積立投資」とも相性がよい投資方法です。

分散投資

分散投資とは、1つの銘柄を大量に買うのではなく、複数の銘柄に分散して投資する方法です。1つの株式が暴落してもリスク分散ができます。

銘柄を分散する以外にも、購入するタイミングをずらす時間分散や、異業種の株式の分散購入などの手法が挙げられます。

株価チャートや財務情報を少しでも読めるように勉強する

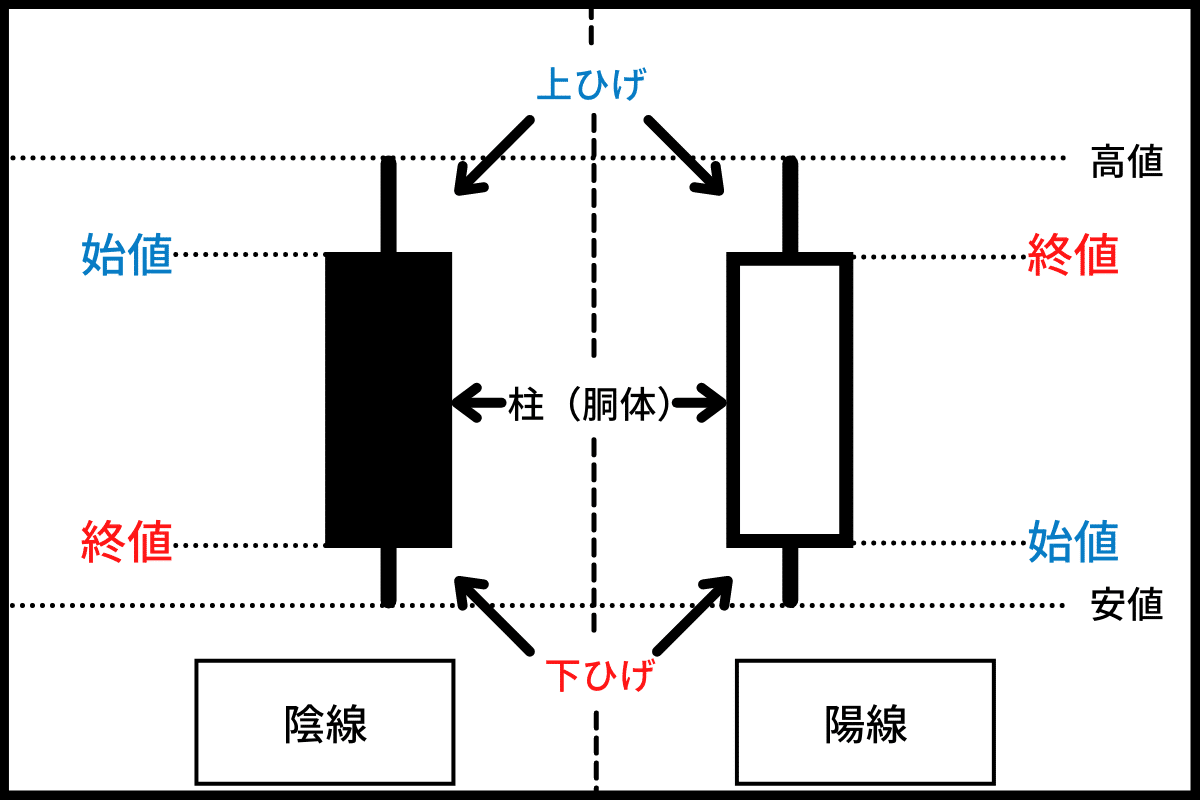

投資活動を行いつつ、株価チャートや財務情報を少しずつでも読めるように勉強しましょう。初心者は先に、株価チャートの読み方を覚えることをおすすめします。たとえばローソク足やトレンドラインなどです。株価チャートを分析する方法を「テクニカル分析」と呼びます。

とくに株価チャートのローソク足が読めるようになると、株価チャートの解析度を上げられます。

| 陽線 | 株価が始値より終値のほうが高かったときに白色で表される線 |

| 陰線 | 株価が終値より始値のほうが高かったときに黒色で表される線 |

投資に慣れてきたら、企業の売上高や営業利益などの数値も見るようにすると、経営状態から将来の株価を判断できるようになります。

PER(株価収益率)・PBR(株価純資産倍率)・ROE(株式資本利益率)・ROE(総資産利益率)など、企業の価値を判断する指標も活用できるようになるでしょう。企業業績や経済状況など、市場全体を見て投資判断する方法を「ファンダメンタルズ分析」と呼びます。

売り時・買い時や損切のタイミングをマイルールで決めておく

株価チャートや企業情報を分析して売り時・買い時、損切のタイミングを見計らうのは、初心者にとって困難な作業です。プロでさえ100%株価の動きを断言することはできず、断言すると「断定的判断の提供」として法律違反となります。

そのため、初心者は「株価が5%下がったら損切りする」「2ヶ月におきに◯万円分だけ買う」など、売買タイミングのマイルールを設定しておきましょう。不必要な塩漬けや焦った売りなどを防げます。

信憑性の高い情報源から情報を仕入れる

株式投資において重要なのは、質のよい情報を仕入れられるか否かです。初心者は原則として、大手の経済誌や企業分析書籍を活用しましょう。

信頼のおける個人投資家のブログ記事やSNSを参考にするのもありですが、初心者にはおすすめできません。個人投資家のなかには、不確かな情報を正しいと誤認させて、優良商材やオンラインサロンに誘導する人物もいます。

投資詐欺の横行は、金融庁でも警戒を呼びかけています。悪質なインフルエンサーには十分に注意しましょう。

初心者の株式投資は安全にチャレンジして経験を積んでいこう!

株式投資はとっつきづらいイメージがありますが、勉強すれば誰でも気軽に始められます。初心者は株式ミニ投資などの少額投資や長期投資、分散投資など比較的安全な方法を取り、少しずつ株式投資の経験や知識を積むのがよいでしょう。

1人で株式投資を始めるのが不安なときは、資産運用のプロフェッショナルであるIFA(独立系ファイナンシャルアドバイザー)に相談するのもおすすめです。IFAの多くは証券会社や銀行などの金融関係の組織と業務提携しており、専門性と信頼性のあるアドバイスをしてくれます。