令和5年度税制改正の大綱において、組織再編行為の1つである株式交付制度の税制について、改正が行われました。私的節税を抑制し、M&Aの促進という本来の目的に利用してもらいたい意図があると推測されます。

当記事では株式交付制度の概要や株式交付税制の改正内容、株式交付制度のメリット、株式交付制度の手続きなどについて解説します。

株式交付税制とは?交付の概要や株式交換との違い

株式交付税制(株式等を対価とする株式の譲渡に係る譲渡所得等の課税の特例)とは、会社法における株式交付制度を実施したときに発生した利益への課税を、実質的に先延ばしにできる制度です。

組織再編の際、子会社(50%超の議決権を1つの会社に握られているなど、実質的に会社の財務や事業方針の決定を支配されている会社)が、対価として親会社から受け取る利益が高額になると、その差額分が譲渡益として課税対象になります。

これが大きな税負担となるのですが、株式交付税制が適用されると税金の繰り延べができるため、一度の納税の負担を抑えられます。

2023年には、この株式交付税制の改正が行われました。以下では、今回の改正を正しく理解するために、株式交付税制や株式交付制度の仕組みについてあらためて解説します。

株式交付制度とは?仕組みについて

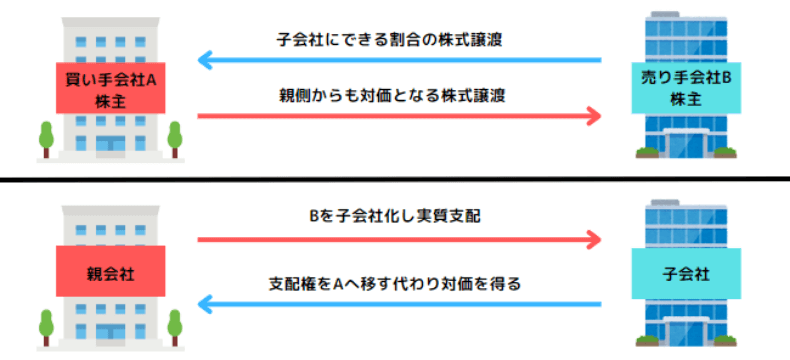

株式交付制度とは、ある株式会社(Aとする)が他の株式会社(Bとする)を子会社にするとき、AはBの株式を譲り受け、対価としてAがBへ自社株を交付することです。2021年3月に施行された、比較的新しい組織再編スキームとなります。

三十二の二 株式交付 株式会社が他の株式会社をその子会社(法務省令で定めるものに限る。第七百七十四条の三第二項において同じ。)とするために当該他の株式会社の株式を譲り受け、当該株式の譲渡人に対して当該株式の対価として当該株式会社の株式を交付することをいう。

株式交付を実行できる条件

株式交付を実行するには、次の条件を満たす必要があります。

- 親会社・子会社のいずれも株式会社であること(合同会社などの持分会社、外国法人、清算株式会社は不可)

- 売り手へ譲渡する会社の株式割合は議決権の50%超、すなわち必ず子会社にすること(50%超であれば何%でよく、100%で完全子会社化してもよい)

- 子会社へ交付する株式が50%超であれば、残りの対価は金銭など他の資産でも問題ない

- すでに議決権の過半数を握っている子会社は対象外とする(子会社からの株式買い増しなど)

株式交付の特徴

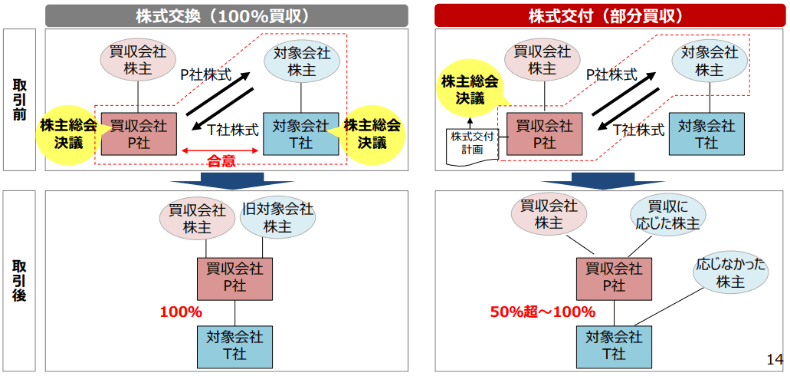

株式交付の特徴は、「金銭の代わりに株式で買収できること」と「完全子会社(親会社が100%の株式を保有)にせずとも、50%超の議決権を保有できれば成立すること」の2点です。

親会社は子会社とする企業への対価として、金銭の代わりに株式を対価として譲渡できます。現時点でキャッシュが少なくても買収を検討しやすいのがメリットです。

また、完全子会社としなければならない株式交換と比べると、株式交付は株式を50%超~100%と柔軟に設定できます。株式交換と比べると、既存株主とのトラブルを防ぎやすいと言えるでしょう。

このように株式交付は、既存制度よりも資金面や条件面で活用を検討しやすくなっています。

株式交付制度ができた背景

株式交付制度は「M&Aを促進するための制度」と言われています。株式交付制度が導入された背景として、次の問題がありました。

- 企業の新陳代謝や事業拡大においてM&Aニーズが高まる中、株式対価によるM&A制度が十分に整備されていなかった

- 株式対価M&Aの制度として、主なものが完全子会社化が必要な株式交換と、検査・評価が難しい現物出資しかなかった

- 産業競争力強化法の手続きのハードルの高さから、ほとんど活用されていなかった

上記の問題の解消を目的として、株式交付制度が導入されました。

株式交付税制は課税の繰り延べができる制度

株式交付を行う上で、決められた条件をクリアすると、株式交付税制が適用されます。

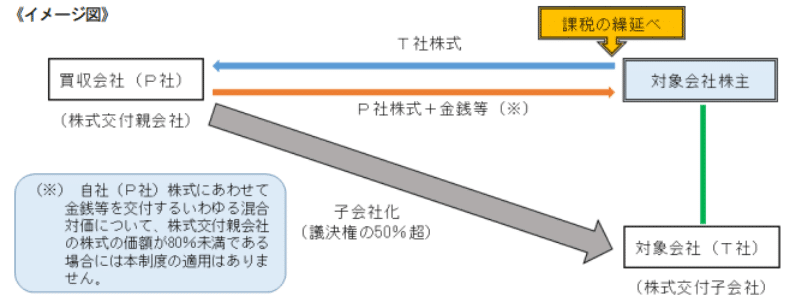

株式交付税制とは、親会社から交付された株式の時価が、子会社株式の取得時価より高額になったとき、その差額(譲渡益)に対してかかる税金が、株式交付時点で課税されなくなる制度です。

課税繰延措置によって、税金の負担を抑えられます。「税金納付分の資金が不安で、M&Aに二の足を踏む」という企業にとって、非常に嬉しい制度です。

株式交付税制を適用する条件は、「対価として交付された親会社の株式が、対価全体の80%以上であること」です。この1つの要件をクリアすれば適格要件を満たしたことになり、本税制を適用できます。

2023年度の税制改正において、「親会社が同族会社(非同族の同族会社は除く)に該当する場合は、株式交付税制の対象外となる」と定められました。これが今回の税制改正の内容です(後述で詳しく解説)。

株式交換との違い

M&Aで金銭の代わりに株式の引き渡しができる制度として、株式交換があります。株式交換は、子会社となる企業の株式を親会社が100%取得し、完全子会社化することで組織再編を行うスキームです。

50%超を取得させれば成立する株式交付と比較し、株式交換は必ず100%の株式買収のみが再編の対象となります。

出典:一般財団法人 企業活力研究所|株式対価M&Aに係る税制改正について(経済産業省)

株式交付のほうが自由度が高く、株主に対しての臨機応変な対応も取りやすい傾向にあります。一方で、次のような株式交換ならではのメリットも存在します。

- 新株を発行するなど、買い手企業は買収の対価として資金を用意する必要がない

- 特別決議による採決で「議決権全体の過半数が出席」「出席者の3分の2以上の賛成」によって、少人数の株主を強制排除しやすい

- 合同会社も親会社になれる(子会社は不可)

- 一定の要件を満たして適格株式として認められると、株式交換税制が適用され、子会社の株主に課税されなくなるケースがある

ケースによっては、株式交換を選んだほうがニーズに合う可能性もあります。株式交付とどちらが経営方針や現状に沿っているか、事前に検討してから実施しましょう。

現物出資との違い

現物出資とは、子会社へ渡す対価が株式や金銭ではなく、不動産や営業権などの現物を対価とする方法です。親会社は株式・金銭などを用意しなくても、対象法人を子会社化できるメリットがあります。

しかし、現物出資は譲渡する現物の価格が不透明だという問題を忘れてはなりません。価値がわからないまま現物出資となると、過大な出資になる可能性が出てきます。

そのため現物出資をする場合は、原則として裁判所選任の検査役による出資財産の調査を受け、現物の価値を算出する必要があります。他にも不正を防止するための規制が多いことから、実行するのに手間がかかるのが現物出資のデメリットです。

株式交付税制はどこが改正された?内容と背景について

2022年12月16日に公表された「令和5年度税制改正の大綱」にて、株式交付の税制関係において次の改正が行われると発表されました。

株式等を対価とする株式の譲渡に係る所得の計算の特例について、対象から株式交付後に株式交付親会社が同族会社(非同族の同族会社を除く。)に該当する場合を除外する(所得税についても同様とする。)。

要するに、親会社が同族会社(3人以下の株主や、特定の親族が支配・経営する会社のこと)に該当すると、株式交付税制が適用されなくなっています。

この改正が行われた背景は、オーナーや経営者の一族が私的な節税で利用することを防ぐためであると、多くの専門家が推察しています。

日本経済新聞などでも、株式交付制度の隙間を利用した私的な節税スキームができてしまうと指摘がされていました。これは株式交付制度および税制上の優遇において、本来の目的である「M&Aを促進する」からかけ離れています。

こうした私的税制を防ぐために、親会社が上場企業のオーナーであるなどの同族会社に該当する場合は、税制上の優遇を受けられなくなりました。

一方で、非同族の同族会社(上位3グループの中に同族会社ではない法人があり、その法人を除くと同族会社にならない会社)の場合は、変わらず株式交付税制の対象になります。

改正が行われた株式交付税制であるものの、まだ同族会社の範囲や改正前の取引の取り扱いなどの問題が残っています。今後も継続的に改正される可能性があるので、随時チェックしておくのがよいでしょう。

株式交付税制を利用するメリット

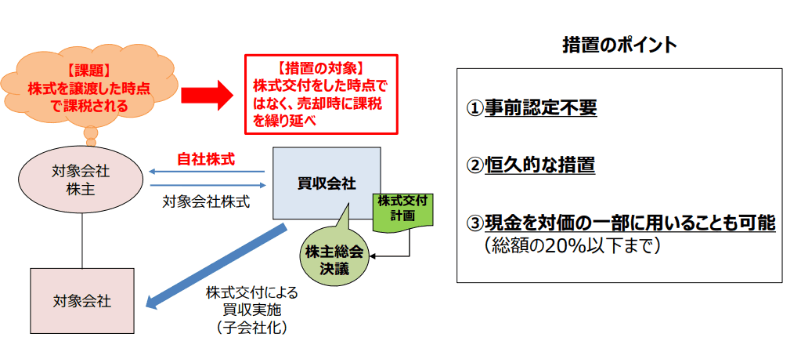

株式交付税制を利用するメリットは、「株式交換よりも簡単に優遇制度が受けられる」「株式交付制度のメリットが享受できる」の2点です。

株式交換などよりも簡単に優遇制度が受けられる

株式交付税制は、前述の通り適用できれば課税を繰り延べできます。株式交付時に発生する利益への課税が、株式の売却時となります。

本税制を適用する条件は、「親会社から子会社へ譲り渡す株式の価額が、子会社へ譲り渡す対価全体の価額の80%以上にする」の1つのみです。20%以下であれば、株式と一緒に現金を対価として用いても問題ありません。

出典:一般財団法人 企業活力研究所|株式対価M&Aに係る税制改正について(経済産業省)

株式交換や現物出資における、完全子会社化や検査役調査、不足額填補責任などの規制がなくなるので、比較的簡単に優遇制度が受けられます。

株式交付制度のメリットを享受できる

株式交付税制を適用するには、自然と株式交付制度を利用する必要があります。そのため、株式交付制度のメリットを享受しながら節税が可能です。株式交付制度のメリットは次のとおりです。

- 少ない資金で大きな買収ができる

- 株式以外にも20%以下の現金を対価として用いられる

- 株式交換の代替手段として使える

- 完全子会社化する必要がない

- 子会社側の経営陣・株主も引き続き経営に参加しやすい

- 親会社が子会社の新株予約権を取得できる

上記のメリットから、株式交付制度は主に「資金調達が難しい」「完全子会社までは考えていない」「資産管理会社へ株式を移動したい」といったケースで活用されることが考えられます。

比較的新しい制度であるため、まだ活用事例や問題点の洗い出しが不十分な点もあります。今後の改正や実務上の問題などの情報については、専門家である税理士や弁護士に相談するのが良いでしょう。

株式交付税制(株式交付制度)を受けるための手続き

株式交付税制を適用するためには、株式交付制度を正しく手続きして実行する必要があります。ここからは株式交付税制を適用するための、おおまかなフローを解説します。

株式交付計画を作成する

株式交付制度を実行するには、親会社が「株式交付計画」を作成し、以下の事項を定めなければなりません。

- 株式を交付する子会社の商号・住所

- 子会社から譲り受ける株式の数の下限(議決権が50%超となるようにする)

- 対価として交付する親会社の株式の数または算定方法

- 親会社の資本金・準備金に関する事項

- 子会社の譲渡人に対して交付する金銭などに関する事項

- 子会社株式の譲渡しの申込み期日

- 株式交付の効力発生日

事前開示

作成した株式交付計画と一緒に、株式交付計画備置開始日から効力発生日後6ヶ月を経過する日までの間、事前開示書面を本店に据え置く必要があります。事前開示すべき内容は次のとおりです。

- 株式交付計画の内容

- 子会社の譲渡株式数の下限について、条件を満たしていると判断した理由

- 株式交付の対価などに関する定めの相当性に関する事項

- 新株予約権等の対価等に関する定めの相当性に関する事項

- 親会社が子会社について既知の事項(最終事業年度にかかる計算書類等や臨時計算書類など)

- 親会社の会社財産の状況に重要な影響を与える事象の内容や、株式交付親会社の成立の日における貸借対照表

- 債務者がいる場合は、債務の履行に関する事項

- 事前開示書類の内容に変更があった場合の変更事項

また、親会社は親会社の株主に対して、株式交付の効力発生日の20日前までに「株式交付をする旨」「株式交付子会社の商号および住所」を通知する必要があります。

株式交付計画の承認

作成した株式交付計画について、効力発生日の前日までに、親会社の株主総会で承認を得る必要があります。承認は特別決議によるものです。

ただし他の組織再編行為と同じく、親会社が交付する対価の合計額が「親会社の純資産額の20%を越えない」といった簡易株式交付の場合は、原則として承認が必要ありません。

反対株主の株式買取請求などに対応する

株式交付による組織再編に反対する株主は、親会社に対して株式の買い取りを請求できる株式買取請求権を持っています。反対する株主が株式買取請求権を行使した場合は、反対する株主の株式を適正価格で買い取ります。

対価に金銭が含まれている場合は、親会社の債権者は親会社に対して意義を述べることが可能です。これを債権者異議手続と呼びます。もし債権者異議手続があった場合は、官報や個別の通知などで知らせるなどの必要な手続きを行いましょう。

株主への通知・公告

親会社は子会社の株主に対して、原則として次のような株式交付計画の内容などを通知します。

- 親会社の商号

- 株式交付計画の内容

- 株式交付の対価について参考となるべき事項

- 親会社の計算書類等に関する事項

- 親会社が譲り受ける株式や対価として交付する親会社の株式数

事後情報開示

親会社は効力発生日後、遅延なく次の事項を記載または記録した書面などを作成し、効力発生日から6ヶ月間本店に備え置く必要があります。

- 株式交付の効力発生日

- 親会社の株主より株式交付をやめることの請求にかかる手続の経過

- 株式買取請求手続や債権者異議手続の経過

- 親会社が譲り受けた子会社の株式、新株予約権の数

- 前号の新株予約権が新株予約権付社債に付されている場合には、当該新株予約権付社債についての各社債の金額の合計額

- その他株式交付に関する重要事項

株式交付税制を利用したM&Aの検討を

2023年度の法改正によって、株式交付税制に新しい規制が行われました。とはいえ、私的税制を抑制する目的だと考えられることから、通常のビジネスにおける株式交付によるM&Aに大きな影響はないでしょう。

親会社・子会社双方にとって、株式交付税制はM&Aを進める上での障害を取り除いてくれる制度です。

もしキャッシュに不安がある中でのM&Aを検討している場合は、株式交付制度の活用と税制上の優遇制度の適用をおすすめします。